つみたてNISA(積立NISA)を始める手順や、口座開設、投資方法、証券会社の選び方について詳しく説明します。

つみたてNISAは、2018年1月から導入された非課税制度で、最長20年の非課税期間を持つため、将来の資産形成に適しています。

しかし、通常のNISAとの違いや、どの証券会社を選ぶべきかについて疑問を抱く人もいます。この記事では、つみたてNISAの利点やスタート方法について詳しく解説し、一般的なNISAやiDeCoとの違いも紹介します。

つみたてNISA口座の開設を検討している方は、ぜひ参考にしてください。

以下にリンクからすぐ開設ができますよ!

つみたてNISAとは?

つみたてNISAは、2018年1月から開始された非課税制度です。

この制度は、少額から始めて長期間にわたり積み立てていく投資をサポートするために導入されました。

積み立てることができる商品は、「公募株式投資信託」と「上場株式投資信託(ETF)」といった、長期間にわたる分散投資に適したものに限定されます。

金融庁が適さない商品を除外しているため、投資初心者の方でも安心して選択できます。

一般NISAやiDeCo(イデコ)と混同されることがありますが、それぞれ異なる特徴を持っているため、しっかりと理解しておくことが大切です。

つみたてNISAと一般NISA、そして新しいNISAとの違い

つみたてNISAと一般NISA、そして新しいNISAとの違いを表にまとめました。

| 現在のNISA(~2023年) | 新しいNISA(2024年~) | |||

|---|---|---|---|---|

| つみたてNISA (2018年創設) | 一般NISA (2014年創設) | つみたて投資枠 | 成長投資枠 | |

| 利用 | 選択制 | 併用可 | ||

| 年間投資枠 | 40万円 | 120万円 | 120万円 | 240万円 |

| 非課税保有期間 | 20年間 | 5年間 | 無期限 | |

| 非課税保有限度額 | 800万円 | 600万円 | 1,800万円(生涯投資枠) 売却すると投資枠は翌年以降に再利用可能 | |

| 1,200万円(内枠) | ||||

| 枠の再利用 | 不可 | 可 | ||

| 口座開設期間 | 2023年まで | 恒久化 | ||

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託(金融庁の基準を満たした投資信託に限定) | 上場株式・投資信託等 | 長期の積立・分散投資に適した一定の投資信託(つみたてNISAの対象商品と同じ) | 上場株式・投資信託等 整理・監理銘柄、信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託を除く |

| 購入方法 | 積立のみ | スポット・積立 | 積立のみ | スポット・積立 |

| 対象年齢 | 18歳以上 | 18歳以上 | ||

つみたてNISAと一般NISAは、どちらも国内に住む18歳以上の人々に利用でき、運用益が非課税になる点など、基本的な部分は同じです。

一般NISAとつみたてNISAの併用が可能に!

一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用が可能になり、年間投資枠は、従来の120万円(一般NISAを選んだ場合)から3倍の360万円まで引き上げられました。

さらに、非課税保有期間が無期限となり、非課税保有限度額が大幅に拡大し、制度が恒久化されました。これにより、投資家はより多くの資産を、より長期間にわたって非課税というメリットを享受しながら運用することが可能になります。

成長投資枠とは

成長投資枠は、上場株式(日本株式や外国株式)、ETF(上場投資信託)、REIT(上場不動産投信)や公募株式投資信託など多くの商品を購入できる枠です。これは、従来の一般NISAの役割を引き継いでいます。

成長投資枠の年間投資枠は240万円で、生涯の非課税保有限度額は1,200万円までです。

成長投資枠で投資できる対象商品は、一般NISAと基本的に同じですが、一部の商品は成長投資枠の対象から外れています。具体的には、整理・監理銘柄に指定された上場株式や、公募株式投信やETFの中で「信託期間が20年未満」「毎月分配型」「高レバレッジ型」のいずれかに該当する商品は、安定的な資産形成にふさわしくないとされ、成長投資枠の投資対象外となります。

また、成長投資枠では、つみたて投資枠で対象となる公募株式投資信託にも投資することができます。

新NISAとiDeCo 制度の違い

「iDeCo(イデコ)とは、個人型確定拠出年金のことで、自分で加入を選べる私的な年金制度です。運用益だけでなく、支払う掛金も全額が所得控除の対象となります。

| iDeCo | 新NISA | |

|---|---|---|

| 対象者 | 65歳未満の国民年金被保険者 | 国内に住む18歳以上の人 |

| 年間の投資上限額 | 14万4000円〜81万6000円(職業等によって異なります) | つみたて投資枠 120万円 成長投資枠 240万円 合計360万円 |

| 運用できる商品 | 投資信託・保険・定期預金など | つみたて投資枠 →金融庁の基準を満たした投資信託 成長投資枠 →株式・投資信託(一部対象外商品あり)など |

| 引き出し | 60歳になるまで原則不可 | いつでも可能 |

| 手数料 | 口座の運営・運用にかかる | 無料 |

| 税制優遇 | 掛金が所得控除の対象 運用益が非課税 受け取り時に控除あり | 運用益が非課税 |

つみたてNISAのメリット

つみたてNISAのメリットは以下の5つです。それぞれ詳しく解説します。

少額から積み立て投資ができる

株式投資などは多くの場合、数万円以上の資金が必要ですが、つみたてNISAでは証券会社によってはわずか100円から投資が可能です。投資初心者でも気軽に始められます。

投資・運用で得た利益が非課税

新しいつみたてNISAでは投資期間中、得た利益が非課税となります。最大非課税金額は1,800万円と大きいため、長期的な投資に適しています。

売買のタイミングに迷わない

積立投資という方法を採用しており、自動的に定期的に買い付けるため、売買のタイミングを気にする必要がありません。投資初心者に適しています。

積み立てた資産をいつでも換金できる

つみたてNISAでは積み立てた資産をいつでも換金できます。急な資金ニーズにも対応可能です。

ドル・コスト平均法により買付コストを抑えられる

ドル・コスト平均法を採用しており、長期的な資産形成をサポートします。高値で買い付けるリスクを軽減し、安定した投資ができます。

つみたてNISA・新NISAはどこの証券会社で始めた方がいい?

つみたてNISAを始める際、どの証券会社を選ぶべきかについて、以下の3つのポイントを考えましょう。

取扱銘柄の多さ

各金融機関で取り扱う投資商品は異なります。証券会社は多くの取扱銘柄を持つことがあり、一般に170銘柄以上の選択肢があります。自分で投資商品を選びたい場合は、取扱銘柄数の多い証券会社を選びましょう。

最低積立金額

つみたてNISAの最低積立金額は金融機関によって異なり、100円、1,000円、10,000円のいずれかに設定されています。少額から始めたい場合は100円から積み立てられる証券会社を選びましょう。積立金額は後から変更可能です。

取引手数料・コスト

つみたてNISAの投資信託は取引手数料が0円(ノーロード)となっています。手数料やコストに大きな差はないため、その他のポイントで証券会社を選びましょう。

国内株、個人取引シェアNo.1証券でNISA口座で国内4取引所, 海外9カ国の株式に投資できるのはSBIだけです。NISAでIPOもできるなど死角がないので、迷ったらSBI証券で口座開設しましょう。

以下にリンクからすぐ開設ができますよ!

つみたてNISA(積立NISA)・新NISAの始め方・やり方

つみたてNISA(積立NISA)を始める方法について説明します。事前に確認しておくことで、積立投資をスムーズに始められます。

STEP1: つみたてNISA口座を開設する証券会社を選ぶ

まず、つみたてNISA口座を開設する証券会社を選びましょう。重要なポイントはその証券会社が扱っている銘柄です。自分が購入したい商品を提供している証券会社を選ぶのが良いでしょう。

後で証券会社を変更することもできますが、手続きが煩雑です。できるだけ希望通りの商品に投資できる証券会社を選びましょう。SBI証券は業界最多のラインナップを提供している人気の証券会社の一つです。

国内株、個人取引シェアNo.1証券でNISA口座で国内4取引所, 海外9カ国の株式に投資できるのはSBIだけです。NISAでIPOもできるなど死角がないので、迷ったらSBI証券で口座開設しましょう。

以下にリンクからすぐ開設ができますよ!

STEP2: 必要書類を提出する

証券会社を選んだら、証券会社の公式ウェブサイトから口座開設を申し込みます。

この際、口座開設に必要な書類を用意し提出する必要があります。確実に必要なのは、運転免許証などの「本人確認書類」と「マイナンバーカード」です。必要書類を提出し終えたら、証券会社が税務署に申請を行い、審査の結果を待ちます。

STEP3: 証券会社に入金手続きを行う

つみたてNISA口座が正式に開設されたら、次に積立投資のための入金手続きを行います。証券口座への入金方法は主に以下の4つあります。

- 自動引き落とし

- ネット入金

- 銀行振込入金

- ATMカード入金

口座内の資金が不足すると買い付けが行われないため、必要な資金を毎月自動引き落としで設定しておくと安心です。

STEP4: 積立投資する商品を選ぶ

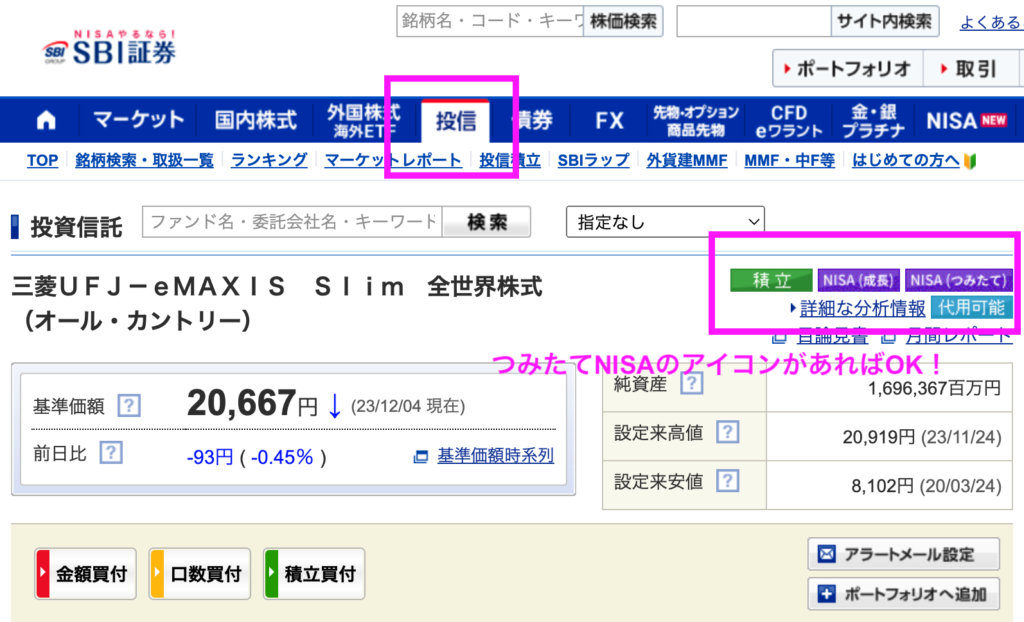

入金が完了したら、積立投資をする商品を選びましょう。以下は「SBI証券」の画面を見ながら解説します。

- 投資信託の銘柄検索をすると、一覧で銘柄が表示されます。

- ファンド名のところに「つみたてNISA」のアイコンが表示されていれば、つみたてNISAで積立投資が可能です。

- 希望の銘柄を選択し、積立設定を行いましょう。

SBI証券の取扱銘柄には、日経平均株価や米国株式のS&P500などの株価指数と連動する「インデックスファンド」や、好成績を狙った「アクティブファンド」などがあります。一般的にインデックスファンドは信託報酬が低いため、コストを抑えて投資したい方におすすめです。

つみたてNISAでは、1つの商品だけでなく複数選択できます。1つに絞れない方や、分散投資を希望する方は複数の商品を組み合わせてみることも良いでしょう。

STEP5: 毎月の積立金額を決める

つみたてNISAの設定画面で銘柄を選んだら、次に「積立設定金額」を入力します。入力方法として「金額入力」と「比率入力」の2つから選び、指定します。

金額入力を選んだ場合、各銘柄ごとに積立設定金額を入力します。金額入力を指定したら、次に積み立てのペースを決めます。選択肢として「毎日コース」、「毎週コース」、「毎月コース」の3つがあります。

STEP6: 目論見書と設定内容を確認して完了

積立金額の入力が完了したら、各投資信託に関する重要な情報が記載されている「目論見書」を必ず確認しましょう。目論見書には投資判断に必要な事項が含まれています。

最後に、積立設定内容を確認し、設定を完了させます。SBI証券の積立設定は、複数の銘柄を一括で設定できるうえ、積立設定金額を自動計算する便利な機能も備えています。これにより、初心者の方でも簡単に操作できます。

まとめ つみたてNISAの始め方

つみたてNISAは少額から長期間にわたって投資したい方に最適な方法です。また、積み立て投資を設定したら、基本的には放置できるため、忙しい方や市場の変動を追う時間が限られている方にも安心です。

SBI証券ではわずか100円から積み立てが可能で、豊富な銘柄から投資先を選べるため、投資初心者から経験者まで幅広いニーズに応えられます。将来の資金計画に向けて、つみたてNISA口座の作成を検討してみる価値があるでしょう。

国内株、個人取引シェアNo.1証券でNISA口座で国内4取引所, 海外9カ国の株式に投資できるのはSBIだけです。NISAでIPOもできるなど死角がないので、迷ったらSBI証券で口座開設しましょう。

以下にリンクからすぐ開設ができますよ!