2024年からスタートした新NISA制度について、わかりやすく解説します。

新NISAでは、最大1800万円までの投資が可能で、年間最大360万円を最短5年間、非課税で運用できます。例えば、360万円を5年間投資し、その後年利5%で運用すると、資産はどのように増加するのでしょうか。

最初の5年間は毎年360万円を投資し、その後は複利の効果で資産が増えていきます。

具体的な数字を見てみましょう。35年目には、元本と複利の効果で約1億79万円に達する可能性があります。年代別で見ると、2年目で約2976万円、20年目で約4848万円、30年目で約7897万円、40年目で約1億2863万円、50年目には約2億953万円になると予測されます。これらの金額は全て、元本1800万円を含んでいます。

さらに、過去のデータを見ると、米国株の平均リターンは年間9.8%、全世界株は年間7.6%となっています。このため、手数料を考慮しても年利5%の達成は現実的です。長期間にわたる投資で、一億円を目指すことは十分可能ですし、さらに早く、または少ない投資額での達成方法も存在します。

この記事では、新NISAを使って一億円を目指す方法に焦点を当ててご紹介します。

※当サイトには広告が含まれます。

成長投資枠と積立投資枠の活用

新NISAでは、「成長投資枠」と「積立投資枠」という二つの投資枠が設けられています。それぞれ年間240万円、120万円の投資が可能で、これらを合わせることで年間最大360万円まで投資することができます。

新NISAの特徴の一つは、運用機関が無期限であることです。これは、以前の制度と大きく異なります。以前のNISAでは、運用期間が20年間に限定されており、積立が年間40万円、一般が年間120万円のどちらかしか選べなかったのです。新NISAはこの点を改良し、資産運用をこれから始める人にとって大変有利な制度となっています。

また、すでに以前のNISAを利用していた方々にも朗報があります。既存の投資は今後も20年間継続して運用できるため、これまでの投資をそのまま続けることが可能です。

長期投資の現実と将来の資産形成戦略

長期投資を行う上で注意が必要なのは、実際の株式市場が常に右肩上がりで成長するわけではないという点です。実際の株式市場は、予測不能な乱高下を繰り返します。例えば、10年から20年にかけて資産が全く増えない時期があるかもしれませんし、突然30%の増加を見せる年もあれば、逆に資産が30%減少することもあり得ます。しかし、中長期的に見ると、株式投資は高いリターンをもたらすことが知られています。

資産運用の方法には様々なものがありますが、過去のデータによると株式投資が最もリターンが高いとされています。例えば、ジェレミーシーゲル教授の研究によると、1800年代からの長期データを分析した結果、株式のリターンが最も高く、次に債券、金、そして現金が続きます。

経済が成長すると物価も上がり、現金の価値は下がる傾向にあります。一方で、物価上昇に伴い、商品を生産・販売する企業の価値は上昇します。米国の物価の推移を見ると、1970年から50年間で約7.6倍に増加しています。一方で、物価上昇率は過去に5%を超える時期もあったが、最近では0%から5%台で推移しています。

今後、例えば毎年3%の物価上昇が25年間続いた場合、物価は25年で2倍、38年で3倍、47年で4倍になると予想されます。これを考えると、新NISAで1億円を目指すのは良い目標ですが、将来的には物価上昇を考慮してさらに大きな資産形成が必要になるかもしれません。つまり、1億円を目指すだけでなく、物価上昇に負けない資産運用を目指すことが重要です。

物価上昇に対抗する株式投資の力

物価が毎年3%上昇するという状況と、株式投資で5%のリターンを得るというケースを比較してみましょう。赤色で示される株式投資のリターンは、過去の傾向を見ると、物価の上昇を大きく上回ることが分かります。つまり、株式に投資している限り、物価上昇に負けることはないと言えます。

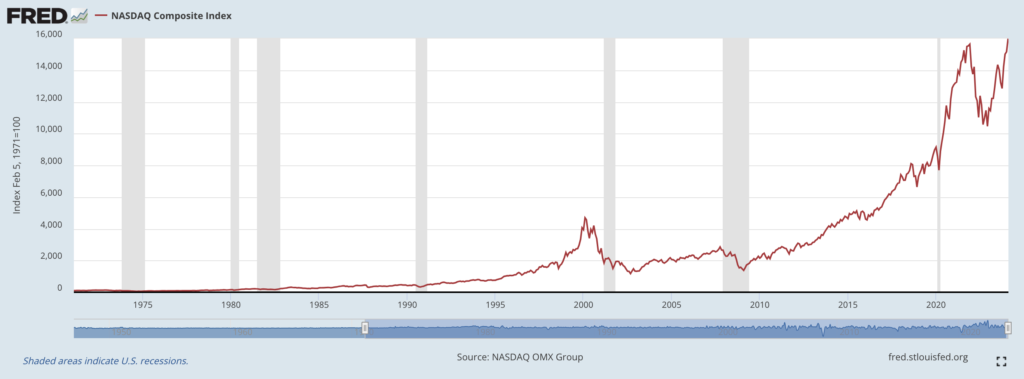

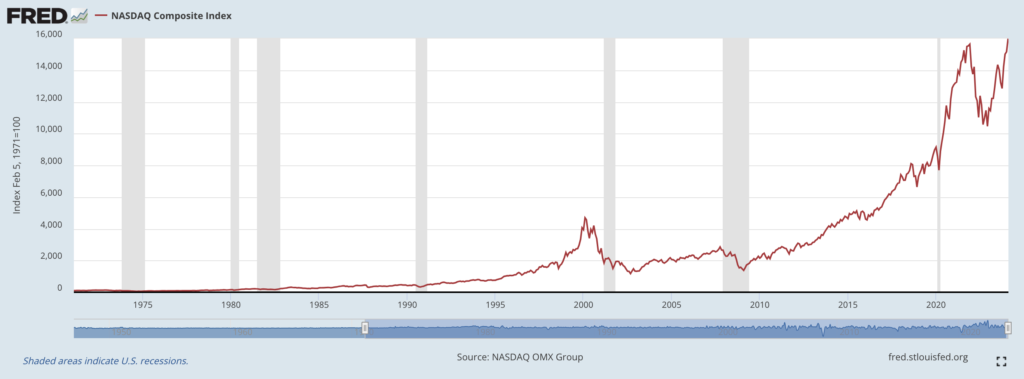

実際の例として、米国の物価と株価の動きを見てみましょう。

1970年から50年間で米国の物価は7.6倍に増加しましたが、同じ期間に106ポイントだったナスダック指数は、現在約14,000ポイント、つまり約132倍になっています。これは、単に現金を保有しているだけだと、物価上昇によって相対的に価値が減少してしまうことを意味します。一方で、株式に投資すれば、物価上昇を上回るリターンを得ることができるのです。これは、物価が上がるにつれて、企業の価値も上昇するためです。

新NISAでの投資戦略

新NISAを活用して、初心者でもストレスなく安定的なリターンを得るためには、分散投資が可能なインデックス投資がおすすめです。具体的には、全世界株、米国株、新興国株などに分類できる銘柄に投資することが考えられます。

おすすめは、米国株や全世界株に投資額の70%から100%を割り当てることです。さらに分散を図りたい場合は、残りの20%から30%を日本株や新興国株に割り振るのが良いでしょう。

過去30年のデータに基づくと、全世界株の平均年間リターンは7.6%、米国株は9.8%です。これらの数値を基にシミュレーションすると、以下のような結果が得られます。

例えば、360万円を5年間投資した場合、全世界株では26年目に1億円達成、米国株では22年目に1億円達成が見込まれます。具体的な金額は、全世界株で10年目に約3236万円、20年目に約5253万円、30年目に約1億464万円、40年目に約2億9137万円、50年目に約6億614万円になると予測されます。米国株の場合は、10年目で約2774万円、20年目で約6925万円、30年目で約1億7285万円、40年目で約4億3143万円、50年目で約10億7682万円になると予想されます。

このシミュレーションは、投資のリターンが物価上昇率を大きく上回ることを示しています。ただし、実際の投資結果は市場の変動に大きく左右されるため、このシミュレーションはあくまで参考程度に留めておくことが重要です。

ETFと投資信託の配当再投資の効果

株式投資の次なるステップは、どのような商品に投資するかを考えることです。ここで重要なのは、ETFや投資信託の配当を再投資するか、それとも毎年受け取るかという選択です。配当を再投資する投資信託と、配当を出さずに運用に回す投資信託があります。通常、配当金には20.315%の税金がかかりますが、NISAの場合は非課税です。しかし、配当金を再投資した方が将来のリターンは大きくなることが一般的です。

配当を毎年受け取るパターンと、再投資するパターンのシミュレーションを比較すると、興味深い結果が得られます。例えば、360万円を5年間投資し、年利5%、配当金2%を毎年受け取るとします。この場合、配当を再投資する赤色のグラフと、配当を受け取る緑色のグラフで比較すると、配当を再投資した方が長期的にはリターンが大きくなります。10年で見ると310万円の差があり、20年で612万円、30年で1326万円、40年で2791万円の差が出ます。配当を毎年受け取ると、その2%分は運用が終了してしまいますが、再投資するとその2%にも毎年のリターンが加わります。

人気の投資信託の例としては、eMAXISSlimシリーズがあります。

このシリーズは分配金が0で、ファンド内で再投資される仕組みです。このため、基準価格が増加し、効果的な資産増加が期待できます。最近では、eMAXISSlim全世界株式が手数料を年率0.0577%に引き下げることを発表しています。分配金を出さない投資信託は他にも多くあり、今後も手数料の引き下げ競争が進むと予想されます。

インデックス投資におすすめのネット証券会社!

マネックスカードは、クレジットカード投資において最高のポイント還元率を提供しています。さらに、マネックス証券では現在特別キャンペーンを実施中で、新たに口座開設を行うと2,000円のボーナスが得られます。口座開設を検討している方にとって、これは大変魅力的な機会です。

このように、マネックス証券はこれから投資を始める方にとって、コスト効率の良い選択肢となり得ます。特にクレジットカード投資を利用することで、投資の利便性とともに追加のメリットを享受することが可能です。

マネックス証券|無料クレジットカードと積み立て還元

マネックス証券は、主要なネット証券会社(auカブコム証券、SBI証券、松井証券、楽天証券を含む)の中で、最高のポイント還元率1.1%を提供しています。これは、クレジットカードを利用した積立投資において非常に有利な条件です。

加えて、ワン株(単元未満株)の買付手数料や投資信託の購入時の申込手数料が無料である点も、投資家にとって魅力的なポイントです。このため、インデックス投資や高配当株に興味がある方にもマネックス証券はおすすめです。

IPO(新規公開株)に関しても、マネックス証券は取り扱い銘柄数が多く、完全平等な抽選システムを採用しています。これにより、投資資金が少ない方でも当選する可能性があり、IPO投資を始めたい方にも適しています。

現在、マネックス証券では口座開設により2,000円がプレゼントされるキャンペーンも実施中です。投資を始める絶好の機会となるでしょう。

SBI証券の魅力|低手数料と多様な国の株式

SBI証券は、業界でトップクラスのシェア率を持ち、特にその低い手数料が大きな魅力です。

SBI証券では「スタンダードプラン」と「アクティブプラン」という2種類の手数料プランがあります。スタンダードプランでは、手数料が55円からとなっており、アクティブプランでは1日の約定代金が100万円まで無料です。これらのプランは投資スタイルに応じて途中で変更が可能です。

SBI証券は、外国株式の取り扱いが9カ国にわたり、業界で最多を誇ります。具体的には、米国、中国、韓国、ベトナム、ロシア、インドネシア、シンガポール、タイ、マレーシアの株式を扱っています。

三井住友カードで積立投資を行うと、積立額の0.5%~5.0%相当のVポイントが付与されます。クレジットカード積立投資の上限は月5万円で、その利用で250円~2,500円相当のポイントが得られるためお得です。

さらに、SBI証券では1株から取引できる単元未満株(S株)も取り扱っており、特に高配当株への投資にも適しています。

これらの特徴により、SBI証券は多様な投資ニーズに対応可能な証券会社として、多くの投資家に選ばれています。

松井証券|老舗のネット証券と手厚いサポート

松井証券は、国内有数の老舗証券会社であり、投資家からの信頼も厚いです。多彩な投資商品やアドバイザリーサービスを提供しており、投資初心者から上級者まで幅広いニーズに応えています。その他のメリットやサポート体制についても紹介します。

松井証券の魅力の一つは、手厚いサポート体制です。ウェブ上で簡単によくある質問を確認できるだけでなく、投資信託や株に関する相談について、それぞれ専用の電話相談窓口を設けています。これにより、サービス全般や特定の分野について必要な情報を迅速に入手できる環境が整っています。

さらに、契約者のパソコン画面を共有しながら相談できる「リモートサポート」も提供されており、パソコン操作に不慣れな方でも安心して相談を受けることができます。

この機会にぜひ松井証券公式サイトをチェックしてみてください!

まとめ 長期株式投資の重要性と戦略

長期運用を行うという条件のもとでは、過去のデータに基づいて株式投資のリターンが最も高いとされています。株式投資は長期的に物価に連動するため、将来に対する不安を軽減することができます。ファンドを選ぶ際は、分配金の再投資が有利と言えます。

運用期間の長短によって、投資戦略は変わってきます。たとえば、50代で60歳までの10年間の運用を考えている場合、配当を再投資するか毎年受け取るかの差額は約310万円程度です。この場合、毎年の配当金を生活費の一部に当てる選択もあります。長期運用を考えている20代の場合は、40年以上の運用期間が見込まれるため、配当金を受け取らずに再投資する戦略が適しているかもしれません。若いうちはリスクを取る余地もあるため、過去のリターンが高かった米国株に重点を置くのも一つの方法です。しかし、将来の物価上昇率によって資産の実質価値は変動することを念頭に置く必要があります。

この動画では、1億円を達成する方法や各投資商品のリターンについて解説しました。また、目標金額を設定することの重要性と、物価上昇に対応する運用戦略が将来の安全性を担保することも強調しました。

インデックス投資については、他の記事で詳しく解説していますので、もっと知りたい方はそちらを読んでください。