企業が「決算」を行う主な理由は、会社の経営状態を明らかにして、健全な経営を確保するためです。

また、株主や債権者、従業員などのステークホルダーに対して、会社がどのように資源を使用しているかを示すための会計責任も果たします。これにより、投資家は投資判断の参考にし、従業員は雇用の安定を確認できます。

日本の多くの企業では、会計年度が4月1日から翌年3月31日までと定められていることが一般的です。そのため、年度末の3月31日に年次決算を行います。

また、四半期ごとの四半期決算も行われることがあります。これにより、年間を通じて定期的に経営状態を評価し、必要な経営戦略の調整が可能になります。

そこで今回は、企業の決算と決算期について初心者の方にわかりやすく解説いたします。

※当サイトには広告が含まれます。

決算とは何か?

決算とは、企業や団体が一定期間の経済活動を終えた後に、その期間内の収益と費用を計算し、最終的な損益を確定する手続きのことです。

このプロセスを通じて、決算日時点の資産、負債、純資産の正確な状態が明らかにされます。決算は、企業だけでなく、一般社団法人、国や地方公共団体にも求められる重要な財務活動です。

決算の種類

決算にはいくつかの種類がありますが、主に以下の三つが挙げられます:

- 本決算(年次決算):

- 通常、会計年度の終了時に行われます。

- すべての企業が行う必要がある決算です。

- 中間決算:

- 会計年度の半ば、例えば6ヶ月経過後に行われる決算です。

- これは任意で行われることが多く、すべての企業が実施するわけではありません。

- 四半期決算:

- 年度を四つの四半期に分けて、各四半期の終わりに行われます。

- 上場企業など金融商品取引法の対象となる企業は、四半期決算を行うことが義務付けられており、四半期ごとの報告書の提出が必要です。

決算報告は、企業の健全性を示す重要な指標として機能します。投資家や貸し手に対し、企業の財務状態を透明にし、信頼性を保つために必要です。また、適切な決算報告を行うことで、企業は市場からの信用を維持しやすくなります。

決算の重要性とその目的

決算とは、企業が一定期間の経済活動を終えた後、その成果を数値化し、公表する手続きです。日本では、法律によって企業に決算の実施が義務付けられています。決算の主な目的は以下の通りです。

1. ステークホルダーへの情報提供

企業は多くのステークホルダーと関わりがあります。ステークホルダーとは、企業と直接または間接的に関わりを持つ個人や団体のことで、取引先、金融機関、株主、従業員、消費者、地域社会などが含まれます。これらの関係者に対して、企業の財務状態や経営成績を明確に示すことが求められています。特に、資金提供者である投資家に対しては、その投資判断を支援するために、透明性の高い情報提供が不可欠です。

2. 経営判断の基礎資料として

経営者が戦略的な決定を行う際には、その判断材料として決算書が欠かせません。決算書には、販売実績や費用、資産状況など、企業活動の成果が詳細に記載されています。この情報を基に、経営者は新しい事業の開始や不採算事業の見直し、その他経営改善のための重要な決断を行います。

3. 信頼性の確保

定期的な決算報告は、企業が外部からの評価を正しく受け、信頼を維持するためにも重要です。適切な情報開示によって、企業は市場からの信用を確保し、経済的なサポートを受けやすくなります。

決算情報の開示

決算情報は、「ディスクロージャー」と呼ばれる公開プロセスを通じてステークホルダーに提供されます。このプロセスを通じて、企業は市場や関係者からの透明性を高め、信頼される企業としての地位を築いていくことが可能です。

このように、決算は企業活動の透明性を保ち、経済的な基盤を強化するために不可欠なプロセスです。それによって、企業は持続可能な成長を目指し、さまざまなチャレンジに対応する準備を整えることができます。

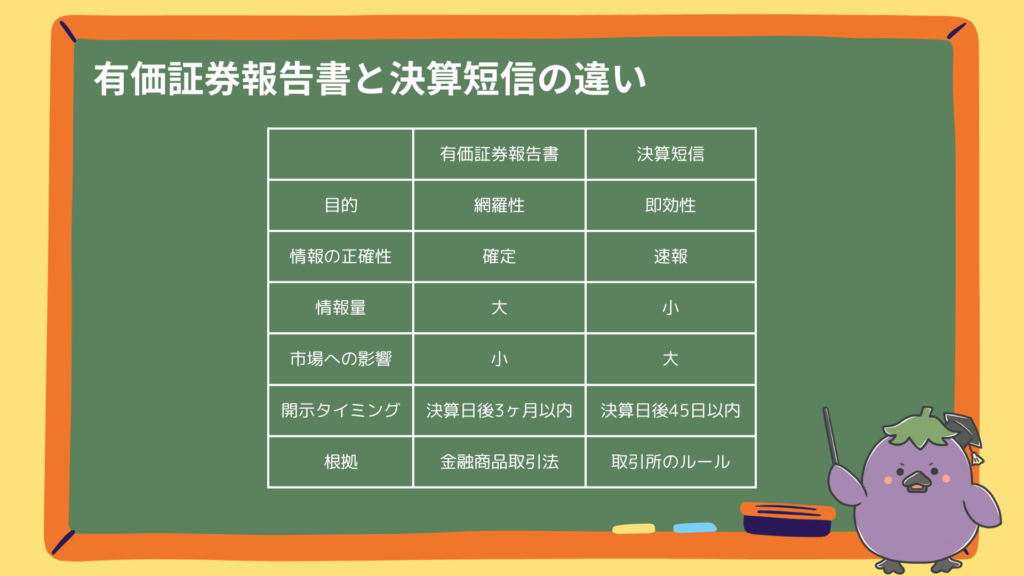

決算短信と有価証券報告書の違い

決算短信は、企業の決算結果や財政状況を迅速に株主や投資家に伝えるためのものです。ここでの主な目的は、短的に業績情報を提供することにあります。

一方で、有価証券報告書は、企業の事業内容や経営戦略、財務状況、リスク要因などを包括的に記述し、長期的な視点から企業の状況を詳細に把握することを目的としています。この報告書は、企業の透明性を高めるために重要な役割を果たします。

開示のタイミング

決算短信は決算期末から45日以内に開示され、速報性が求められるために迅速な情報提供が重要です。

有価証券報告書は、決算期末から最長で3ヶ月以内に開示されます。これはより詳細な情報を提供するための時間を要するためです。

投資家としては、決算から3ヶ月くらい経って報告される有価証券報告書を読んでも、すでに市場や状況が変わってしまっている可能性が高いため、より即効性の高い決算短信の情報が重要となることが多いです。

監査手続きの違い

決算短信は監査が完了していなくても開示が可能です。これは、迅速な情報提供を目的としているためで、決算短信の情報は後に詳細な法定開示で補完されます。

有価証券報告書には、公認会計士または監査法人による厳格な監査が必要です。これにより、財務報告の正確性が保証され、投資家保護が図られます。

根拠法令・規則の違い

決算短信は、主に東京証券取引所の上場規程に基づいて開示が求められます。これにより、上場企業は一定の情報を市場に迅速に提供する責任があります。

一方、有価証券報告書の開示は金融商品取引法に基づいており、より広範囲にわたる情報が求められます。これにより、企業の全体像がより正確に投資家に伝えられることになります。

四半期決算について

四半期決算は、企業が1年を4回に分けて行う決算報告のことです。

一般的には、3月決算の企業の場合、4月から6月、7月から9月、10月から12月、1月から3月の各期間の末に決算発表が行われます。これによって、株主や投資家は企業の財務状況を定期的に把握することができます。

決算期間の違い

四半期決算は、各クォーター(四半期)の終わりに発表されるのが一般的ですが、中間決算など半年間の結果をまとめて発表する場合もあります。クォーターとは、「四半期」を意味する英語 “Quarter” の頭文字 “Q” を取って1Q、2Qなどと表され、以下のように区分されます:

- 第1四半期(1Q): 4月から6月

- 第2四半期(2Q): 7月から9月(中間決算を含む)

- 第3四半期(3Q): 10月から12月

- 第4四半期(4Q): 1月から3月(本決算)

上場企業の義務

上場企業には、四半期ごとの決算報告が義務付けられており、この報告には業績(売上、営業利益、経常利益など)、財務状況(総資産、純資産、株主資本など)、キャッシュフロー、配当金状況、業績予想などが含まれます。これらの情報は、企業の健全性や成長性を評価するのに重要な要素となります。

四半期決算発表時にチェックすべきポイント

四半期ごとの決算発表で最初に確認すべきは、その企業が黒字を計上しているかどうか、そして利益率がどれくらいかという点です。これらの業績は投資家の心理に直接影響を与え、株価の変動を引き起こす可能性があります。

財政状態のチェック

次に重要なのが企業の財政状態です。

四半期ごとにこれを確認することで、企業の健全性や長期的な状況を把握することができます。特に、昨年同期比で負債総額がどれくらい変わったか、また総資産に対する自己資本の割合はどうかを見ることが大切です。これらの情報から、株を購入するか、保有を続けるかを判断します。

キャッシュフローの評価

キャッシュフローは企業の経済活動を数値で見るのに非常に有効です。

特に営業キャッシュフローに注目し、これがプラスであるかマイナスであるかを確認します。マイナスであっても、その背景を理解することが必要です。なぜなら、マイナスが必ずしも悪いわけではなく、投資や発展のための支出である可能性もあるからです。

業績予想の考察

多くの企業は、決算発表時に今後の業績予想を開示します。

これらの予想値は、投資家の意思決定に大きな影響を与えるため、非常に重要です。業績が良好な場合、それは株価にプラスとして反映される可能性があります。しかし、業績予想が大幅に下方修正された場合、株価の暴落を引き起こすこともあるため、注意が必要です。

連結決算とは

連結決算とは、企業グループ全体の財政状態や経営業績、キャッシュフローを一括して把握するための決算報告です。連結決算では、企業グループ全体の貸借対照表や損益計算書など、連結財務諸表として公開されます。

決算時期の設定

企業は自由に決算時期を設定できますが、一般的には四半期決算が多く見られ、これは6月を起点に3か月ごとに発表されることが多いです。

しかし、四半期決算の具体的な時期は業種によって異なり、各企業が繁忙期を避ける傾向にあります。

自身が保有している株や注目している銘柄の決算発表日を把握していないと、正確な分析が困難になるだけでなく、決算発表に伴う株価の乱高下に対応できない可能性があります。そのため、決算発表日を事前に調べることが推奨されます。

決算発表日の調べ方

企業のIR情報を活用するのがおすすめです。

上場企業の公式ホームページには、投資家向けに業績などをリリースしているIRページがあります。IRページには、今後の決算発表スケジュールも詳細に記載されているため、投資家にとっては重要な情報源となります。決算発表の際は、このIR情報を活用して、分析や銘柄検討に役立てましょう。

投資初心者におすすめのネット証券会社!

投資を始めるためには、証券口座を通じて株を買い、権利付き最終売買日に保有している必要があります。

マネックスカードは、クレジットカード投資において最高のポイント還元率を提供しています。さらに、マネックス証券では現在特別キャンペーンを実施中で、新たに口座開設を行うと2,000円のボーナスが得られます。口座開設を検討している方にとって、これは大変魅力的な機会です。

このように、マネックス証券はこれから投資を始める方にとって、コスト効率の良い選択肢となり得ます。特にクレジットカード投資を利用することで、投資の利便性とともに追加のメリットを享受することが可能です。

マネックス証券|無料クレジットカードと積み立て還元

マネックス証券は、主要なネット証券会社(auカブコム証券、SBI証券、松井証券、楽天証券を含む)の中で、最高のポイント還元率1.1%を提供しています。これは、クレジットカードを利用した積立投資において非常に有利な条件です。

加えて、ワン株(単元未満株)の買付手数料や投資信託の購入時の申込手数料が無料である点も、投資家にとって魅力的なポイントです。このため、インデックス投資や高配当株に興味がある方にもマネックス証券はおすすめです。

IPO(新規公開株)に関しても、マネックス証券は取り扱い銘柄数が多く、完全平等な抽選システムを採用しています。これにより、投資資金が少ない方でも当選する可能性があり、IPO投資を始めたい方にも適しています。

現在、マネックス証券では口座開設により2,000円がプレゼントされるキャンペーンも実施中です。投資を始める絶好の機会となるでしょう。

SBI証券の魅力|低手数料と多様な国の株式

SBI証券は、業界でトップクラスのシェア率を持ち、特にその低い手数料が大きな魅力です。

SBI証券では「スタンダードプラン」と「アクティブプラン」という2種類の手数料プランがあります。スタンダードプランでは、手数料が55円からとなっており、アクティブプランでは1日の約定代金が100万円まで無料です。これらのプランは投資スタイルに応じて途中で変更が可能です。

SBI証券は、外国株式の取り扱いが9カ国にわたり、業界で最多を誇ります。具体的には、米国、中国、韓国、ベトナム、ロシア、インドネシア、シンガポール、タイ、マレーシアの株式を扱っています。

三井住友カードで積立投資を行うと、積立額の0.5%~5.0%相当のVポイントが付与されます。クレジットカード積立投資の上限は月5万円で、その利用で250円~2,500円相当のポイントが得られるためお得です。

さらに、SBI証券では1株から取引できる単元未満株(S株)も取り扱っており、特に高配当株への投資にも適しています。

これらの特徴により、SBI証券は多様な投資ニーズに対応可能な証券会社として、多くの投資家に選ばれています。

松井証券|老舗のネット証券と手厚いサポート

松井証券は、国内有数の老舗証券会社であり、投資家からの信頼も厚いです。多彩な投資商品やアドバイザリーサービスを提供しており、投資初心者から上級者まで幅広いニーズに応えています。その他のメリットやサポート体制についても紹介します。

松井証券の魅力の一つは、手厚いサポート体制です。ウェブ上で簡単によくある質問を確認できるだけでなく、投資信託や株に関する相談について、それぞれ専用の電話相談窓口を設けています。これにより、サービス全般や特定の分野について必要な情報を迅速に入手できる環境が整っています。

さらに、契約者のパソコン画面を共有しながら相談できる「リモートサポート」も提供されており、パソコン操作に不慣れな方でも安心して相談を受けることができます。

この機会にぜひ松井証券公式サイトをチェックしてみてください!

まとめ 決算期

四半期決算は、企業の健全性や成長性を評価する上で重要な情報源です。

投資家は、四半期ごとの決算内容を通じて、企業の現状と将来の業績を綿密に分析し、適切な投資判断を下すことが求められます。それぞれの点を丁寧にチェックすることで、より精確な情報を得ることができます。