こんにちは。今回は、2025年11月期 第1四半期決算を発表したフィル・カンパニー【3267】の最新動向について、個人投資家目線でわかりやすく解説していきます。

「どこかで名前は見たことあるけど、事業内容はよく知らない…」

そんな方にこそ注目していただきたい企業です。

不動産と建築を掛け合わせた独自のビジネスモデルで知られるフィル・カンパニーは、ここ数年で着実に実績を積み重ねてきました。今期は黒字転換とともに、過去最高の受注高という好材料もあり、今後の成長にも期待が高まります。

フィル・カンパニーの事業概要や成長戦略については、別の記事で詳しく解説していますので、気になる方はぜひそちらもご覧ください。

🔍 まずは数字で見る、黒字転換と急成長のインパクト!

最新決算のポイントをギュッとまとめると、以下のようになります。

🔍 まずは数字で見る、黒字転換と急成長のインパクト!

最新決算のポイントをギュッとまとめると、以下のようになります。

| 項目 | 金額(千円) | 前年同期比 |

|---|---|---|

| 売上高 | 1,772,464 | +192.4% |

| 営業利益 | 127,906 | 黒字転換(前年同期は営業損失88,654千円) |

| 経常利益 | 128,482 | 黒字転換(前年同期は経常損失96,589千円) |

| 四半期純利益 | 82,047 | 黒字転換(前年同期は純損失71,409千円) |

売上高は前年同期比で約2.9倍に急増。営業・経常・純利益すべてで黒字転換を達成しました。

中でも、営業利益は1.2億円超と、前年の赤字から大きく改善。事業構造の強化と成長スピードの加速がうかがえます。

売上総利益率は27.6%と、前年の34.3%からはやや低下したものの、これは積極的な人材投資など先行費用の増加が要因と見られ、今後の成長に向けた布石とも取れます。

さらに注目すべきは、請負受注スキームにおける受注高が18億円を突破し、第1四半期として過去最高を記録したこと。

開発販売スキームでも6期ぶりに第1四半期でプロジェクトの引渡しが行われ、売上に大きく貢献しました。

まさに“数値が語る”、力強いスタートです。

💡 注目ポイントは「空間ソリューションの深化と広がり」

フィル・カンパニーの面白さは、単なる“建築会社”でも“デベロッパー”でもないこと。

彼らは「空中店舗」「ガレージ付き賃貸住宅」といった、都市や郊外の“スキマ空間”に命を吹き込む空間ソリューションのプロフェッショナルです。

今回の成長を支えたカギは、主に以下の3点です:

- 請負受注スキームの絶好調

- 受注件数は16件、受注高は18.5億円と、1Qで過去最高を更新。

- 特に「プレミアムガレージハウス」は前年の2倍に伸びており、郊外型の資産活用として着実にニーズを獲得。

- 受注残高も56億円超に達し、将来の売上見込みをがっちり確保。

- 6期ぶりの開発販売プロジェクト引渡し

- 1Qでの開発販売による売上は381百万円。これは6期ぶりの“第1四半期での販売引渡”実現という成果。

- 土地の仕入れ~販売まで一気通貫で行うこのモデルは、“収益の上振れポテンシャル”を秘めており、今後の成長ドライバーとしても注目。

- 協業戦略と中期経営計画の推進

- パナソニックHDや東京ガス不動産、竹中工務店など大手企業との協業が進展中。

- 中期経営計画の中で掲げられている「事業プロセス改革」や「関西・中部へのエリア拡大」も着実に実行段階に。

今後の投資ポイントとしては、「受注残高がどのタイミングで売上に結びつくか」「開発販売のプロジェクトがどれだけ利益に寄与するか」「協業案件が中長期的にどの程度スケールするか」がカギになりそうです。

協業エリアの拡大

フィル・カンパニーはこれまで東京都心部を中心に「空中店舗」や「ガレージハウス」の開発を行ってきましたが、

今回の中期経営計画では、さらに“全国展開+企業連携”を加速させる戦略に踏み出しています。

特に注目なのはこの2つ:

- パナソニックHDとの協業

東京都世田谷区に、地域活性化を目指すコミュニティスペースをオープン - 。社会課題解決型の都市開発事業に参画することで、企業イメージと収益性の両方を高めるチャンス。

- 関西・中部エリアへの拡大

関西支店を拠点に、地方銀行(八十二銀行・三十三銀行・兵庫県信用組合など)とのネットワークを広げ、地域密着型の土地活用ビジネスを強化。

ナスダックくん

ナスダックくんつまり、これまで都心中心だったビジネスが、地方+大手企業ネットワークを武器に「第二の成長エンジン」を作りにいっているということなのだ!

BtoB(大手企業案件)で売上や実績を積みやすくなることに注目です。

未来的には、PPP(官民連携)案件受注→ストック型収益源の確立という戦略ストーリーが描けるかもしれません。

また、関東一極集中モデルから、地方中核都市へリスク分散できるのは大きなメリットです。

地方では地銀との関係性がビジネス展開に直結するため、今回の三十三銀行・八十二銀行・兵庫県信用組合との提携は戦略的に非常に正しいと感じます。

フィル・カンパニーは今、「都心発・全国展開型の街づくり企業」へ進化しつつある

📈 セグメント別の注目ポイント:ダブルスキームで安定成長へ!

フィル・カンパニーの事業は、大きく以下の2つのスキームで構成されています。

- 請負受注スキーム(フィル・パーク / プレミアムガレージハウス)

- 開発販売スキーム(自社保有地の企画・販売)

今回の第1四半期では、この両輪がともに好調。その詳細を見ていきましょう。

請負受注スキーム:1Qで過去最高の受注実績!

- 受注件数:16件(前年比+60%)

- 受注高:18.5億円(前年比+70%)

- そのうち、空中店舗「フィル・パーク」は6件、ガレージ付賃貸住宅「プレミアムガレージハウス(PGH)」は10件と、どちらもバランス良く拡大中。

- 特にPGHの受注高は5.9億円と前年の約1.6倍。郊外ニーズの高まりをうまく取り込んでいることがうかがえます。

さらに注目したいのが、受注残高56.1億円という過去最高水準。これは“将来の売上ストック”として心強い要素であり、安定成長の裏付けです。

開発販売スキーム:6期ぶりの1Q引渡で黒字化に貢献!

- 今期は6期ぶりに第1四半期での販売引渡を実施(1件)。

- 売上高は約3.8億円を計上し、利益面でも貢献。これは「当初計画より上振れ」とされており、黒字化を後押しする原動力となりました。

- また、新規用地取得も2件行われており、今後の供給力にもしっかり布石を打っています。

- 開発プロジェクト残高は26.3億円、残件数は6件と、ポートフォリオも健全。

開発スキームは“オフバランス”を活用し、資産効率の高い成長モデルとして注目され始めています。

2つのスキームがバランス良く成長している今期の姿は、まさに「持続的成長モデル」と呼ぶにふさわしい内容です。

次の四半期以降も、売上・利益の平準化と上振れの両立に期待したいところです。

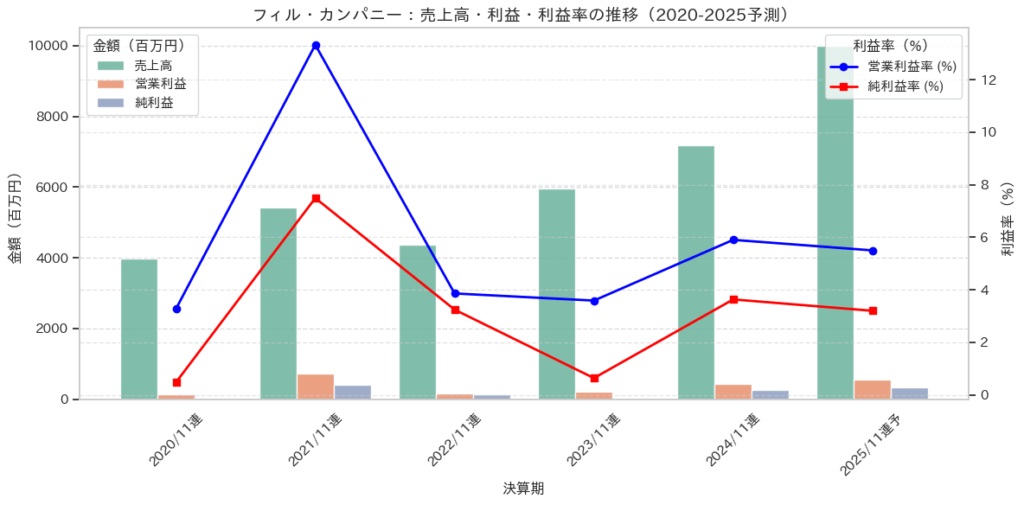

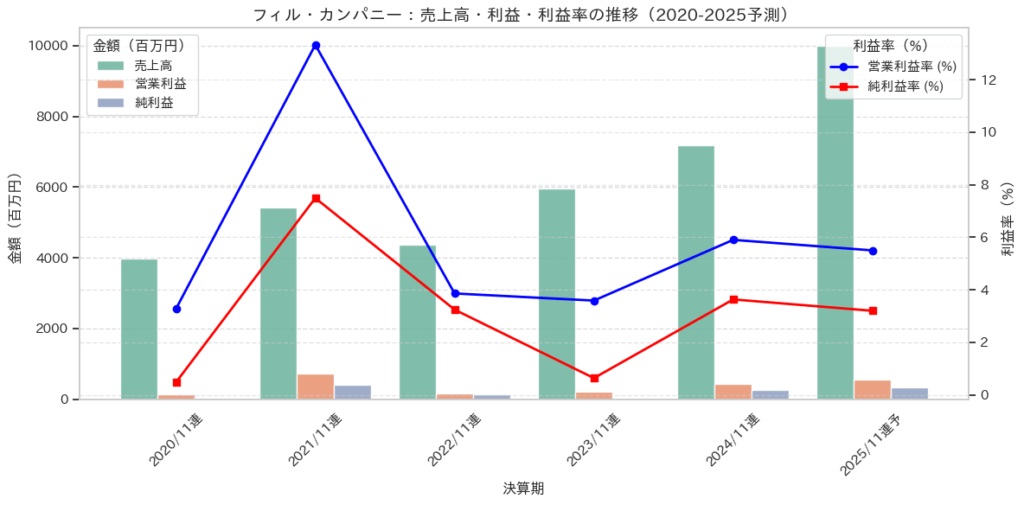

📊 グラフで見る!売上・利益・利益率の推移

言葉や表だけでなく、“成長ストーリー”を視覚的に確認したい!

そんな投資家の声に応えるべく、売上・利益・利益率の推移をグラフ化しました。

グラフを見れば一目瞭然――フィル・カンパニーは、単に売上を伸ばすだけでなく、「稼ぐ力」=利益率の改善にも着手し、着実に企業体質を強化している様子がうかがえます。

🔍 見どころポイント

以下に以下に見どころポイントをまとめました。

- 営業利益率の改善が際立つ

- 2020年の営業利益率は3.3%。そこから2021年には13.3%へ急回復。

- 2024年時点で5.9%→2025年には5.5%へ改善見込みと、安定圏を維持。

- これは請負・開発スキーム両輪が機能し始めたことを示唆しています。

- 純利益率は波がありながらも成長トレンド

- 2020年:0.5% → 2021年:7.5%と急回復。

- 2023年に一時0.6%まで落ち込んだものの、2024年:3.6% → 2025年予想:3.2%と再び回復基調。

- 赤字を出さない経営体制が定着してきた印象です。

- 売上成長の勢いが本格化

- 2020年から2022年にかけては一時的な停滞が見られたものの、2023年からは完全に上昇トレンドに転換。

- 2025年には100億円規模の大台到達予想と、期待が高まります。

🧩 投資家にとっての価値とは?

このグラフから読み取れるのは、「単なる増収企業」ではなく、収益性・成長性・継続性を兼ね備えた企業像です。

- 営業利益率が安定:売上が増えるごとに利益も着実に積み上がる

- 収益構造が改善中:費用対効果を意識した、筋肉質な経営へ

- 継続保有に向いた業績一貫性:中期視点の投資判断に適している

今後注目したいのは、開発販売スキームの収益貢献の拡大や、新たな協業モデルによる事業ポートフォリオの多様化です。これらが順調に進めば、2026年以降の業績にもさらなる上昇余地が期待できるでしょう。

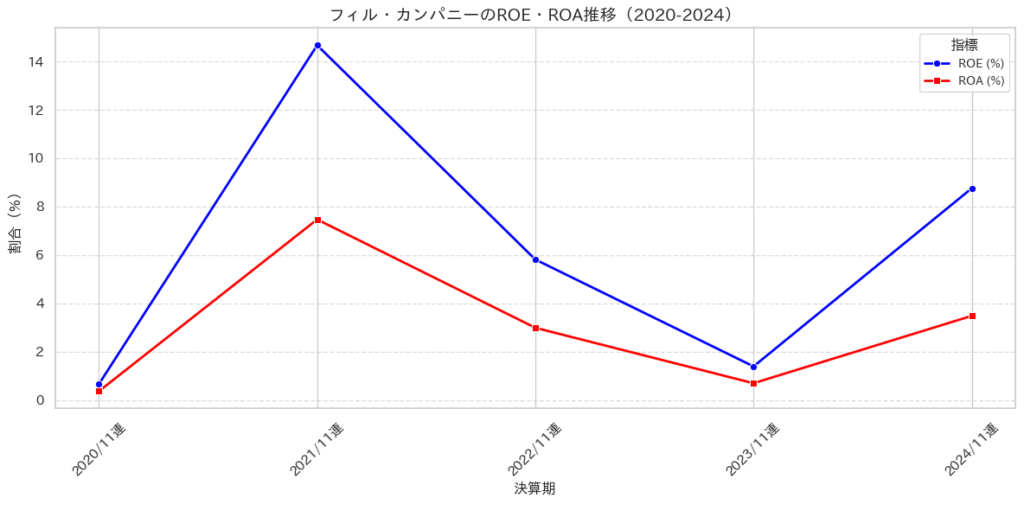

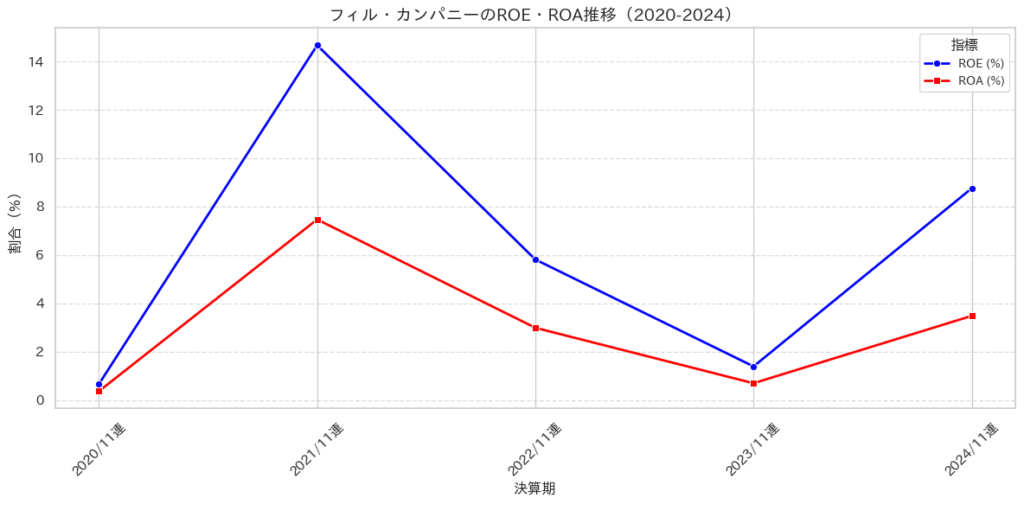

📈 ROEとROAから見る「企業の稼ぐ力」と今後への伸びしろ

売上や利益が伸びていても、どれだけ効率的に利益を出しているかはまた別の話。

そこで投資家が注目すべき指標が、ROE(自己資本利益率)とROA(総資産利益率)です。

ROE・ROAの推移(2019〜2024)

以下のグラフは、フィル・カンパニーのROE・ROAの推移を示したものです。

- ROE(青線)は、2021年に14.7%を記録し高水準となったものの、近年は3〜9%の範囲にとどまっています。

- ROA(赤線)も同様に2021年に7.5%とピークを付けた後、やや抑えめの水準で推移。

- 一般的に高い目安とされるROE 10〜15%・ROA 5〜8%にはまだ達していませんが、これはあくまで「投資先行期」であることが背景にあるでしょう。

✨ 投資家にとっての“伸びしろ”

たしかにROE・ROAは「今だけ見ると」業界平均を現在下回っています。

しかし、それは裏を返せば——

今は事業の仕込み期であり、先行投資の効果がこれから本格的に利益に反映されてくる段階だということ。

また、当社もROEの改善を掲げており、今後の変化に期待ができます。

フィル・カンパニーは既に収益黒字化と増配を実現しており、資本効率の改善がこれから追いつくフェーズに入っていきます。

「売上→利益→効率」へとシフトするストーリーが描ける企業として、今後のモニタリングが重要です。

まとめ:フィル・カンパニー最新決算

「まちのスキマを、創造で満たす」――

フィル・カンパニーは、“建築”や“不動産”という枠を超え、まちのスキマの価値を最大化する事業会社として、確実に進化を遂げています。

今回の第1四半期決算では、黒字転換+過去最高の受注高という好スタートに加え、開発販売スキームの収益貢献、そして大手企業との協業による社会的価値の創出が際立ちました。

IR視点でも、増配・説明資料の充実・中期視点の発信など、個人投資家と向き合う姿勢が感じられます。

ここで開発販売スキームの継続的な売上化や、利益率のさらなる改善が見られれば、評価はもう一段階上へ進む可能性があります。

🔗 関連リンク・参考資料

📬 この記事が役立ったら、ぜひブックマークやシェアを!

次の成長株を見つけるヒントに、また戻ってきてください。

質問や意見がある方は、ぜひ投資家コミュニティで情報交換しましょう!

あなたの次の一手に、フィル・カンパニーが加わるかもしれません。

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu