円安(日本円の対ドルなどに対する価値の低下)は、日本の商社にとって収益拡大要因となりやすく、それが株価の上昇につながる現象が観察されています。とくに総合商社では、外貨建て収益比率の高さや資源権益の保有が多いため、円安によって業績が押し上げられる構造が明確です。

過去10年(2013~2023年)を振り返ると、以下のような主要な円安局面において、商社株が顕著に上昇しました。

- アベノミクスによる急速な円安(2013~2015)

- コロナ後の円安と資源価格高騰(2021~2023)

本記事では、円安が商社の収益構造にどのような影響を与え、結果的に株価がどう動いたかを、総合商社と専門商社に分けて詳細に解説します。

また、5大商社のおすすめ銘柄は別記事で解説していますので、まだ読んでない方はぜひ先にそちらを読んで学習してみてください!

なにか質問や意見がある方は、ぜひ弊コミュニティでお会いしましょう!

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu

🤔商社株はなぜ円安で上がるのか?

結論から言えば、

加えて、商社は資源権益や海外事業など、グローバル展開による外貨建ての「資産」も多く保有しており、円安時にそれらの評価額が増えるため、会計上の純資産や利益が拡大しやすいのです。

過去10年の為替・商社株の動き(概略)

以下は、日本円の為替と商社株のトレンドを並べたものです:

| 時期 | 為替トレンド | 商社の株価・業績の傾向 |

|---|---|---|

| 2013〜2015年 | アベノミクス → 円安(80円 → 120円) | 商社株急騰、業績改善 |

| 2016年 | 円高と資源安 | 三井物産・住友商事など赤字転落 |

| 2017〜2019年 | 為替は比較的安定 | 商社株も横ばい傾向 |

| 2020〜2022年 | 歴史的円安(130〜150円) | 商社過去最高益更新、株価急騰 |

| 2023〜現在 | 円安継続中 | 業績は一服感も株価は高位推移 |

特に2022年は「1ドル=150円」に迫る円安と、ウクライナ情勢を背景とした資源高騰が同時に起こり、三菱商事:純利益9375億円(三井物産と並ぶ過去最高)、商社5社合計で3.5兆円以上の純利益という、前例のない収益水準を記録しました。

日本の商社(とくに総合商社)は、東証プライムの時価総額上位を占める「インデックス牽引役」であり、外国人投資家にも注目されやすいです。

また、円安はマクロ経済の大きなトレンドであり、企業価値に与える影響は極めて大きい。

それに加えて、バフェット氏(バークシャー・ハサウェイ)も2020年以降、日本の5大総合商社に戦略投資を行い注目を集めました。

そのため、「なぜ円安で商社株が上がるのか?」というメカニズムを正しく理解することは、投資家やビジネスパーソンにとって非常に有益な視点です。

商社のビジネスモデルと円安感応度

日本の「商社」は、大きく以下の2つに分類されます:

| 分類 | 主な企業 | 特徴 |

|---|---|---|

| 総合商社 | 三菱商事、三井物産、伊藤忠商事など | 多角的な事業展開、資源・非資源のバランス型 |

| 専門商社 | 日鉄物産、豊田通商、双日など | 業種特化(鉄鋼、自動車、食品など) |

詳しくは次の記事を読んでください。

総合商社のビジネスモデル構造

総合商社の主な収益源は2つです。

- トレーディング事業(伝統的な商社機能)

- 商材を仕入れて販売する「仲介型」ビジネス

- 鉄鋼、化学、食料などが中心

- 事業投資(近年の収益の柱)

- 海外鉱山、LNGプロジェクト、発電所、農業、コンビニなどへ資本投下し、子会社化または持分法適用で利益計上

- この投資収益の多くが外貨建て収入となるため、円安になると利益の円換算額が増加するという構造を持ちます。

事業セグメント別構成と円安感応度

以下に、例として三大総合商社の2023年3月期セグメント別純利益(億円)と構成比を示します。

| 企業名 | 資源セグメント比率 | 非資源セグメント比率 | 外貨収益比率(推定) |

|---|---|---|---|

| 三菱商事 | 約55%(天然ガス・金属) | 45%(食料、物流、金融など) | 高い(70%以上) |

| 三井物産 | 約50%(鉄鉱石、原料炭) | 50%(自動車、医薬、食品) | 高い(65〜75%) |

| 伊藤忠商事 | 約25%(石炭など) | 75%(繊維、生活資材、食品) | 中程度(40〜60%) |

伊藤忠が商社にしては、資源セグメントに依存していないことは特徴なので、覚えておくべきなのだ!

ポイント

- 資源依存度が高い三菱商事・三井物産は円安メリットが大きい

- 非資源主体の伊藤忠は円安耐性がやや弱いが、為替差益の恩恵は受ける

- 各社とも海外子会社の配当・利益計上はドル建てが多く、円安で増益しやすい構造

専門商社のビジネス構造と為替影響

専門商社は、主に「調達・販売」に特化しており、原材料や製品の輸入に依存する割合が高い企業も多く存在します。

- 日鉄物産(鉄鋼系)

- 輸入鉄鉱石や鋼材を扱う

- 円安で原材料コストが上がる

- ただし、販売価格も連動して上昇するため、最終的には相殺またはプラス

- 豊田通商(自動車系)

- アフリカ・東南アジアでの自動車部品販売・電動化事業

- 海外売上が伸びているため、円安はポジティブに働くケースが多い

- 食品系専門商社(伊藤忠食品など)

- 円安で原料価格が上昇 → 国内転嫁できなければ利益圧迫

商社の為替感応度(2023年時点)

| 商社名 | 「1円の円安」での純利益押し上げ額(億円) |

|---|---|

| 三菱商事 | 約+50億円 |

| 三井物産 | 約+34億円 |

| 伊藤忠商事 | 約+35億円 |

補足:想定為替レートと実勢レートのギャップ

商社は決算上「期初に想定した為替レート」で利益を予測するのだ。

実際の為替が円安に振れると、決算上「為替差益」として反映されます。

たとえば:

想定レート:1ドル=120円

実勢レート:1ドル=135円

→ 15円の円安差で利益が大幅に増加

円安と商社株の関係分析

「円安になると商社株が上がる」

と一般的に言われていますが、その根拠を示しているものは少ないので、実際に自分で分析を行ってみました。

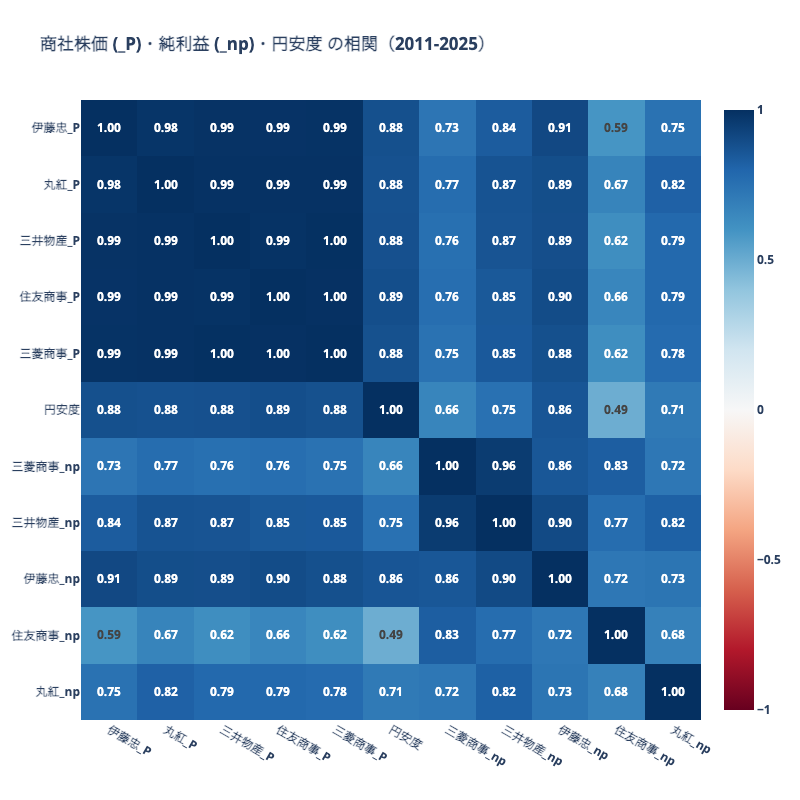

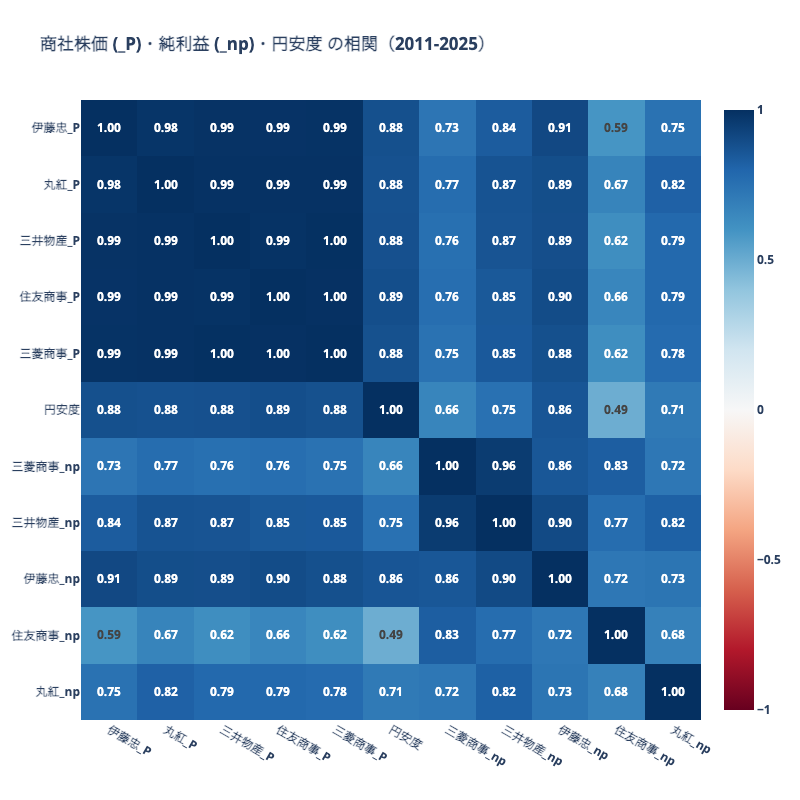

本章では、以下の3要素の関係性を 相関係数 を用いて定量的に検証しました・

- 商社各社の株価平均(P)

- 各社の純利益(np)

- 年平均のドル円レート(円安度)

分析期間は 2011年~2025年(15年間)。ちょっとサンプルとしては少ないですが、年次ベースで整えたデータをもとに、ヒートマップ形式の相関行列として可視化しました。

| ラベル | 意味 |

|---|---|

| ○○商事_P | 各社の株価(Price)の年平均 |

| ○○商事_np | 各社の純利益(Net Profit)の年平均(兆円) |

| 円安度 | 年間平均ドル円(数字が大きいほど円安) |

この図からわかることは以下の通りです。

| 相関のペア | 値 | 専門的にどう読むか |

|---|---|---|

| 株価P ↔ 同社利益_np(例:三菱商事_P ↔ 三菱商事_np = 0.96) | 0.62〜0.96 | 業績がそのまま株価に織り込まれる「利益ドリブン」性がきわめて高い。利益 1 兆円のブレが株価をほぼリニアに動かす。 ただ、住友商事については自社の株価と利益の相関が0.62と5社の中では一番弱いことが発覚。 |

| 利益_np 同士(三菱商事_np ↔ 三井物産_np = 0.96) | 0.90 近辺 | 資源価格・世界景気という外部マクロが強く共通しているため、各社の利益波動はほぼ同期。セクター内の業績分散は小さい。 |

| 株価P 同士(伊藤忠_P ↔ 三菱商事_P = 0.91) | 0.88〜0.91 | セクター ETF のように商社株全体が同じ方向へ動く傾向。個別株選択よりもタイミング(マクロ循環)の方がリターン差に効く。 |

| 円安度 ↔ 株価P(三菱商事_P ↔ 円安度 = 0.88) | 0.88〜0.89 | 円安になるほど株価が上がりやすい。各社で大差無し。 |

| 円安度 ↔ 利益_np(三菱商事_np ↔ 円安度 = 0.66) | 0.49〜0.86 | 円安度と各社利益の関係としては、伊藤忠が0.86と最も高く、住友商事が0.49と最も低い値を示した。 |

| 最低相関(円安度 ↔ 住友商事_np = 0.49) | ≈0.49 | 住友商事の利益と円安度の相関が最も薄いのは意外だが、年次の株価データとドル円の値を取得し、比較分析しているため、どの日付かで結果は異なる可能性が高い。 |

住友商事の利益と円安度の相関が最も薄いのは意外だが、年次の株価データとドル円の値を取得し、比較分析しているため、どの日付かで結果は異なる可能性が高いです。

年間を通じた株価の平均とドル円の平均等を計算し、そこで比較するなどを行うと、また結果がわかるかもしれません。

ドル円が1円 円安になると株価はいくら動く?

また、重回帰分析を用いて、ドル円が1円 円安になると各社の株価がどの程度動くのかについても分析してみました。

- 三菱商事

- 円安度(ドル円平均) β=26.785, p値=0.0012 → 有意

- ドル円が 1円 円安になると、株価が 26.785 円 動くイメージ

- 三井物産

- 円安度(ドル円平均) β=23.562, p値=0.0056 → 有意

- ドル円が 1円 円安になると、株価が 23.562 円 動くイメージ

- 伊藤忠

- 円安度(ドル円平均) β=40.408, p値=0.0905 → (統計的に有意とは言えない)

- ドル円が 1円 円安になると、株価が 40.408 円 動くイメージ

- 住友商事

- 円安度(ドル円平均) β=33.765, p値=0.0001 → 有意

- ドル円が 1円 円安になると、株価が 33.765 円 動くイメージ

- 丸紅

- 円安度(ドル円平均) β=22.172, p値=0.0027 → 有意

- ドル円が 1円 円安になると、株価が 22.172 円 動くイメージ

- 円安度(ドル円平均) β=22.172, p値=0.0027 → 有意

🔍 伊藤忠商事は「円安にあまり振り回されない商社」?

上記の分析において、伊藤忠のみが円安度と株価の関係に統計的に有意と言えませんでした。

- β = 40.4:ドル円が1円円安になると、伊藤忠の株価が約40円上がるという「推定値」。

- p = 0.0905:この関係が本当に有効かどうかを示す統計上の指標。0.05より大きいと「有意とは言えない」。

➡︎ 結論:「円安になると株価は上がりそうだけど、データの数が少ないから断定はできない」という状況です。

伊藤忠のビジネスの特徴として、

- 食品・繊維・日用品など、日本国内での商売が多め。

- 三菱商事や三井物産のような「原油・鉱石」といった資源取引の比率が低い。

ということが挙げられます。

➡︎ つまり、海外で稼いで円に換えるビジネスが少ないから、円安の恩恵を受けにくいのかもしれません。

また、五社の中で、過去15年間で一度も赤字を出していないのが伊藤忠だったのだ!

● 為替のリスクを先に対策している

伊藤忠は「為替ヘッジ(リスク回避策)」を積極的に実施しているようです。つまり、将来のドルでの取引に備えて、あらかじめレートを固定していることが多いということで、

為替が動いても、業績にあまり影響が出ないようにしている

ということが言えそうです。

● 分析に使ったデータが15年分だけ

- 今回は「年ごとのデータ」が15年分。数字が少ないと、微妙な影響が測りにくい。

- 四半期(3か月ごと)のデータなら、60個以上のサンプルで分析できる。

➡︎ データ数が少ないから、「ちょっと関係ありそう」程度では有意と認められにくい。

● 株価は利益と円安の“両方の影響”を受ける

伊藤忠のように「仕入も円安で高くなる」場合、円安のプラス効果とマイナス効果が打ち消し合います。

結果として、円安と株価の関係がわかりにくくなるということもあるでしょう。

📊 投資する人にとってのポイント

| 伊藤忠商事の特徴 | 投資への意味 |

|---|---|

| 為替の影響が少ない | 円安・円高どちらでも安定感がある。 |

| 国内中心・消費関連が強い | 資源価格に左右されにくい。景気が落ち着いていても粘り強い。 |

| ヘッジで為替リスクを抑えている | 予想外の為替変動にも比較的安心。 |

✅ まとめ:なぜ円安で商社株が上がるのか、そしてその先を読む視点

本記事では、「なぜ円安になると商社株が上がるのか?」という問いに対し、ビジネスモデル・会計構造・統計分析の3側面から解説しました。

結論としては:

- 総合商社の多くは外貨建てビジネスを展開しており、円安は収益と株価にとってプラスになりやすい。

- 特に資源セグメント(石油・金属など)を多く持つ三菱商事・三井物産は、円安局面での株価上昇度も高い。

- 一方で、伊藤忠商事のように非資源・国内志向の比率が高い商社は、円安への感応度がやや抑えられる傾向がある。

- 分析では、円安度と株価・利益には相関が高いことが確認され、重回帰分析でも「1円円安で株価が何円上がるか」が具体的に測定できた。

さらに、投資視点で重要なのは:

- 円安=商社株すべてが上がるという単純図式ではなく、

- 「どの会社がどれくらい外貨に依存しているか」「ヘッジをどうしているか」「どんな事業構造か」

という点を理解し、「どの銘柄がどんな局面で強いか」を見極めることです。

特に伊藤忠のような「守りの商社」は、円安メリットは限定的でも、円高局面でも底堅いため、ポートフォリオの安定化役としても注目できます。

為替と商社株の関係は、「マクロ経済の動き × 企業戦略 × 投資家心理」が交差するダイナミックな領域です。

単に為替を見るだけではなく、商社ごとの違いに着目し、分析的な視点を持つことが、より質の高い投資判断に繋がるはずです。

引き続き、為替や資源価格、商社決算などにアンテナを張りながら、戦略的に投資を考えていきましょう。

このような一歩深掘りした専門的な内容も初心者にわかりやすく解説を行っています(わからなければ答えます!)ので、ぜひ我々のコミュニティに入っていただきたいと思います!

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu