2024年8月、株価が大幅に下落しました。

8月5日の日経平均株価の終値は、前週末と比べて4,451円も下がり、過去最大の下げ幅を記録したのです。しかし、翌日の8月6日には前日比3,217円も反発しました。このように株価が急激に動くと、多くの人が不安を感じてしまいますよね。

こうした急落時に「怖い!」と思ってすぐに株を売ってしまう、いわゆる「狼狽(ろうばい)売り」をする人もいれば、冷静に見守ることができる人もいます。この違いは、いったいどこからくるのでしょうか。そして、狼狽売りを防ぐためにはどうすればいいのでしょうか。

今回は「行動経済学」に基づいて、この現象をわかりやすく解説します。

狼狽売りをしない人の特徴

急な株価の下落でも狼狽売りをしない人には、いくつか共通する特徴があります。

1. 長期的な視点を持っている

株式投資を長期的な目線で考えている人は、短期的な価格の変動にあまり動じません。彼らは、「株価は一時的に下がることがあっても、長期的にはまた上がることもある」と理解しているからです。例えば、過去30年のデータを見ると、日経平均株価は何度も急落と反発を繰り返していますが、長期的に見れば上昇傾向にあります。このようなデータを知っていると、短期的な下落にパニックにならずに済むのです。

2. 分散投資をしている

一つの銘柄にだけ投資していると、その株価が下がったときの影響が大きくなります。しかし、複数の銘柄や資産に分散投資をしていると、一部の株が下がっても他の資産でカバーできるため、心の余裕が生まれます。この「分散投資」を実践している人は、株価の急落時でも慌てずに済むのです。

3. リスク許容度を理解している

投資をする前に、自分がどのくらいのリスクに耐えられるかを理解している人は、急な下落に対しても冷静でいられます。例えば、「10%くらいの下落なら大丈夫」と自分で決めておけば、その範囲内の値動きでは落ち着いていられます。一方、リスク許容度を考えずに投資をしていると、少しの下落でも不安になり、狼狽売りをしてしまうのです。

「主観確率」が狼狽売りを招く?

株価が急落したときに、驚いて慌てて株を売ってしまうことを「狼狽売り」と言います。8月の下落時にも、「みんなが売っているから自分も売らなきゃ」と思い込み、つい狼狽売りをしてしまった方がいたかもしれません。

狼狽売りは、その場の感情や周囲の影響に流されて行う売却であり、事前に計画して売る「損切り」とは異なります。投資で資産を増やしていくためには、こうした事前に検討せずに行う狼狽売りは、できれば避けたい行動です。

行動ファイナンスと「主観確率」

このような狼狽売りの原因を、行動ファイナンスの観点から考えると、「主観確率」が影響した可能性があります。

主観確率とは、「人がある事象が起こる確率を何%と思うか」を示すものです。これに対して、「客観確率」とは、その事象が起こる実際の確率のことです。

例えば、サイコロを振って1が出る確率は6分の1(約16.7%)であり、これは客観確率として決まっています。しかし、主観確率は人によって異なります。ある人は「このサイコロ、なんだか1が出やすい気がする…」と思うかもしれません。このように、主観確率は人の気持ちや経験によって大きく変わります。

株価急落時の心理

株価が急落したとき、多くの人は主観確率によって「めったに起こらないことが起きてしまった。これからさらに暴落するかもしれない」と感じます。この不安から、慌てて株を売ってしまう、つまり狼狽売りに走ってしまうのです。

一度狼狽売りをしてしまうと、「もっと下がるかもしれない。今売ったのは正しかった」と自分を納得させたくなります。さらに、SNSやニュースで「これからもっと下がる」という意見ばかりが目に入ってくると、その考えがますます強くなります。

心理学や行動ファイナンスの研究では、この現象を「認知的不協和を避ける」と呼びます。これは、自分の本来の判断と現実が食い違うときに、その不安を避けて自分に都合の良い考えにすり替えることです。

今回の株価下落時も、多くの投資家にこの認知的不協和が強く作用したのではないかと思われます。

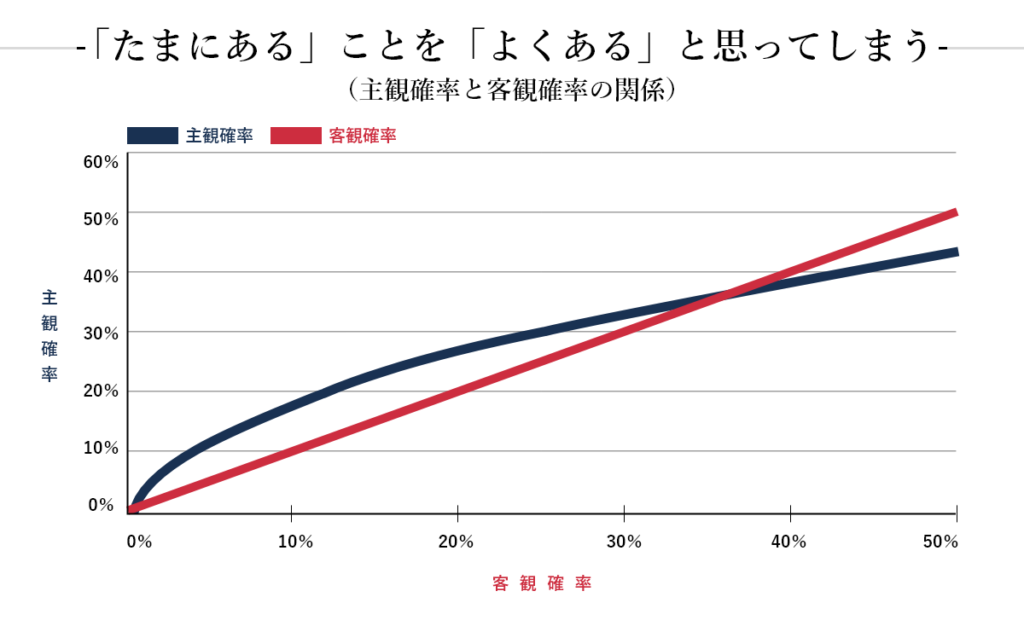

グラフで見る「主観確率」と「客観確率」

下のグラフをご覧ください。直線が「客観確率」、曲がった線が「主観確率」を示しています。特に注目してほしいのは、5%前後の客観確率の部分です。ここでは、主観確率が大きく上に膨らんでいます。これは、実際には起こりにくい出来事を、私たちが頭の中で「もっと起こりやすい」と感じてしまうことを表しています。

株価が急落したときに「また暴落が起きるかもしれない…」と不安になるのは、この主観確率の膨らみによるものです。実際には、その後株価が急反発するケースも多く、客観的な確率をしっかり理解しておけば、冷静な判断ができるようになります。

狼狽売りをしない人の傾向とは

では、株価が急落したときに「狼狽売り」をしない人には、どのような傾向があるのでしょうか。

アメリカの投資アドバイス会社「SEIインベストメンツ」が、リーマンショック時の顧客の行動を分析したデータがあります。そこでわかったのは、「狼狽売りをした人」と「しなかった人」の間に、「資産運用の方法」に大きな違いがあったということです。

ゴールベース・アプローチがカギ

その違いとは、「ゴールベース・アプローチ」を使って資産運用していたかどうかです。

ゴールベースとは、顧客一人ひとりの目標(ライフイベントや将来の必要なお金など)に合わせて、資産運用の方法をアドバイスする手法です。

リーマンショック時には、目標を持たない伝統的な手法で運用していた顧客の半数は、資産をすべて売却する、または株式をすべて売却してしまいました。

一方、ゴールベースで資産運用していた顧客の75%は、急落時でも何もせず冷静に資産を保有し続けていました。さらに、20%の顧客は、むしろ投資資金を追加していたのです。

ゴールを持つことの強さ

常に自分のゴールを持ちながら資産運用をしていた人は、短期的な株価の動きに左右されず、長期的な視点で投資判断をしていたため、狼狽売りを避けることができたのです。

当時、ゴールベースの考え方はまだ新しいもので、一部の希望する顧客にしかアドバイスされていませんでした。そのため、このような大きな違いが生じたと考えられます。

狼狽売りをしないために、個人投資家ができること

では、株価の急落時に「狼狽売り」をしないために、個人投資家がやっておくと良いことは何でしょうか。

1. 投資方針書を作成する

アメリカでよく使われる「投資方針書」というものがあります。これは、投資の目的や目標、資産の基本的な配分、銘柄選びの方法などをあらかじめ記載し、投資アドバイザーと共有するための文書です。内容は統計的に正しいことを基本にして事前に取り決めておきます。

投資方針書は、アドバイザーとの契約のような形で書面に残しておくものなので、投資家が感情的になってしまう場面でも「事前に決めた方針」を守りやすくなります。これは、自分の将来の行動に制約をかける「コミットメント」の一種で、冷静な投資判断をサポートする方法として効果的です。

2. 積立投資を活用する

また、「積立投資」も効果があります。積立は、事前に決めた金額を自動的に投資していく仕組みなので、自分の意志にかかわらず投資を続けることができます。これも「コミットメント」の一種である「自動化」といえます。

積立投資を行うことで、株価が下落しても、同じ金額でより多くの株数を購入できるため、ポジティブに感じることがあります。これは「ドル・コスト平均法」という手法に基づいており、価格の変動によるリスクを抑える効果があります。この方法を使うことで、株価の下落時に感情的になって売却するリスクを減らすことができます。

まとめ 狼狽売りをしない人の特徴

株価が急落すると不安になりますが、そんなときに「狼狽売り」をしないためには、長期的な視点や分散投資、リスク許容度の理解などが重要です。

また、投資の目的を明確にし、感情に流されない仕組みを作ることで、冷静に対処することができます。投資は短期的な利益を追うものではなく、長期的に資産を増やすためのものです。しっかりと知識を身につけて、賢く投資を続けましょう。