あなたが最後に飲んだ炭酸飲料は、赤いラベルのコカ・コーラ、それとも青いペプシでしたか?

この古くからのライバル関係は、消費者の好みにとどまらず、投資家にとっても熱いテーマです。

表面的にはどちらも世界的な飲料ブランドを擁し、配当王として60年以上の増配実績を誇る成熟企業です。そして、パンデミックを経て、インフレや健康志向といった市場環境の変化に晒される中、コカコーラとペプシはそれぞれ異なる道筋で長期的な成長を模索しています。

特化 vs 多角化、炭酸からアルコール、無糖からプレバイオティクス。二社の次なる一手を読み解くことで、飲料業界全体の未来も見えてくるかもしれません。

この記事では、2025年の最新データと戦略をもとに、コカコーラとペプシの違いを深掘りし、投資家にとっての気づきを探っていきます。

より詳しく学びたい!交流したい人は、我々の初心者向け投資家コミュニティでお待ちしております。

マネーチャットでは、初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

まず1ヶ月無料で始めよう! =>

https://community.camp-fire.jp/projects/view/760550#menu

他にも様々な銘柄について分析と解説をしています👇

「集中」と「多角化」の収益モデルの違い

コカコーラとペプシは、単なる炭酸飲料のライバルにとどまりません。「飲料に集中する特化型」と「食品を含む多角化型」という、根本的に異なるビジネスモデルの対決でもあります。

2022年時点の売上高を比較すると、その違いは明確です。

ペプシコの売上は約863億ドルで、コカコーラの約2倍に達しています。しかしその58%はFrito-Lay(スナック)やQuaker Oats(シリアル)などの食品部門が占めており、飲料市場でのシェアは25%で、飲料だけで見ればコカコーラの方が市場シェアは高い。

コカコーラは、世界の炭酸飲料市場で43%という圧倒的なシェアを誇る飲料の絶対王者です。つまり、「全体の規模」ではペプシ、「飲料市場での影響力」ではコカコーラが優位に立つ構造になっています。

ペプシと聞いたらペプシコーラをイメージする人が多いと思うけど、実際は、お菓子の売り上げのほうが高かったのだ!

コカコーラはトータル・ビバレッジ・カンパニーを自認しながらも、徹底して飲料に特化してきました。炭酸飲料だけでなく、ミネラルウォーター、スポーツドリンク、機能性飲料、さらにはアルコール飲料の分野にも進出していますが、あくまで「飲むもの」にフォーカスを絞る戦略です。この集中投資は高い利益率を支える一方で、炭酸離れや健康志向といった消費トレンドに対しては逃げ道の少なさというリスクも伴っているとも言えそうです。

一方、ペプシは創業当初から飲料だけでなく、スナックや朝食市場にも手を広げてきた多角化型企業です。

Frito-LayやDoritos、Quaker Oatsといった強力な食品ブランド群を持ち、飲料と食品のクロスセリングによって売上の安定性を確保しています。飲料+食品という2軸構造が、消費トレンドの変化に対する自然なヘッジになっていて、飲料が伸び悩む局面でも、スナック市場が支えとなる構造は投資家にとって安心材料となるでしょう。

さらに、製造から小売までを内製化する垂直統合型で、市場変化への俊敏な対応力を保っています。AI活用による需要予測、パーソナライズドマーケティングでも他社に先行している点も評価できます。

炭酸の覇権争い!Cola Warsの勝者は誰か?

「コカ・コーラとペプシ、どちらの味が好き?」

この問いかけは、長年にわたり消費者の好みを超え、両社のマーケティング戦争=Cola Warsの核心となってきました。しかし、企業価値や市場シェアの観点からこの戦いを再検証すると、単なる味覚の競争ではなかったことが見えてきます。

誕生からライバル関係へ──1880年代〜1960年代

Coca-Colaは1886年、Pepsiは1893年に誕生。

共にアメリカ南部で薬品系飲料としてスタートした2社は、1930年代の大恐慌期に初めて本格的な競争を開始しました。特にPepsiは、5セントでCokeの2倍量を売るという“価格戦略”で支持を集め、全米ラジオジングルで若年層を獲得していった。

1960年代、Pepsiは「Pepsi Generation」キャンペーンで若者をターゲットにブランディングを強化し、Cokeの年配層向けイメージを突きます。これにより市場シェアを一時的に奪取するなど、戦局は拮抗していきました。

1970年代〜1980年代:味覚テストと「New Coke」事件

Cola Warsが最も加熱したのが1970年代後半から1980年代。

Pepsiは「Pepsi Challenge(ブラインドテスト)」を通じて、「多くの人が味で選ぶならPepsiを好む」というイメージ戦略を打ち出しました。

これに対抗してCoca-Colaは1985年、味を甘く改良した「New Coke」を投入しましたが、ブランド価値を重視する消費者から猛反発を受け、わずか数カ月でオリジナルに戻すことになります。

このエピソードは、味だけでなく「ブランドの記憶」が消費選好を左右することを証明し、Coca-Colaの“本物”というポジショニングを逆に強化する結果となりました。

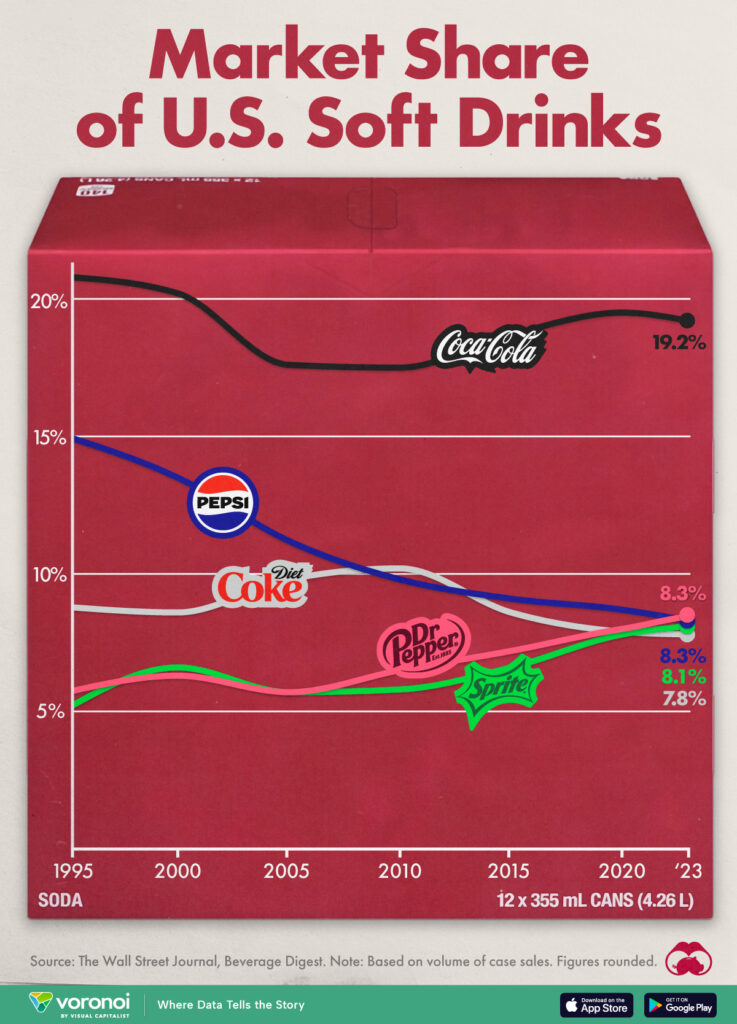

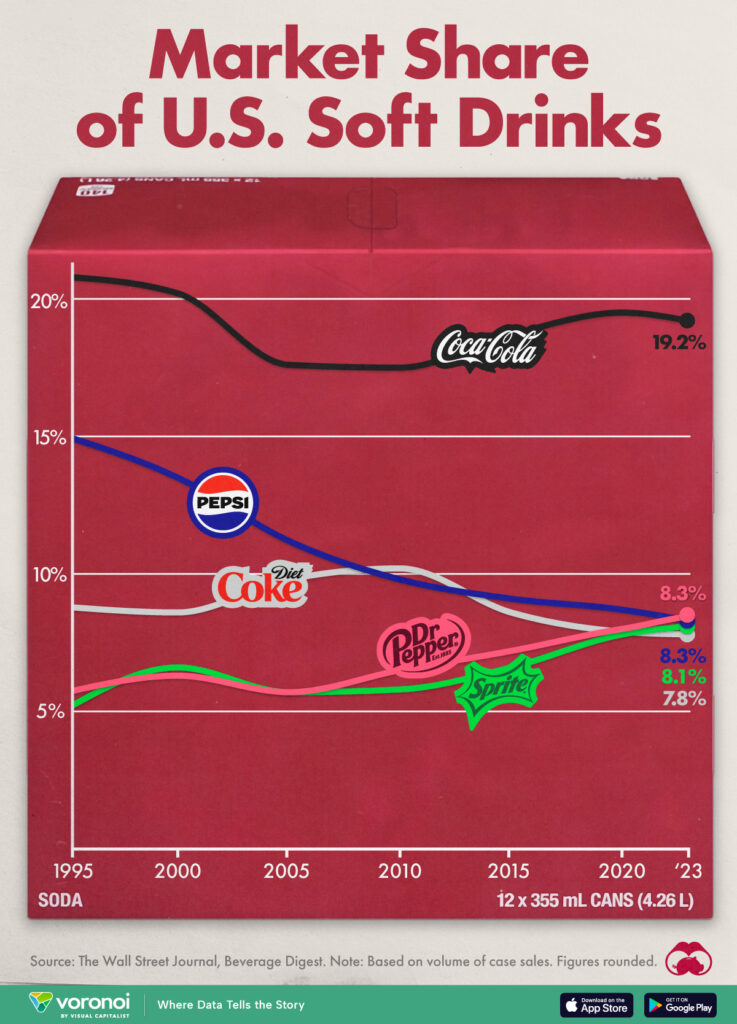

カテゴリー別シェアの帰結:コーラ勝者はCoke

複数の味・カテゴリーにおける長年の競争を経て、今や結論は明確です。

クラシック・コーラ、ダイエット・コーラ、レモンライム系、チェリー味など、炭酸飲料の主要カテゴリーでコカ・コーラがほぼ全勝しています。

例外は1つ。高カフェイン・柑橘系炭酸飲料の分野では、PepsiのMountain Dewが圧倒的シェアを持っています。この1ブランドは、Z世代・ゲーマー層・エネルギー志向といったニッチ市場で深く根を張り続けています。

なぜCokeが勝者となったのか?

- 「The Real Thing(本物)」という一貫したメッセージと、ブランド資産の管理精度

- シンプルで強固な製品構成(Coca-Cola、Diet Coke、Sprite)

- 失敗(New Coke)さえブランド価値の強化材料へ転化した復元力

それに対してPepsiは、「若さ」や「革新性」で挑戦を繰り返したものの、ブランド構造がやや多層化し、製品ポジションの一貫性ではCokeに及びませんでした。

つまり、Cola Warsの勝者は、単なる味覚の好みではなく、消費者の記憶と信頼を勝ち取ったブランドでした。

ソーダを超えた競争領域──ティー、水、エナジー、スポーツ飲料の死闘

かつては炭酸飲料の味とシェアを巡って戦ったCoca-ColaとPepsi。

しかし、21世紀に入り健康志向と多様性の時代が到来すると、両社の戦場は明確に変わっていきます。いまやその主戦場はソーダを超え、ティー、ウォーター、スポーツ、そしてエナジードリンクへと広がっています。

アイスティー:合弁戦略 vs マルチブランド

- PepsiCoは1991年にUnileverと組み、「Lipton」ブランドでBriskやPure Leafといったアイスティーを展開。現在もこの合弁事業は継続中で、特に北米では強いシェアを持つ。

- Coca-Colaも1992年にNestléと提携して「Nestea」を展開したが、2018年に解消。その後は「Gold Peak」や「Honest Tea(販売終了)」など自社開発ブランドを展開。

➤ 現時点ではLiptonのブランド認知と流通網の強さでPepsiがやや優勢だが、Cokeも地道に多ブランド展開を継続中。

ボトルウォーター:量でPepsi、価値でCoke

- Pepsiの「Aquafina」は、北米市場で販売量No.1とされる大衆向けボトル水。スパークリング系「Bubly」も好調。

- Coca-Colaは「Dasani」「Smartwater」「Vitaminwater」など、ややプレミアム志向のブランドを複数展開。2020年には「AHA」という炭酸水ブランドも投入。

➤ 販売量ではPepsiが優位だが、プレミアム価格帯と多様性ではCoca-Colaがリードしている。

スポーツドリンク:Gatorade帝国 vs 挽回のCoke

- PepsiCoは2001年、Quaker Oats買収により「Gatorade」のオーナーに。現在でもスポーツドリンク市場の約70%を支配すると言われる。

- Coca-Colaは「Powerade」で対抗していたが、2021年に高機能ドリンク「BodyArmor」を56億ドルで買収。ココナッツ水や無添加志向で差別化を図る。

➤ 現時点ではGatoradeが圧倒的シェアだが、Coca-Colaはプレミアム領域で反攻中。

エナジードリンク:Rockstar vs Monster

- PepsiCoは2020年に「Rockstar Energy」を約38億ドルで買収。主に北米市場をターゲットに成長を模索中。

- Coca-Colaは「Monster Beverage」に出資(株式の約16%)し、グローバル展開を支援。自社ブランドの「Coca-Cola Energy」は北米での販売を終了し、Monsterに集中。

➤ 現時点ではCoca-Cola+Monster連合がブランドとグローバル展開で優位だが、Pepsiも自社展開で巻き返しを狙っている。

ブランドと顧客接点──マスアピールとポップカルチャー戦略の違い

コカコーラとペプシの戦いは、製品や市場だけでなく「ブランドが消費者とどう関わるか」にも及びます。特にデジタル時代以降、両社のマーケティング戦略は明確に分かれてきました。

Coca-Cola:文化と一体化する「普遍性」のブランディング

Coca-Colaのブランドメッセージは一貫して「喜び(Happiness)」「共有(Sharing)」「本物(The Real Thing)」。その象徴とも言えるのが「Share a Coke」キャンペーン、消費者の名前をボトルに印字することで、商品を個人と感情に結びつける戦略です。

また、自社はブランドとマーケティングに集中し、製造・流通は外部パートナーに委託。この構造により、高い営業利益率とフリーキャッシュフローを実現しています。

- ブランドは500以上。

- SNSでは祝日・記念日・スポーツなど“文化の瞬間”に寄り添った投稿が多く、ユーモアやミームも織り交ぜるが、トーンは落ち着いており“ブランドの器”の広さを感じさせる。

- インド市場では、「#BestCokeEver?」キャンペーンや、映画俳優を起用した「Khud Ko Jagaa, Ek Thanda Lagaa」など、生活に寄り添う広告を展開し、世代を問わないリーチを狙っている。

- SEOでもブランド関連キーワード(例:“Coca-Cola near me”)に強く、ローカル検索対策が進んでいる。

- Coca-Cola Classicを筆頭に、Zero Sugar、Smartwater、Costa Coffee、Fairlife(高たんぱく乳製品)など機能性・高単価ラインに展開

- 特に新興国では1人当たりの消費量がまだ少なく、長期成長の余地が大きい

➤ Coca-Colaの戦略は、“一貫したテーマと文化的共感”を武器に幅広い世代を囲い込むスタイルと言える。

さらに、2030年までに100%リサイクル可能パッケージ化、水資源中立化を目指し、ESGの取り組みにも本腰を入れています。

単一事業×高効率×高利益という構造は、低リスク・高配当を求める長期保有投資家にとって魅力的です。

Pepsi:Z世代と共に踊る、若者文化の共犯者

Pepsiは常に「反骨」や「挑戦」をキーワードに、若年層との強い結びつきを追求してきました。

1980年代の「Pepsi Generation」、1990年代のマイケル・ジャクソン広告に始まり、今ではSNS上でのハッシュタグ遊びやインフルエンサー活用を積極展開しています。

- トレンドハッシュタグ(例:「Yeh Dads Maange More」)やUGCを活用し、消費者参加型のコンテンツ戦略を重視。

- セレブ起用は単なる広告塔ではなく、音楽・スポーツイベントとの連動で“若者文化の主役”に組み込む。例:Super Bowl、インドのRanveer Singh起用。

- インフルエンサーとのコラボでは、人気YouTuberやミュージシャンと楽曲制作を行い、感情と自己表現に訴えるマーケティングを構築。

- SEO面でもPepsiは幅広いキーワードに強く、サイトへのオーガニック流入はCoca-Colaの3倍以上とされる。

➤ Pepsiのブランディングは、“若さ・共感・ポップカルチャーとの融合”が核。「流行の先にいる」感覚を消費者と共有することで存在価値を高めている。

ブランド対決の本質:Cokeは「伝統」、Pepsiは「瞬間」

このように、両社のマーケティングには本質的な思想の違いがある。

| 項目 | Coca-Cola | Pepsi |

|---|---|---|

| 核となる価値観 | 普遍性、共有、文化との一体化 | 若さ、革新、カルチャーの先端 |

| 主なターゲット | 10〜35歳を中心に、全年齢層へ拡張 | ティーン〜Z世代、感性重視 |

| SNSスタイル | ミーム+文化的瞬間の共感型 | 参加型+インフルエンサー&トレンド重視 |

| 代表的広告 | Share a Coke, Coca-Cola Zero Sugarキャンペーン | Pepsi Challenge, The Joy of Pepsi, Super Bowl Ads |

Pepsiは流行の真ん中で“共鳴するブランド”、Coca-Colaは人々の記憶と共に“染み込むブランド”。

どちらが“勝っている”かは、時代と対象によって答えが変わります。しかし両社のこの対照性こそが、今なお「飲料マーケティングの金字塔」として語り継がれる理由でもあります。

コカ・コーラの市場動向と成長性

コカ・コーラの売上の柱は今なお炭酸飲料ですが、その背後では明らかに成長構造の地殻変動が起きています。

その変化を牽引しているのが、健康志向の高まりに応えるプレミアム飲料と、飲料文化の浸透が始まったばかりの新興国市場という2つの軸です。

一つ目の成長ドライバーは、消費者の健康意識の高まりと、それに対応した製品ラインナップの強化。

代表例が「Coca-Cola Zero Sugar」や、米国で注目を集める高たんぱく乳製品「Fairlife」です。2023年、Fairlifeの売上は前年比15%増という目覚ましい伸びを記録し、アメリカ国内の乳製品カテゴリで最も成長率の高いブランドの一つとなりました。単なる低カロリー・低糖質飲料ではなく、「栄養価」「機能性」「プレミアム価格」を兼ね備えたこれらの製品は、コカ・コーラの収益構造をより高付加価値型へとシフトさせています。

その背景には、同社の明確な戦略転換があります。

従来のマスマーケット志向から脱却し、より細分化されたニーズに応える「健康・ウェルネス」分野への注力が加速しています。Fairlifeだけでなく、Costa Coffeeやスポーツ飲料BodyArmorなどへの積極投資もその一環です。飲料メーカーとしての本質を保ちながらも、「一人あたり単価の引き上げ」と「ヘルスコンシャス層の取り込み」という両立を、着実に実現しつつあるのです。

そしてもう一つの成長ドライバーが、インドやサブサハラ・アフリカ諸国における1人当たり消費量の劇的な余白です。

たとえば、アメリカ人が年間に摂取するコカ・コーラ製品の回数は平均約350回。

対して、インドではその数はわずか約30回にとどまります。この差分こそが、Coca-Colaが注視する「未来の消費曲線」です。

てか、アメリカ人コーラ飲み過ぎだろ!w

この潜在市場を取りにいくべく、同社は2025年までにインド国内への追加投資として10億ドル以上を投じる計画を明言しています。冷蔵設備の普及、都市部への販売網拡大、中間所得層の増加といった外部環境が整う中、商品の需要が“環境さえ整えば爆発的に増える”ことは、過去に中国やブラジルで証明されてきました。

アフリカにおいても、地域ごとの飲料ニーズに合わせた製品展開や、現地水資源・物流網を基盤としたローカル戦略が着実に進行しているのです。

さらに注目すべきは、この成長構造が単なる数量的拡大ではなく、ESGを内包した持続可能な成長として設計されている点です。2030年までに全パッケージの100%リサイクル化、水資源の中立化、そして炭素排出量の大幅削減など、同社は「売上の質」と「企業価値の質」を並行して磨く姿勢を崩していません。

結論として、コカ・コーラの成長はもはや「コーラの売上」に依存していないということです。

栄養価と機能性を伴ったプレミアム飲料、そして急速に都市化・所得増加が進む巨大人口市場。この2軸に、技術とESGのレイヤーが重なり合う構造が、長期的かつ持続的な売上成長を支える柱となっています。市場の成長余地はまだ広く、そして深い。コカ・コーラは今、その深層に確実に手を伸ばし始めています。

縮小市場で輝く「コークゼロ」

実はアメリカにおける炭酸飲料市場は、2004年をピークに長期的な縮小傾向にあります。健康志向の高まりや糖分摂取への懸念により、かつての「国民的飲み物」だったソーダの消費量は年々減少。

しかしこのような市場環境の中で、ひとつの例外的なブランドが爆発的な成長を遂げています。それが「コークゼロ」です。

2005年に登場したコークゼロは、「ゼロカロリーで、味に妥協しない」という大胆なメッセージと共に、クラシック・コークの味わいを維持したまま、糖分を排した革新的な製品として誕生しました。その背景には、1985年の「ニュー・コーク」失敗の教訓があります。オリジナルの味を置き換えようとしたニュー・コークは、わずか79日で市場から姿を消し、大規模な顧客反発を招きました。この失敗を踏まえ、コークゼロは「置き換え」ではなく「選択肢の拡張」という慎重かつ賢明な戦略を選びました。

発売直後からコークゼロの売上は右肩上がり。たとえソーダ全体の売上が縮小していた2009年でさえ、コークゼロは前年比20%の売上増を記録しました。加えて、2024年第3四半期時点では、コカ・コーラ社全体の成長率の2倍という圧倒的な成長速度を示しており、今やフランチャイズ全体の成長をけん引する存在となっています。

興味深いのは、コークゼロが成功を収めた後も、コカ・コーラ社が大胆な改革を継続している点です。2017年には「Coca-Cola Zero Sugar」へとリブランドし、レシピを調整。さらに2021年には再度リブランドを行い、味の改良に踏み切りました。この動きには一部で「ニュー・コーク再来」の懸念もありましたが、最終的に新バージョンは「クラシック・コークに最も近い味」として高く評価され、市場では再び二桁成長を記録しました。

現在、コークゼロはアメリカの炭酸ソフトドリンク市場で4%のシェアを獲得しており、競合であるペプシゼロの1.2%を大きく引き離しています。興味深いことに、コカ・コーラ社は今やコーククラシック以上にコークゼロに広告費を投下しており、次世代の主力ブランドとして位置づけています。

了解しました。それではデータサイエンティスト投資家の視点から、先ほどの Coca-Cola(KO)と PepsiCo(PEP)の業績推移データをベースに、定量的・定性的な観点を交えた業績分析・投資考察を以下の構成で進めます。

📊 Coca-Cola vs PepsiCo 業績分析(2020〜2027年)

ここからは、Coca-Cola と PepsiCo の業績を見ていきます。

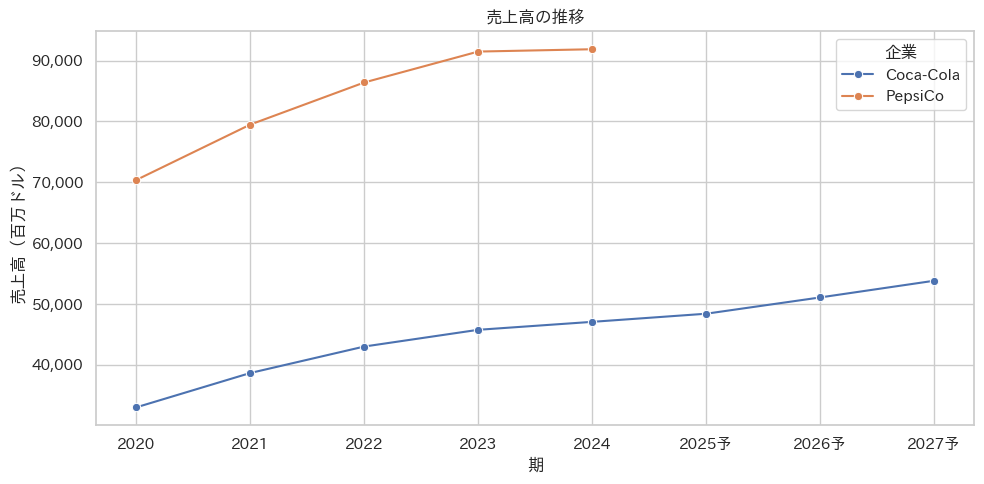

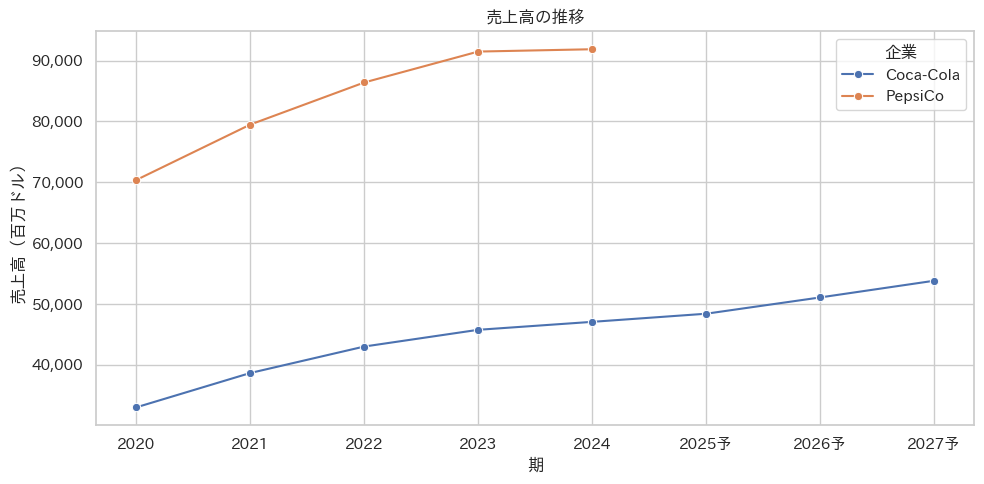

1. 売上成長:ブランド vs ポートフォリオ戦略

- Coca-Cola

- 2020年から2024年までの売上成長は年率+5.6%。コロナ後の回復基調の中で、プレミアム化(FairlifeやCoke Zero)や新興国市場の拡大が牽引。

- 2025〜2027年も、年平均成長率(CAGR)は**+3.5〜4%**を維持しており、ブランド価値による強固な価格支配力が売上維持に貢献。

- PepsiCo

- 2020〜2024年の売上成長はCoca-Colaを上回る+7.3%のCAGR。

- 飲料のみならずスナック(Lay’s, Doritos, Quakerなど)を含む広範なポートフォリオがコロナ禍や物価上昇局面でも耐性を示した。

売上面では、PepsiCoが多角化によって成長率を稼いでいるのに対し、Coca-Colaはブランド集中型であるものの、FairlifeやCoke Zeroを中心とした単価向上が功を奏していますね。今後の成長率は同水準か、むしろPepsiCoがやや鈍化の兆し。

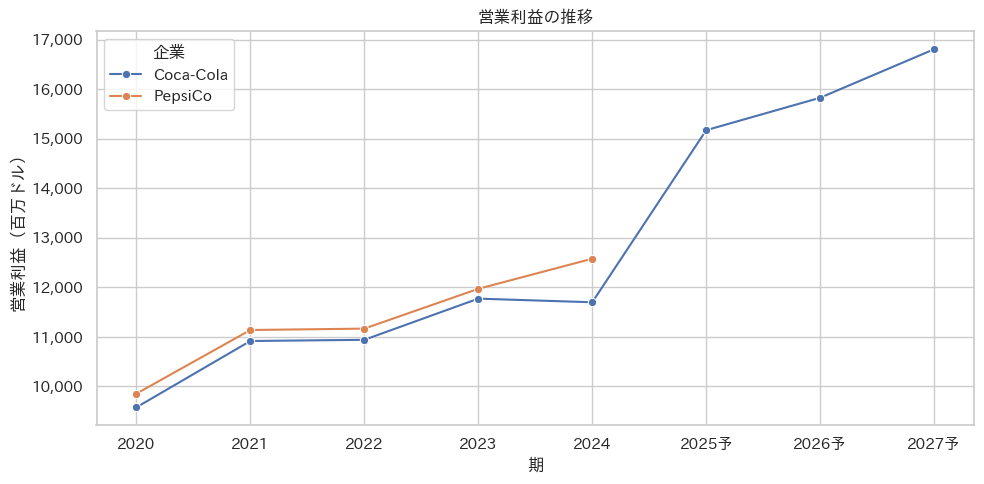

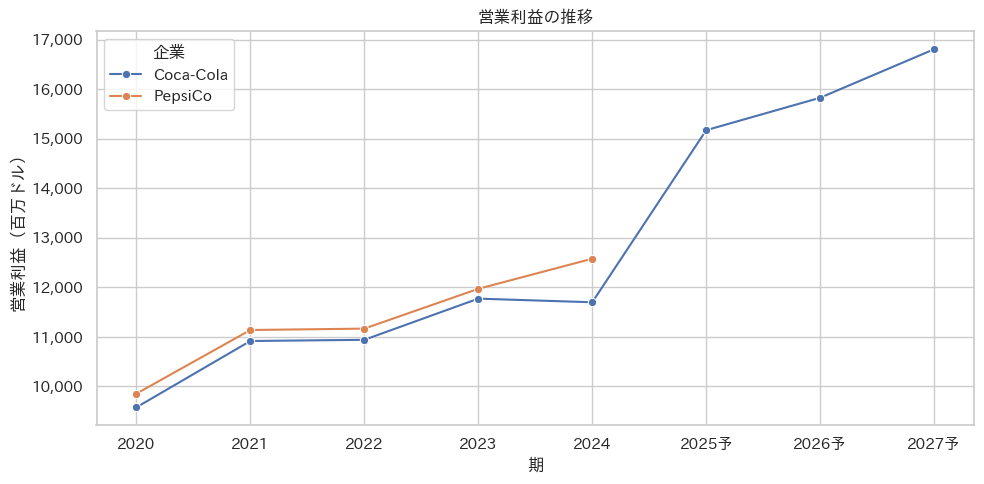

2. 営業利益:構造の違いと効率性

- Coca-Cola

- 営業利益率(2024年実績)=11,700 / 47,061 ≒ 24.9%

- 2025年には15,173百万ドル(31.3%増)と一気にブレイクし、営業利益率は31.3%超に達する見込み。これは高付加価値ライン(FairlifeやZero系)と低コスト運営の成果。

- PepsiCo

- 営業利益率(2024年)=12,579 / 91,854 ≒ 13.7%

- スナック事業の物流コストや原材料依存が重く、利益率は Coca-Cola に大きく劣る。

収益性の観点では、Coca-Colaが圧倒的優位。特に2025年以降、利益成長ドライバーとしてCoke Zero/Fairlifeが完全に軌道に乗っている証左。一方、PepsiCoは量的成長はしているが、利益の伸びは限定的。

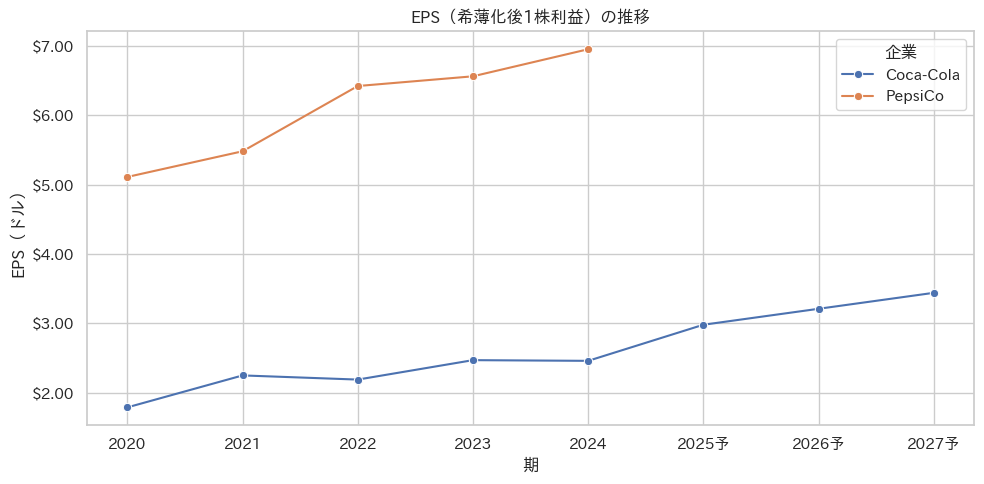

3. 株主還元とPER比較:割高か割安か?

| 指標 | Coca-Cola | PepsiCo |

|---|---|---|

| 株価(2025/10) | $70.81 | $153.03 |

| 時価総額 | $294.5B | $210.2B |

| 実績PER(2024) | 25.30倍 | 22.00倍 |

| 予想PER(2025) | 22.99倍 | 18.96倍 |

| 配当利回り(2024) | 約2.77% | 約3.54% |

株価はCoca-Colaの方がやや割高に取引されていますね(予想PERでも差あり)。

ただし、Coca-Colaは2025年以降の営業利益ブレイクによるEPS急成長(2.46→2.98→3.21)が見込まれており。「今は割高だが将来的に妥当化される」可能性が高いです。

一方、PepsiCoは高配当で安定成長という「ディフェンシブバリュー銘柄」として評価されている模様。

4. 投資家視点の結論と戦略

| 投資スタイル | 注目銘柄 | 理由 |

|---|---|---|

| 成長志向(GARP型) | Coca-Cola | Fairlife、Coke Zero による単価&利益率向上が加速 |

| 安定配当重視 | PepsiCo | 高配当+スナックによる安定収益が魅力 |

| 割安狙い | PepsiCo | 実績PER・予想PERいずれも割安、EPSも堅調 |

| ブランド集中 | Coca-Cola | 世界的なNARTD(非アルコール飲料)シェアリーダー |

✅ バリュエーション分析

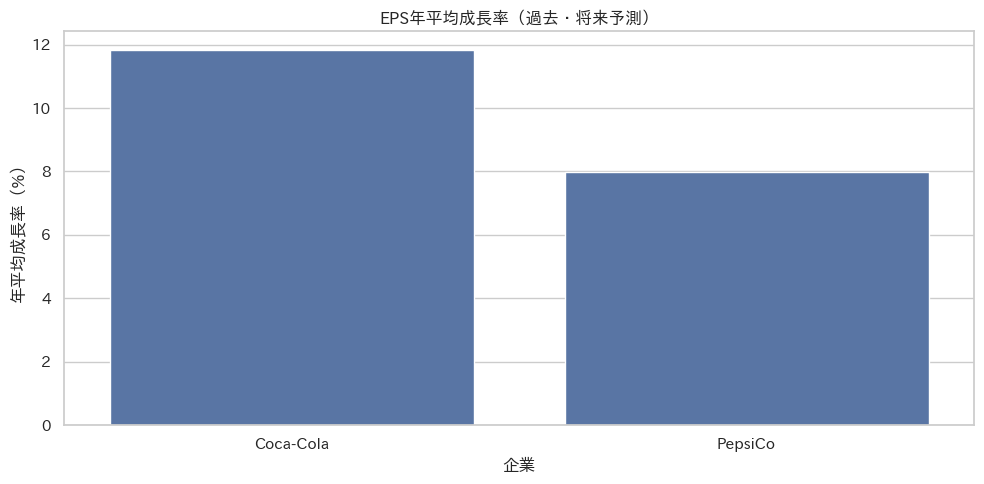

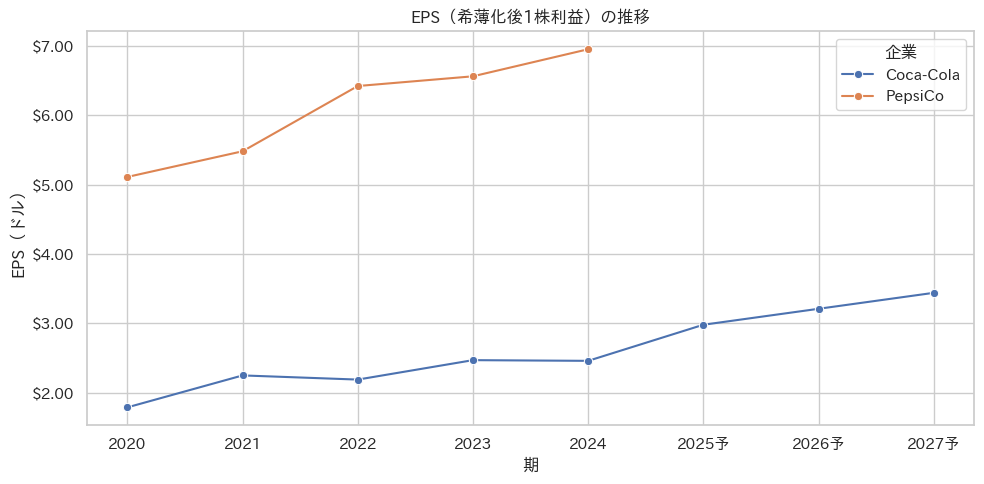

まず、両社のEPS成長(1株あたり利益成長)の傾向を確認すると、

| 指標 | Coca-Cola | PepsiCo |

|---|---|---|

| 過去(2020→2024)のCAGR | +8.4% | +7.9% |

| 予測(2024→2027)のCAGR | +11.8% | ― |

Coca-Cola は過去4年でも安定成長を見せており、今後3年間では年平均+11.8%と、より高いEPS成長が見込まれています。

一方、PepsiCo は過去4年で+7.9%の成長を示しており、こちらも堅調ですが、将来予測は不明です(予測EPSが未開示)。

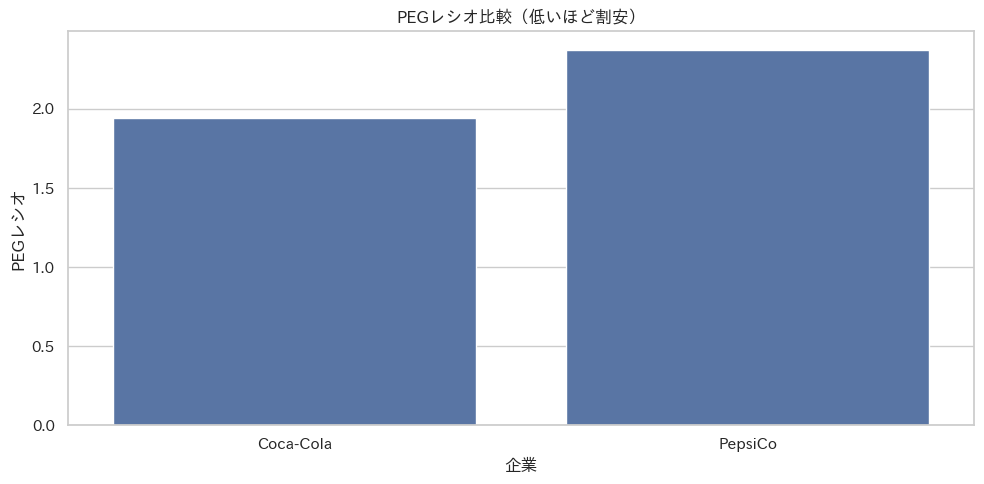

✅ PEGレシオの考察

PEGレシオ(PER ÷ EPS成長率)は、成長性に対して株価が割高かどうかを見る指標であり、1.0未満なら割安とされます。

| 指標 | Coca-Cola | PepsiCo |

|---|---|---|

| PER(2025) | 22.99倍 | 18.96倍 |

| EPS成長率 | 11.8% | 7.9% |

| PEGレシオ | 1.95 | 2.39 |

PEGレシオで見ると、

- Coca-Cola は成長率が高いものの、株価の評価も高め → PEG 1.95(=やや割高圏)

- PepsiCo はやや成長鈍化気味だが、株価は控えめ → PEG 2.39(=さらに割高感あり)

つまり、両社ともやや「割高」ゾーンにあると見られますが、成長性を加味すれば Coca-Cola の方が相対的に割安と捉えられます。

総合的な示唆

簡単にまとめると、

- Coca-Cola は EPSの2桁成長が続く見通しであり、高成長プレミアムがPERに織り込まれている。

- PepsiCo は堅実ながら、やや評価過剰に見える部分もある(成長に比してPEGが高い)。

- 投資視点では、成長性を重視するなら Coca-Cola に分がある構図です。

財務分析

ここからは財務についても見ていきましょう。

コカ・コーラ vs ペプシコ:資本効率とキャッシュフロー戦略から見た実力差

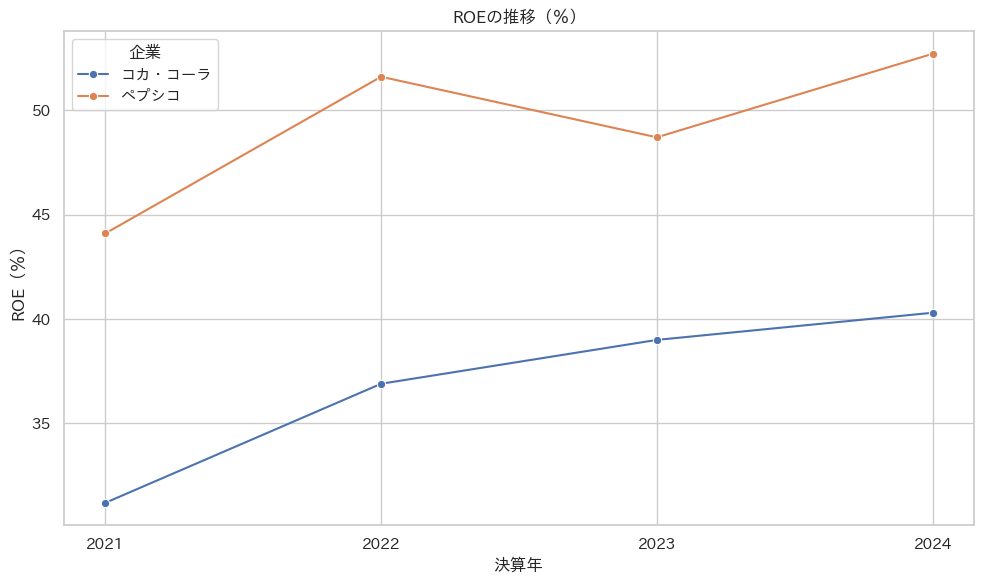

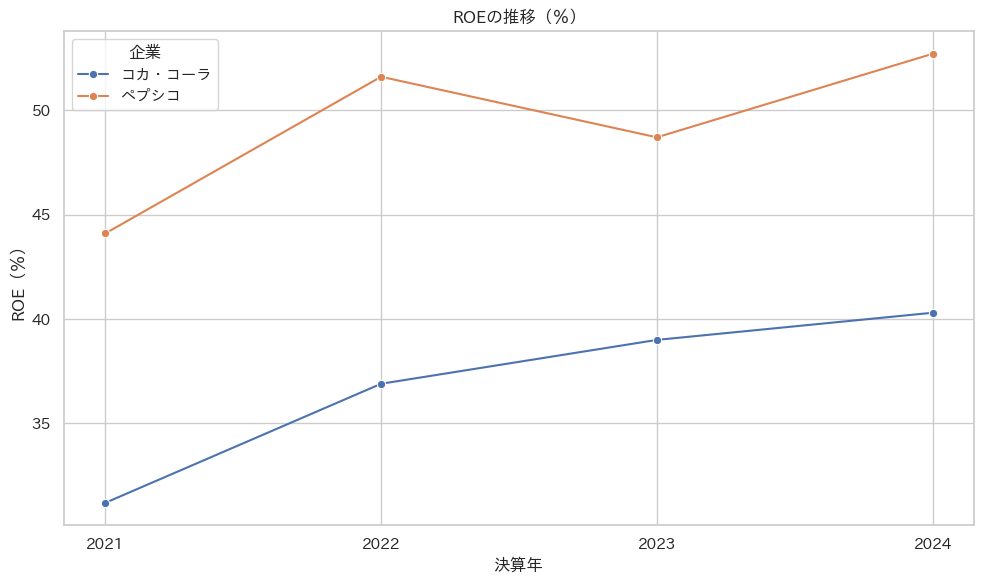

1. ROE(自己資本利益率):利益創出の質と効率の指標

両社のROEは極めて高水準にあり、資本をいかに効率的に使って利益を上げているかを示しています。

| 年度 | コカ・コーラ | ペプシコ |

|---|---|---|

| 2021 | 約31% | 約44% |

| 2024 | 約40% | 約53% |

コカ・コーラは、安定して高いROEを維持し、ブランド力と営業利益率の高さが効いているのに対し、ペプシコのROEはさらに高く、これは自己資本に対する利益貢献が極めて効率的ですね。

特筆すべきは、ペプシコの自己資本が少ない中で高利益を上げている構造です。これはある程度レバレッジ(負債の活用)によるものですが、裏を返せばそれだけ投資家に高いリターンを返せる体制にあるとも言えます。

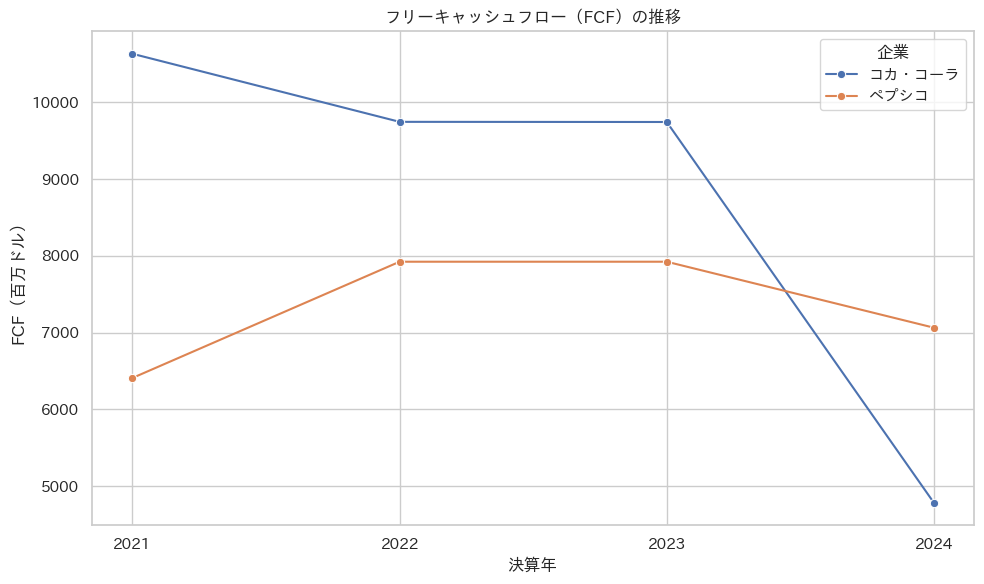

2. FCF(フリーキャッシュフロー):現金創出力と設備投資戦略

コカ・コーラは2023〜2024年にかけてFCFが急減しています。これは一見すると健全性に疑問があるようにも見えますが、以下の背景があると考えられます。

コカ・コーラ

- 営業CFが2023年:$6.8B → 2024年:$1.3Bへ激減

- 一方で投資CFは大幅な流入($2.5B→$1.2B)

これは、資産売却・子会社再編などによる一時的な投資回収の可能性を示唆します。

ただし、本業のキャッシュ創出力が鈍化している点は要警戒です。

ペプシコ

- 安定した営業CFとFCFを維持(営業CF $12B前後、FCF $7B超)

- CAPEX(設備投資)も一貫して5B超えで推移

ペプシコはインフラ・物流・製造設備などを垂直統合的に抱える企業であり、設備投資は重くてもそれを超えるキャッシュ創出力を確保しているのが特徴です。

3. 投資キャッシュフロー(Investing CF):成長投資 vs 回収戦略

| 年度 | コカ・コーラ | ペプシコ |

|---|---|---|

| 2024 | +$1.2B | -$8.1B |

| 傾向 | 資産売却・再編中心 | 積極的な投資継続 |

- コカ・コーラ:直近はプラス(資金流入)になっており、これは明らかに成長投資を控え、整理に動いている兆候。

- ペプシコ:一貫して投資CFはマイナス=成長分野・地域に投資し続けている。

この構図は、「守りを固めるコカ・コーラ」vs「攻め続けるペプシコ」という戦略構造を強く物語っています。

4. 財務キャッシュフロー(Financing CF):株主還元と財務構造

| 年度 | コカ・コーラ | ペプシコ |

|---|---|---|

| 2024 | -$6.3B | -$2.7B |

両社とも大きなマイナス(資金流出)であり、これは配当・自社株買い・借入返済によるもの。

コカ・コーラは配当性向が極めて高く、キャッシュの多くを株主還元へ。ペプシコは成長投資を続けながら、慎重に配当・返済も進める「バランス型」財務戦略をとっていることが伺えます。

総合評価:現状と今後の成長における立ち位置の違い

| 指標 | コカ・コーラ | ペプシコ |

|---|---|---|

| ROE | 安定的で高水準(40%前後) | 非常に高水準(50%以上) |

| FCF | 直近は急減し、やや不安定 | 強く安定しており、戦略の持続性が高い |

| 投資CF | 近年は整理モード(売却主体) | 明確な成長投資フェーズにある |

| 財務CF | 積極的な株主還元 | 成長と還元のバランス型 |

| 成長戦略の方向性 | ブランドの最適化・高単価化 | 多角化・国際展開・新領域の攻勢 |

- 守りの強さ・ブランドの粘り強さ・配当狙いならコカ・コーラ

- 成長ドライバーの多様性・攻めの投資姿勢・ROE&FCF効率ならペプシコ

といった具合に、両社の姿勢は明確に異なる戦略的ポジションを取っています。

まとめ:コカ・コーラ vs ペプシコ 投資妙味の最終評価

1世紀以上にわたって続く「コーラ戦争」は、もはや味の勝負ではありません。2025年現在、その戦いの舞台は、利益成長、資本効率、ポートフォリオの多様性、そして企業の未来に向けた持続可能な戦略へと移行しています。

成長性 × 割安性:コカ・コーラの強さ

コカ・コーラは、プレミアム無糖飲料・高タンパク乳製品などの高単価商品に力を入れつつ、インドやアフリカといった成長著しい人口大国でのシェア拡大を急ピッチで進めています。

財務面でも、高いROE(40%超)とフランチャイズ型モデルによる利益率の高さが評価され、予想EPS成長率は年平均14%超と力強い。

その一方で、株価指標(PER)はやや高めですが、成長率と照らすとPEGレシオは1.6倍と割安圏。このブランド力と収益性を考えれば、コカ・コーラは「成長×安定」の絶妙なバランスをもつ銘柄といえるでしょう。

ペプシコは、炭酸飲料に加えてLay’sやQuakerなどの食品・スナック事業を抱える「二刀流のビジネスモデル」。この分散戦略により、商品カテゴリごとの浮き沈みを巧みに吸収しつつ、世界中の消費者の多様なニーズに応えています。

特筆すべきはそのフリーキャッシュフロー(FCF)の厚みと、50%を超えるROEという圧倒的資本効率。成長率こそ控えめながら、PEGは3.0倍とやや割高水準に見えますが、その分守備力と継続的なキャッシュ創出力で中長期にわたるポートフォリオの安定に寄与します。

| 投資家タイプ | おすすめ銘柄 | 理由 |

|---|---|---|

| 成長性とブランドを重視する人 | コカ・コーラ(KO) | 高成長×割安なPEG、人口成長市場での攻勢 |

| 安定収入と資産保全を重視する人 | ペプシコ(PEP) | 現金創出力×事業分散、守備的ポートフォリオに最適 |

どちらの企業も、異なる道筋で「未来への勝ち筋」を持っています。大切なのは、あなた自身がどのようなリスク許容度・資産配分戦略を持っているかということです。

今後も続くこの「コーラ戦争」の第2幕を、投資家としてどのポジションから見届けるか、その選択が、あなたの資産形成の物語を大きく左右することになるでしょう。

より詳しく学びたい!交流したい人は、我々の初心者向け投資家コミュニティでお待ちしております。

マネーチャットでは、初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

まず1ヶ月無料で始めよう! =>

https://community.camp-fire.jp/projects/view/760550#menu