株式会社BuySell Technologies(証券コード: 7685)は、2001年1月16日に設立され、現在は東京本社(東京都新宿区四谷)を拠点としている企業です。

主な事業としては、日本全国対応の買取サービスからEC、催事など多様な販売サービスまでを一貫して行う総合リユースサービスです。

株式会社BuySell Technologiesを投資家向けに一言で表すと、

今回は、株式会社BuySell Technologiesについて、徹底的に企業分析および株・決算分析をし、初心者にもわかりやすいく解説いたします。

マネーチャットでは、投資の超初心者から中級者の方が一緒に意見や情報交換したり、研究するグループを運営しています!

仲良く推し株についても話し合いましょう!!

一緒に株や資産運用、経済について語ろう!

https://line.me/ti/g2/3-2hZJtrzPp5Lidg7F_Qgr2aS4lCj9hZcBelEg?utm_source=invitation&utm_medium=link_copy&utm_campaign=default

⚠️ グループ内で、マウントの取り合いとか、他人のお金の使い方に無駄に口を出したり、投資商材を売りつけたり、お金の貸し借りなどは絶対にやめてください。

初心者にはぜひ優しく教えてあげてください。

株式会社BuySell Technologies(7685)|バイセル

株式会社BuySell Technologiesは、日本全国対応の買取サービスからEC、催事など多様な販売サービスまでを一貫して行う総合リユースサービスを展開する企業です。

買取事業は着物・切手など高価格帯商材を中心にサービスを展開。

販売事業では、自社ECサイト「バイセルオンライン」、「バイセルブランシェ」やECモールなどを通じて、着物、ブランド品、毛皮、ジュエリー、時計などの商品を販売しています。

メイン事業であるリユース事業では、マス広告・WEB広告のクロスメディア戦略により、高年齢層、高単価商品を中心に、年間30万件超の出張買取依頼を頂いているサービスに成長し、その規模は日本トップクラスを誇ります。

ものを消費して捨てる時代は終わったのだ!

事業内容

株式会社BuySell Technologies(バイセルテクノロジーズ)は、リユース事業を中心に多岐にわたるサービスを展開しています。

買取事業

バイセルグループは、多様な買取サービスを提供しています。

- バイセル:全国対応の出張買取を中心に、店舗買取や宅配買取など、さまざまな方法でお客様のニーズに応えています。

- 総合買取サロンタイムレス:百貨店内に店舗を構え、安心と信頼の買取サービスを提供しています。

- Reuse Shop WAKABA:全国に200以上の店舗を展開し、地域密着型の買取サービスを行っています。

- THIERRY:関西エリアを中心に、高級ブランド品の買取を専門としています。

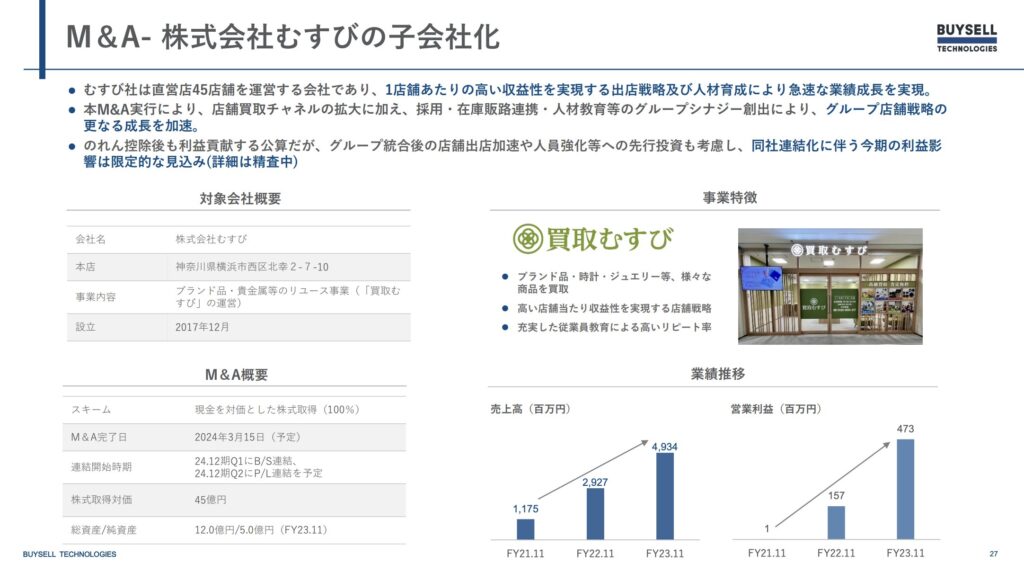

- 買取むすび:駅近くや大規模商業施設内に店舗を展開し、幅広いお客様に対応しています。

- 福ちゃん:出張買取を中心に、女性専用の査定プランなど安心して利用できるサービスを提供しています。

- 日晃堂:美術品・骨董品専門の買取サービスを展開しています。

販売事業

買取した商品は、多彩なチャネルを通じて販売されています。

- バイセルオンライン:45,000点以上のリユースきものを取り揃えるECサイトです。

- リユースきものセレクトショップ バイセル:百貨店内の常設店舗や全国の催事で、上質なリユースきものを提供しています。

- バイセルブランシェ:バッグ、ジュエリー、時計、お酒、カメラなど、多彩なリユース品を取り扱うECサイトです。

- THIERRY:高級ブランド品を専門に、ECサイトおよび店頭で販売しています。

- ふくちゃんリユスタ:ベビー・こども用品を次に必要とする子育て世帯へとつなぐキッズリユース事業です。

その他の事業

バイセルグループは、リユース業界の発展に寄与するさまざまな取り組みも行っています。

- タイムレスオークション:バッグ、宝石、時計のBtoBオークションをオンライン・オフラインで開催しています。

- WAKABA フランチャイズ事業:リユース業界未経験者でも挑戦しやすいフランチャイズ事業を展開しています。

これらの事業を通じて、バイセルグループはリユースサービスの循環を実現し、持続可能な社会の構築に貢献しています。

最新の業績 2024年12月期 株式会社BuySell Technologies|バイセル

では、最新の決算資料等から、BuySell Technologiesの最新の業績を見ていきましょう。

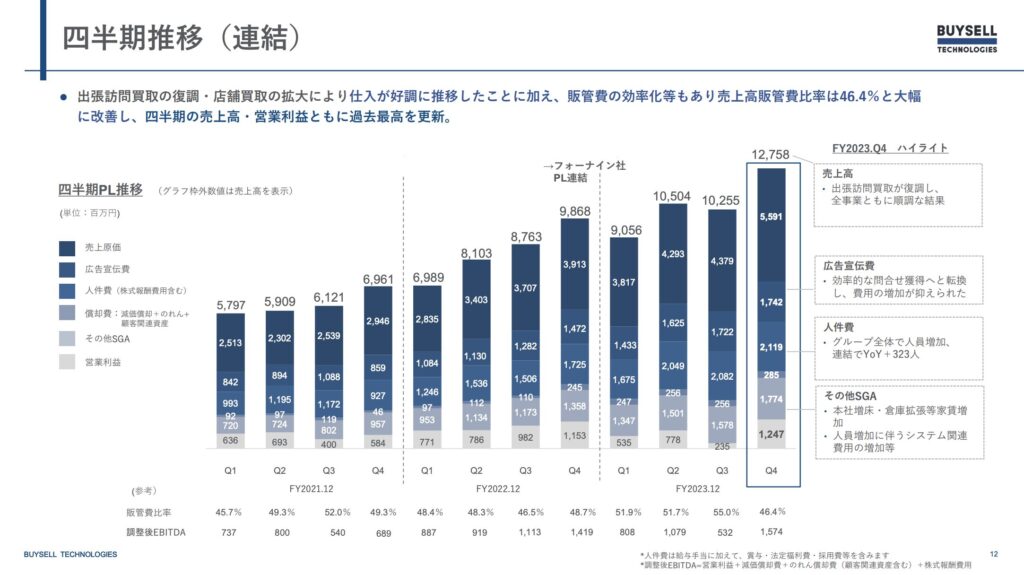

BuySell Technologiesは、出張訪問買取と店舗買取の両輪を強化し、特にM&Aによる規模拡大とシナジー創出を加速。戦略的な施策が奏功し、売上・利益ともに大幅な成長を達成しました。リピート率向上や査定スキル向上による「質の改善」と、M&Aや新規出店による「量の拡大」の両面で、今後も成長が期待されます。

| 指標 | 2024年12月期 | 前年同期比 |

| 売上高 | 59,973百万円 | +40.9% |

| 営業利益 | 4,733百万円 | +69.3% |

| 経常利益 | 1694,198百万円 | +52.4% |

| 純利益 | 2,411百万円 | +65.9% |

M&A戦略を積極的に推進し、2024年10月にはレクストホールディングスを完全子会社化。グループ会社は合計13社になりました。

また、国内最大級の出張訪問買取事業を確立。「バイセル」と「買取 福ちゃん」の2社体制で市場をリードしていきます。

出張訪問買取事業の業績

- 訪問件数:270,944件(前年同期比 +3.8%)

- 仕入高:前年同期比 +23.0%

- 出張訪問あたりの変動利益:47,343円(前年同期比 +7.1%)

- 要因:

- リピート率向上の施策が順調に推移。

- インサイドセールス強化によりアポイントメント獲得が向上。

- 査定員のスキル向上による単価の増加。

店舗買取事業の業績

- グループ全体の店舗数:418店(WAKABAのFC店舗数238店)

- 仕入高:25,101百万円(前年同期比 +75.5%)

- 要因:

- M&Aにより2社が新規連結(株式会社日創・株式会社むすび)。

- 新規出店が計画通りに進捗。

- グループ連携によるリピート施策が奏功し、単価が向上。

最新財務情報|BuySell Technologies|バイセル

株式会社BuySell Technologiesの2024年12月期の財政状態も見ていきます。

| 項目 | 2024年(百万円) | 前期比 | 主要な増減要因 |

|---|---|---|---|

| 流動資産 | 23,820 | +77.5% | M&Aによる現金・商品在庫増加 |

| 固定資産 | 22,556 | +185.4% | M&Aによるのれん・固定資産増加 |

| 流動負債 | 13,127 | +83.3% | 借入金増加、未払法人税等の増加 |

| 固定負債 | 20,754 | +273.9% | M&A資金調達の長期借入金増加 |

| 純資産 | 12,494 | +45.1% | 純利益の積み上げ、自己株式減少 |

| 売上高 | 59,973 | +40.9% | M&A、新規出店、リピート施策が奏功 |

| 営業利益 | 4,733 | +69.3% | リピート率向上、査定員のスキル向上 |

| 経常利益 | 4,198 | +52.4% | 営業利益増加、金融収支の改善 |

| 純利益 | 2,411 | +65.9% | 売上増加とコスト管理の改善 |

BuySell Technologiesは積極的なM&Aを推進し、資産と売上の拡大に成功。一方で、M&A資金調達に伴う借入増加が財務負担となっているため、今後のキャッシュフロー管理が重要な課題となってくるでしょう。

バリュエーション分析 BuySell Technologies|バイセル

さて、ここからは、過去のデータや市場のデータ等を活用して、BuySell Technologiesのバリュエーションを分析していきます。

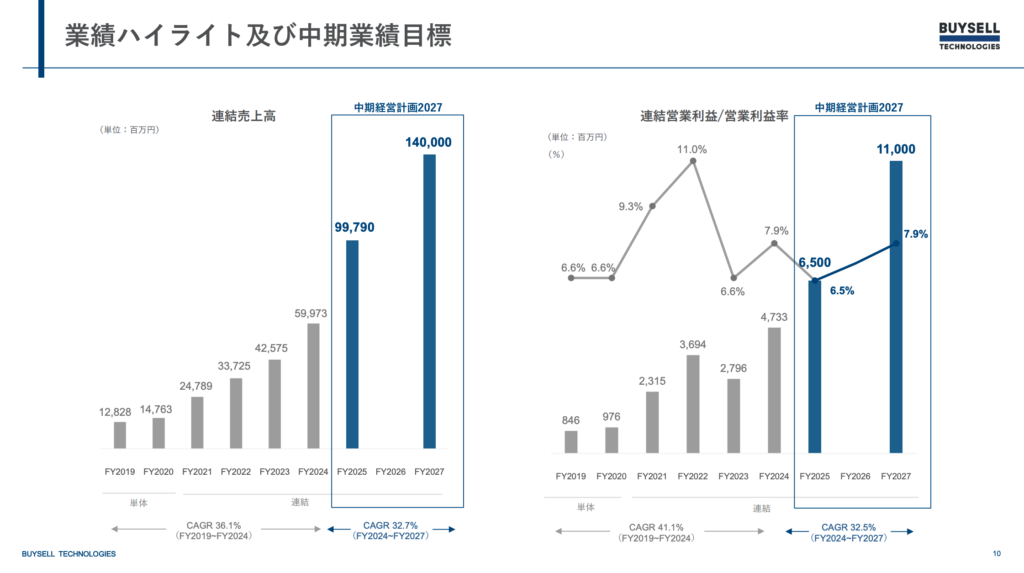

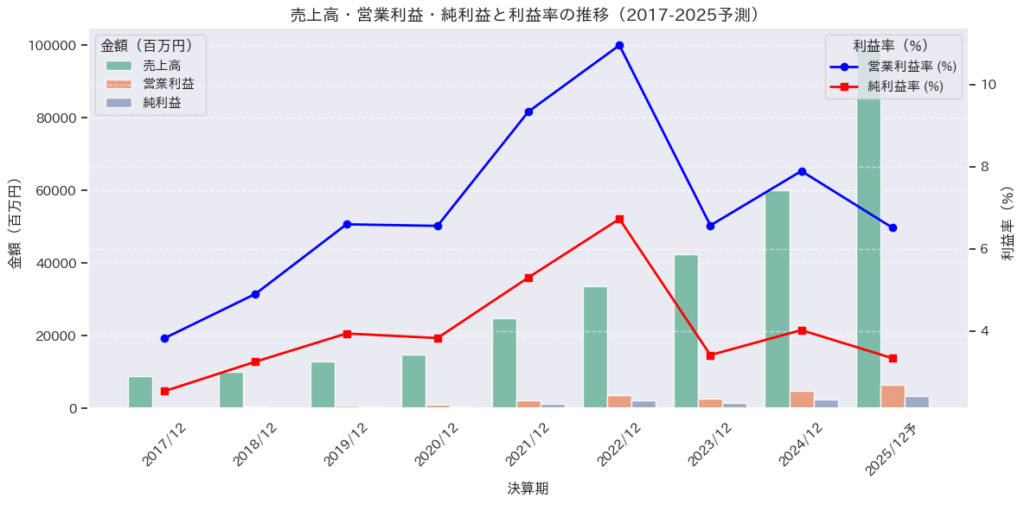

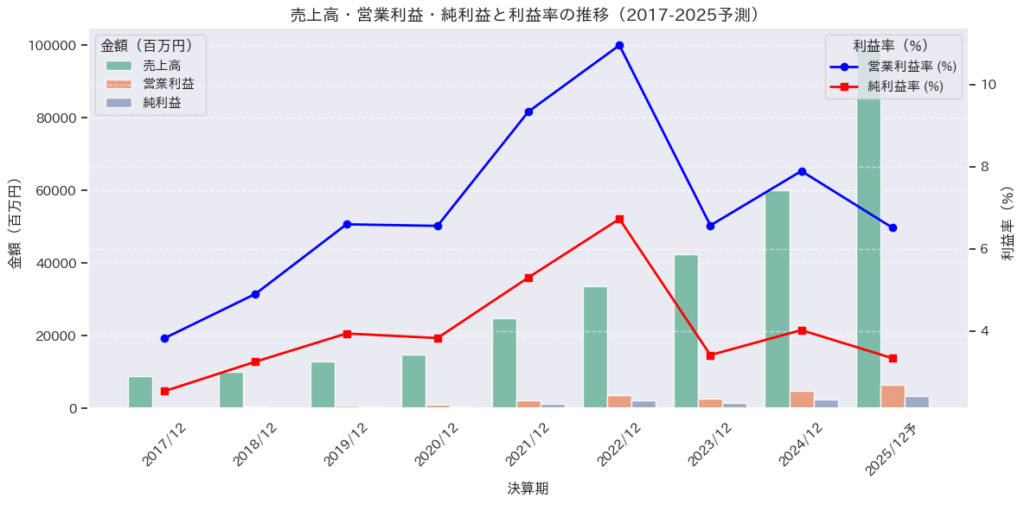

2017年から2025(予想)までの売上、利益、利益率等をグラフにしました。

売上高に関しては、2017年から2024年で約6.7倍に成長しています。

2024年から2025年でさらに+66.4%増を予測。特に2022年以降、M&Aと新規出店が奏功し成長スピードが加速し、2025年には10万百万円の大台に達する見込みとなっています。

2024年は営業利益・純利益ともに回復(2023年の落ち込みをリカバー)しています。

ぼくとしては、純利益がこの10年近く、しかもコロナ期間も含めてずっと黒字であることが一番評価できるポイントだと考えているのだ!

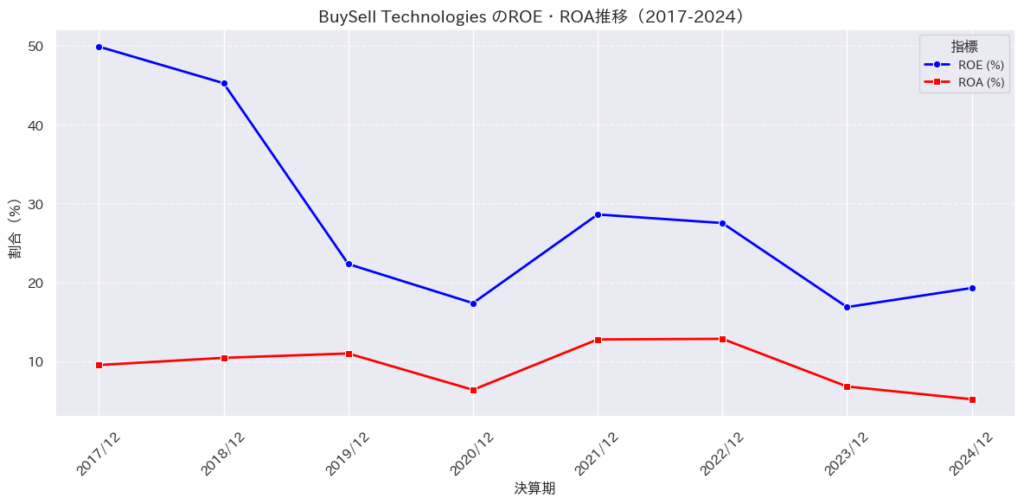

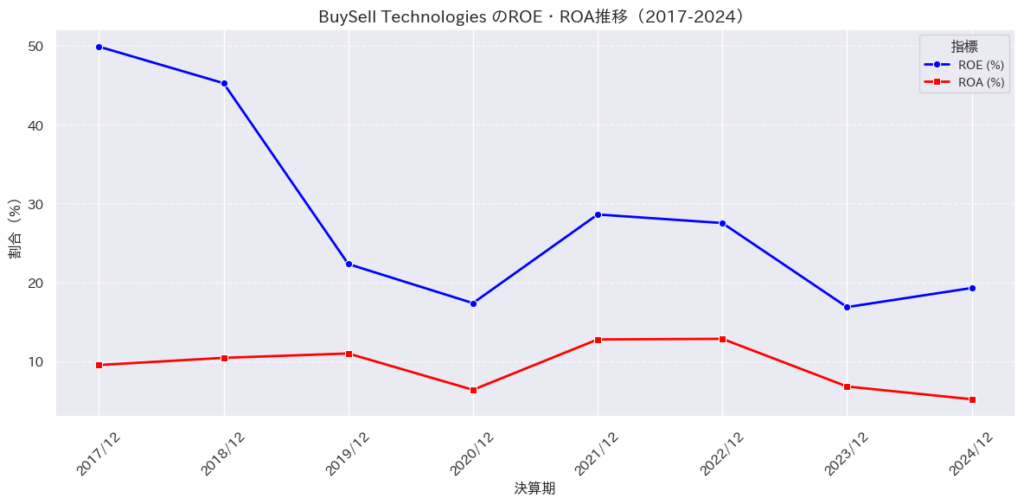

ROE・ROA|バイセル

続いてROEとROAを見ていきます。

- ROEは低下傾向だが、2024年に回復する見込み

- ROAは資産増により低下しており、資産の有効活用が課題

- M&Aの影響が強く、利益率の回復がカギ

- 今後は利益成長だけでなく、資産の効率活用(ROAの向上)も重要

この分析を踏まえ、今後の戦略として「M&A後の統合効果(シナジー)の最大化」や「資産活用の効率化」に注目するべきです。

ただ、ずっと高いROEをキープしている点が一番評価点として高いと思うのだ!

ただし、2017年と2018年のROEが異常に高いことが気になるので、さらに詳細を分析していきましょう。

ROE = 利益率 × 回転率 × レバレッジ の分解分析(デュボン分析)|バイセル

ROE(自己資本利益率)は、企業の収益性・効率性・財務戦略を総合的に評価する指標 です。ROEは以下の3要素に分解することで、BuySell Technologiesの財務パフォーマンスを詳細に分析できます。

- 利益率(純利益 ÷ 売上)

- 回転率(売上 ÷ 総資産)

- レバレッジ(総資産 ÷ 純資産)

| 年度 | ROE (%) | 純利益率 (%) | 総資産回転率 | 財務レバレッジ |

|---|---|---|---|---|

| 2017/12 | 49.89 | 2.53 | 3.76 | 5.23 |

| 2018/12 | 45.25 | 3.25 | 3.21 | 4.33 |

| 2019/12 | 22.34 | 3.94 | 2.79 | 2.03 |

| 2020/12 | 17.38 | 3.83 | 1.67 | 2.72 |

| 2021/12 | 28.61 | 5.30 | 2.41 | 2.24 |

| 2022/12 | 27.54 | 6.73 | 1.91 | 2.14 |

| 2023/12 | 16.88 | 3.41 | 2.00 | 2.48 |

| 2024/12 | 19.30 | 4.02 | 1.29 | 3.71 |

ここから以下のことがわかります。

- ROEの変動

- 2017-2018年は高ROE(45%以上)を維持 → 財務レバレッジの影響が大きい。

- 純利益率の改善

- 2017年 2.53% → 2022年 6.73% へと上昇し、利益率が向上。

- 2023年 3.41% まで低下 → M&Aによるコスト増や市場環境の影響。

- 総資産回転率の低下

- 2017年 3.76 → 2024年 1.29 まで低下 → 資産の効率的な活用が課題

- M&Aにより総資産が増加する一方、現在はまだ売上の伸びが追いついていない可能性。

- 財務レバレッジの変動

- 2017年の 5.23 から2020年には 2.72 に減少 → 負債依存度が低下

- 2024年は 3.71 に上昇 → 借入による成長戦略が影響している可能性。

M&Aなどを積極的に行っているゆえに、コストは増してはいますが、黒字をキープしているということで、健全かつ成長期待ができる攻守共に盤石な状態が伺えます。

ROE vs ROAの「ギャップ」分析|スタメン

「ROE > ROA」が通常ですが、差が大きすぎると財務レバレッジ依存が強いです。

そこで、ROEとROAの差(ROE – ROA)を計算してみました。

ROEとROAのギャップ分析

| 年度 | ROE (%) | ROA (%) | ROE-ROA |

|---|---|---|---|

| 2017/12 | 49.89 | 9.54 | 40.35 |

| 2018/12 | 45.25 | 10.44 | 34.81 |

| 2019/12 | 22.34 | 11.00 | 11.34 |

| 2020/12 | 17.38 | 6.39 | 10.99 |

| 2021/12 | 28.61 | 12.78 | 15.84 |

| 2022/12 | 27.54 | 12.85 | 14.69 |

| 2023/12 | 16.88 | 6.82 | 10.06 |

| 2024/12 | 19.30 | 5.20 | 14.10 |

ROEとROAのギャップ縮小は財務レバレッジ低下の影響と考えられます。つまり、企業の負債依存が減少してきたということでしょう。

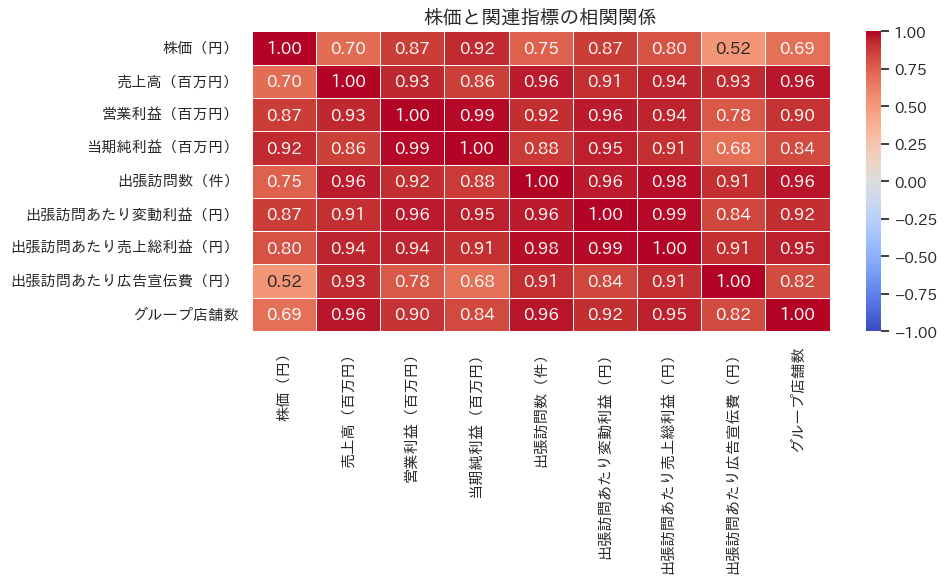

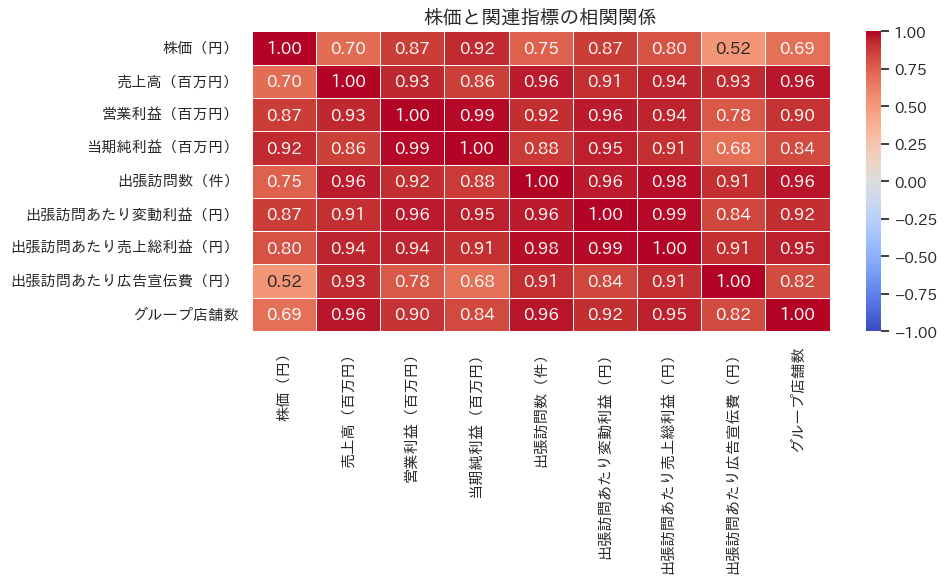

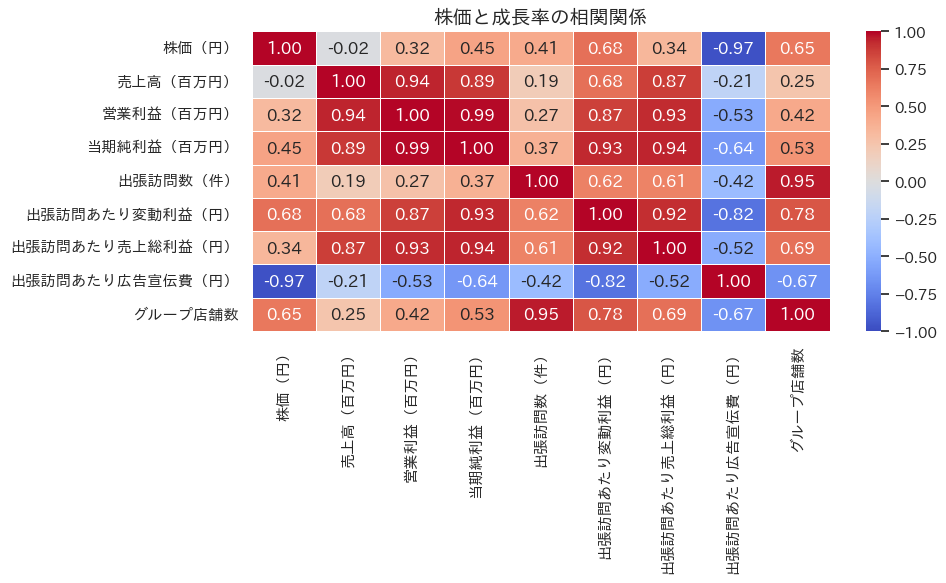

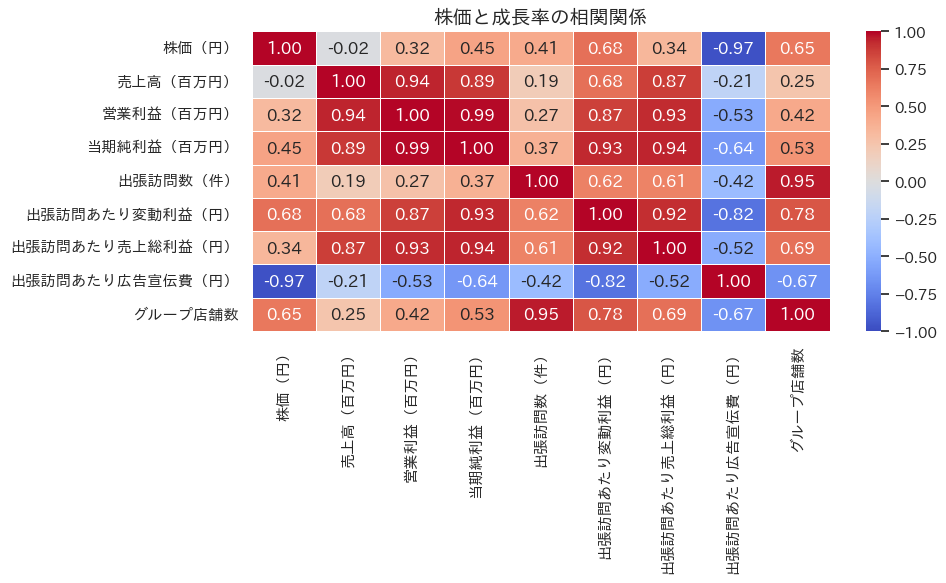

株価や利益、訪問数などの相関関係

データから 訪問数、売上、利益などと株価の相関係数を算出してみました。

真っ赤ですね。これだけをみると、全ての指標と株価が強い相関を持つことを意味します。

しかし、売上・利益・訪問数など、すべての指標が時間とともに増加しているため、全体的に同じ方向(右肩上がり)のトレンドを示し、見かけ上の相関が高まっているのでは、と考察ができます。

そこで、もう少しまともな相関を分析するために、以下の方法も考えられます。

- 「差分データ(成長率)」を使う

- 各指標の「前年同期比増減率」を計算し、相関を再分析する。

- 例えば:

- 売上成長率 = (今年の売上 – 前年の売上)/ 前年の売上 × 100

- 営業利益成長率 = (今年の営業利益 – 前年の営業利益)/ 前年の営業利益 × 100

- 出張訪問数成長率 = (今年の出張訪問数 – 前年の訪問数)/ 前年の訪問数 × 100

- 「標準化(Zスコア)」を適用

- 各指標のスケールの違いを調整するため、標準化(Zスコア) を適用し、相関分析を行う。

- 「回帰分析(重回帰)」を行う

- 相関ではなく、どの指標が株価に最も影響を与えているか を定量的に測定する。

- 株価 = β1 × 売上高 + β2 × 営業利益 + β3 × 訪問数 + … という形で 重回帰分析 を実施。

それぞれの成長率で相関を再分析してみると以下のようになりました。

それぞれの指標の中でも、利益がダイレクトに株価と強い相関を示しているので、こちらの方がもっともらしいかと考えられます。ただし、通年での定点観測であり、四半期ごとに見ていけば、その間の株価変動も詳細に観測できるので、その場合と比較すると、まだまだ荒いかと思います。

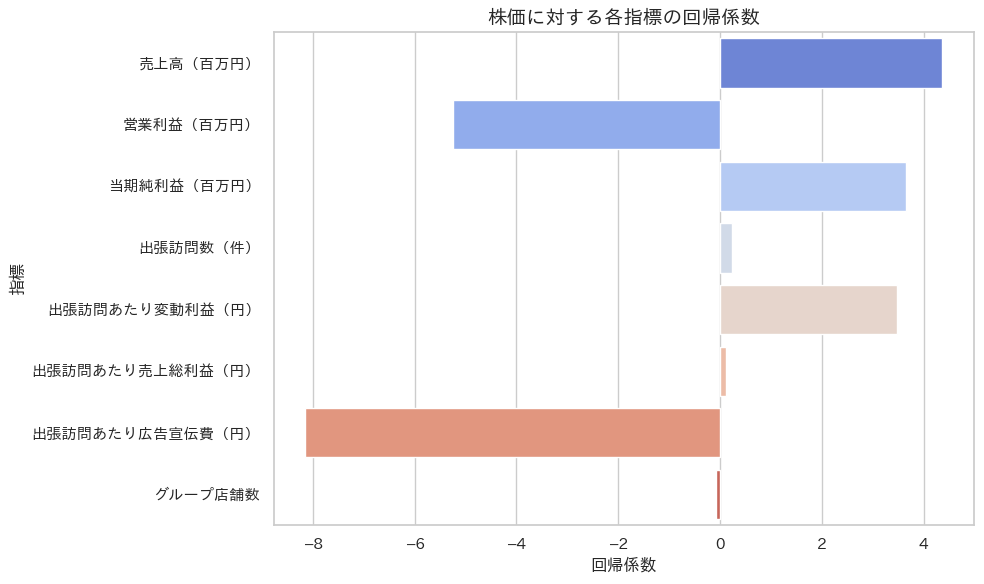

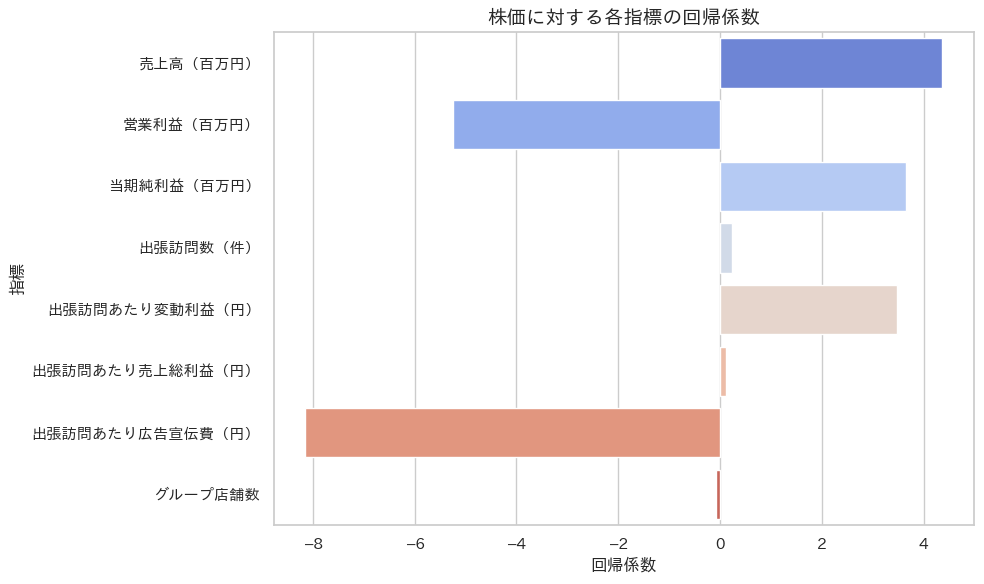

また、「回帰分析(重回帰)」も行ってみました。

表にすると以下の通りです。

| 変数 | 回帰係数 |

|---|---|

| 売上高(百万円) | 4.37 |

| 営業利益(百万円) | -5.26 |

| 当期純利益(百万円) | 3.65 |

| 出張訪問数(件) | 0.23 |

| 出張訪問あたり変動利益(円) | 3.48 |

| 出張訪問あたり売上総利益(円) | 0.11 |

| 出張訪問あたり広告宣伝費(円) | -8.15 |

| グループ店舗数 | -0.07 |

解釈としては以下の通りです。

- 売上高(4.37) → ポジティブな影響(売上が増えると株価が上がる傾向)

- 当期純利益(3.65) → 利益増が株価にプラス影響

- 出張訪問あたり変動利益(3.48) → 利益の効率向上が株価に好影響

- 広告宣伝費(-8.15) → 広告費増加は株価にマイナス影響

- 営業利益(-5.26) → 意外にも負の影響、固定費増加などが影響か?

広告費の最適化と営業利益の改善 が株価向上の重要なポイントになりそうです。出張訪問数や店舗数の増加はあまり株価に強い影響を与えていないように伺えます。

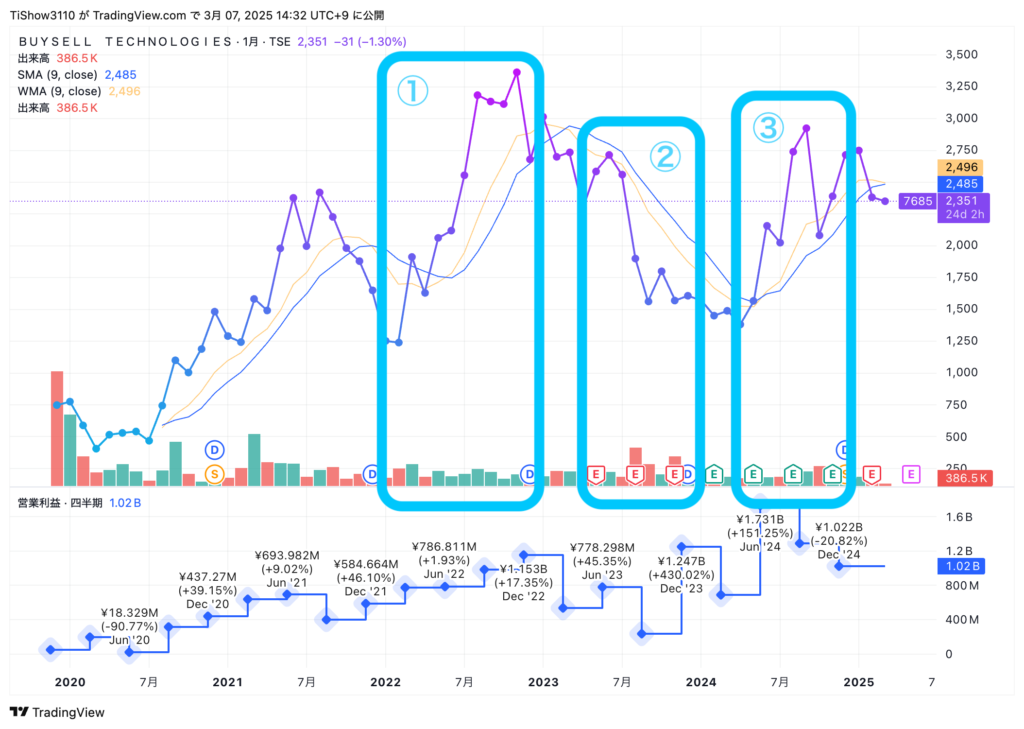

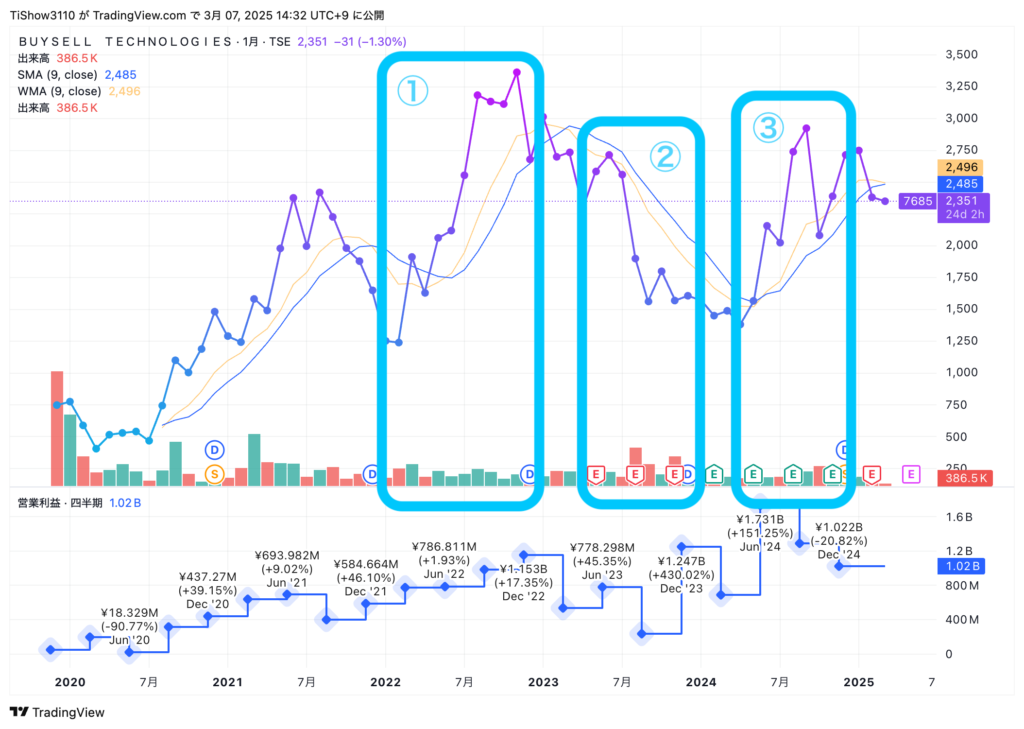

株価(チャート)の分析|バイセル

ここでは、株価の動きで気になった点を分析していきます。

特に気になったのは以下の三つです。

- 2022年の急激な上昇

- 2023年の減少

- 2024年の急激な上昇

特に、利益が大きく変わる等が発生しているわけではないので、どういった要因がBuySell Technologiesの株価に影響しているのかを見ていきましょう。

2022年の急激な上昇

2022年の2月を境に株価は急激に上昇をしています。2022年2月には決算があるため、そこを重点的に見ていくことにしました。

調べてみると、売上・利益ともに急成長し、市場の期待が上昇営業利益が前年比2倍以上に成長し、収益性が改善していたり、過去最高益を更新していたりと、かなり輝かしい1年だったということが伺えました。

SNSの反応も好感なものが見受けられました。

また、2022年には、上場後初の中長期経営計画も発表されています。

2023年の減少

しかし、2022年11月を天井に、そこから大きく下落をたどります。

2022年11月の決算では、業績等には特に問題がなさそうでしたが、2023年8月の決算で増収減益に転じます。

この辺りからSNS等での投資家の投稿にも「陰」という文字が見え始めたりと不安が広がります。

広告への投資や出張訪問あたりの顧客獲得コストの上昇などもあり、そのまま増収減益が続きました。

2022年〜2023年の株価の下落は、業績成長率の鈍化と投資家心理の不安から株価が下落したと思われます。

特に、2022年は成長率が非常に高かったため、市場の期待値が急激に上昇。2023年に入り、成長スピードが鈍化し、「過熱した期待値の修正」 が起きたのではないでしょうか。成長株は期待値が高いため、減速が見えた途端に売られやすいです。

特に、2020年~2022年にかけて 「タイムレス」 などのM&Aを積極的に実施していますが、M&A後のシナジー創出には時間がかかります。

さらに、2022年は米国FRBの利上げ をはじめとする世界的な金融引き締め の年。金利が上昇すると、成長株(高PER銘柄)は売られやすいという傾向があります。

2024年の急激な上昇

2024年に入り、業績回復の兆しが見られました。

M&Aをうまく活用し売上はしっかり右肩上がりに。またこの頃に上方修正も出ており、期待が復活します。

ここまでの動きをまとめると、

| 期間 | 株価の動き | 主な要因 |

|---|---|---|

| 2022年1月-11月 | 急騰(2倍以上) | ・売上+67.9%, 利益+139.1%で高成長 ・リユース市場拡大 ・M&A戦略成功 ・投資家の成長期待が急上昇 |

| 2022年11月-2023年 | 急落 | ・成長率鈍化(前年比+36%に減速) ・M&A後の統合コスト増 ・金融引き締めで成長株売り圧力 |

| 2024年 | 再上昇 | ・業績回復(売上+33.8%) ・DX・AI活用の評価 ・M&A・店舗拡大 ・金融環境改善 |

BuySell Technologiesの今後の成長性期待

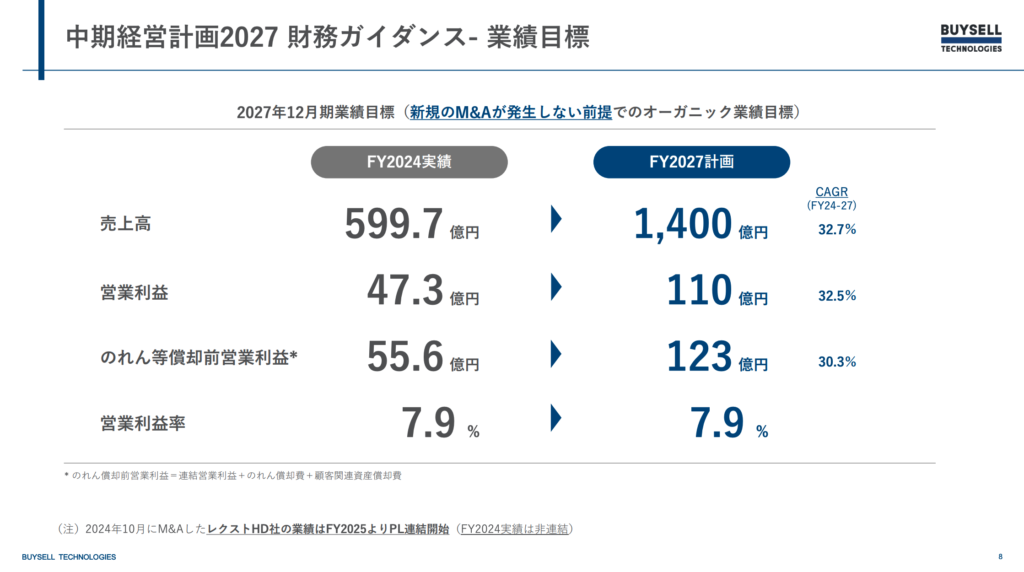

BuySell Technologiesは、さらに3年の中長期経営計画を出しています。この進捗が一つのポイントになります。

2027年に向けた成長戦略の3本柱は以下の通りです。

- オーガニック成長による事業拡大

- 連続的なM&Aによる業界再編

- LTV最大化を軸にした収益性の向上

| 指標 | 2024年 実績 | 2027年 目標 | 成長率 |

|---|---|---|---|

| 売上高 (億円) | 599.7 | 1,400 | +133% |

| 営業利益 (億円) | 47.3 | 110 | +133% |

| のれん償却前営業利益 (億円) | 55.6 | 123 | +121% |

| 営業利益率 (%) | 7.9% | 7.9% | 維持 |

計画の実現可能性

さて、売上成長(1,400億円達成)は可能なのでしょうか?

過去の売上成長率は、

- 2019年~2024年:年平均成長率(CAGR)= +33.2%

- 2024年~2027年に向けた必要成長率 = +32.4%

つまり、過去の成長ペースを維持できれば、1,400億円の売上目標は十分に達成可能な範囲。

また、営業利益率についても、

- 現在(2024年):7.9%

- 2027年目標:7.9%(維持)

- 実力ベース(投資なし):10%

つまり、収益性を維持・改善できれば、営業利益110億円の目標も現実的です。

今回は、この業績を達成するための、細かな分析(単価や契約数など)は行いませんが、現状の成長以上であれば、十分達成できることがわかっただけでも、かなりの情報かと思います。

理論株価・目標株価 バイセル

最終的に、株式会社BuySell Technologiesの目標株価を算出するにあたり、今回は、計画の達成から算出をしてみました。

2027年 株価予測(売上高1,400億円達成時)のシナリオは以下の通りです。

| シナリオ | 予測株価(円) |

|---|---|

| 悲観(-20%) | 3,954円 |

| 標準(予測値) | 4,943円 |

| 楽観(+20%) | 5,932円 |

理論株価のポイント

- 2027年の売上高1,400億円を達成すると、現在の株価(約2,366円)から 約2倍の上昇余地 がある。

- 過去の売上成長率と株価の関係を考慮すると、標準シナリオで 4,943円(+109%) 程度が見込まれる。

- 市場環境・投資家の評価によっては、最大5,932円(+151%) も視野に入る。

- 逆に、計画未達や外部要因による悪影響があれば、現在の株価よりも下落する可能性性。

これらを踏まえて、

目標株価:4,943円(計画の予定以上の成果の場合)

ただし、中長期計画のように進捗が順調に進まなかった場合は、期待できない可能性が高いです。

まとめ:株式会社BuySell Technologies(7685)

BuySell Technologiesは、リユース市場の拡大を背景に、出張買取・店舗買取事業の拡大とDX推進を通じた成長戦略 を推進しています。

2027年までに 売上高1,400億円、営業利益110億円 の達成を目標としており、オーガニック成長に加えて M&A戦略による市場再編 を進めています。

一方で、営業利益の成長ペース・M&Aの統合効果・市場環境 が今後の株価成長のカギとなり、計画通りの成長を達成できるかが注目されます。

DX投資とM&Aの効果が出れば、中長期での成長期待は大きい。

現時点での評価を収益性や成長性の観点からしてみました。

目標株価:4,943円(計画の予定以上の成果の場合)

ポジティブ要因

- リユース市場の成長が追い風

- 国内リユース市場は2025年に3.5兆円規模 まで拡大見込み。

- 「かくれ資産」37兆円 という潜在市場が存在。

- 出張買取・店舗買取の拡大

- 2024年時点でグループ店舗418店 まで拡大。

- OMO(オンライン+オフライン統合) による販売力向上。

- DX・AI活用による収益性向上

- AI査定の精度向上、データ統合によるマーケティング最適化。

- OMO強化で販売力UP → LTV向上 → 利益率改善につながる可能性。

- M&Aによる事業拡大

- 2024年に「買取むすび」を買収し、買取チャネルを強化。

- 今後も業界再編を進め、シナジー効果を高める戦略。

- 海外展開・ライブコマース

- EC・海外販路の拡大 による成長ポテンシャル。

- 高級ブランド品市場の強化により、利益率の向上が期待される。

注意点

- 景気後退の影響

- 中古市場は景気に左右される側面がある。

- 消費者の買い控えや需要の低下がリスク要因。

- M&A後の統合コスト増

- M&A戦略が進む中、短期的にはコスト増 につながる可能性。

- その結果、利益率が想定通りに伸びない可能性がある。

- リユース市場の競争激化

- フリマアプリや大手競合 との競争。

- 出張買取・EC販売の差別化戦略が必要。

BuySell Technologiesは、リユース市場の成長とM&A戦略を活用し、売上2倍・営業利益3倍の成長を目指しています。

「利益率の改善」と「LTV向上」が、株価上昇のカギを握るでしょう。

なにか質問や意見がある方は、ぜひ弊コミュニティでお会いしましょう!

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu

また、無料コミュニティで「推し株」についてや初心者たちの意見交換なども行なっています🔽

マネーチャットでは、投資の超初心者から中級者の方が一緒に意見や情報交換したり、研究するグループを運営しています!

仲良く推し株についても話し合いましょう!!

一緒に株や資産運用、経済について語ろう!

https://line.me/ti/g2/3-2hZJtrzPp5Lidg7F_Qgr2aS4lCj9hZcBelEg?utm_source=invitation&utm_medium=link_copy&utm_campaign=default

⚠️ グループ内で、マウントの取り合いとか、他人のお金の使い方に無駄に口を出したり、投資商材を売りつけたり、お金の貸し借りなどは絶対にやめてください。

初心者にはぜひ優しく教えてあげてください。