2025年、株式市場の主役は引き続き「AI」です。

ChatGPTに代表される生成AIの進化は、わたしたちの生活だけでなく、企業の収益構造や投資テーマそのものを塗り替えつつあります。しかし、「AI関連株」と一口に言っても、どの企業に投資妙味があるのか? これは個人投資家にとって難しい問いです。

本記事では、データサイエンティスト投資家としての視点から、AIを支えるサプライチェーンとインフラに焦点を当てます。とりわけ注目すべきは、半導体製造装置を独占するASML、GPUで圧倒的シェアを誇るNVIDIA、AI研究をリードするAlphabet、そしてAIを動かす電力を担うGE Vernovaの4社です。

これらの企業は一見バラバラに見えますが、実際には「AIの心臓(計算)」と「血流(電力・製造インフラ)」を担う、切っても切れない関係にあります。記事の中では、各社の競合優位性・リスク要因・成長戦略を定量的なデータとともに解説し、投資家としてどのように位置づけるべきかを整理していきます。

AIバブルの熱気に流されず、冷静に数字と構造を読み解くことで、「どの銘柄を長期で持つか」がクリアになるはずです。

他にも様々な銘柄について分析と解説をしています👇

ASML Holding(ASML)—— 半導体製造の「喉元を押さえる企業」

ASMLは世界で唯一EUVリソグラフィ装置を供給する企業であり、NVIDIAやTSMCといった顧客の最先端AIチップ製造を支える製造インフラの要です。

EUV露光機はASMLの事実上の独占。周辺の重要供給者(例:光学のZEISS、レーザーのTRUMPF 等)もボトルネックになり得えるのだ!

2024年の売上高は283億ユーロ(約377億ドル)、営業利益率34%超と高収益を実現。2025年も前年比7〜25%増を見込むなど、成長余地は大きい。

優位性は、

- EUV装置独占による技術的参入障壁

- 顧客が乗り換え困難な高いスイッチングコスト

- 営業利益率30%台後半の強固な収益力

です。

リスク要因は、半導体投資サイクル依存、中国向け輸出規制、顧客交渉力の影響。短期的な発注延期でも業績に響く可能性があります。

戦略は、次世代「High-NA EUV」の開発と生産能力拡大。さらに保守・ソフトウェアを組み合わせた“ホリスティックリソグラフィー”で顧客と長期的関係を強化。

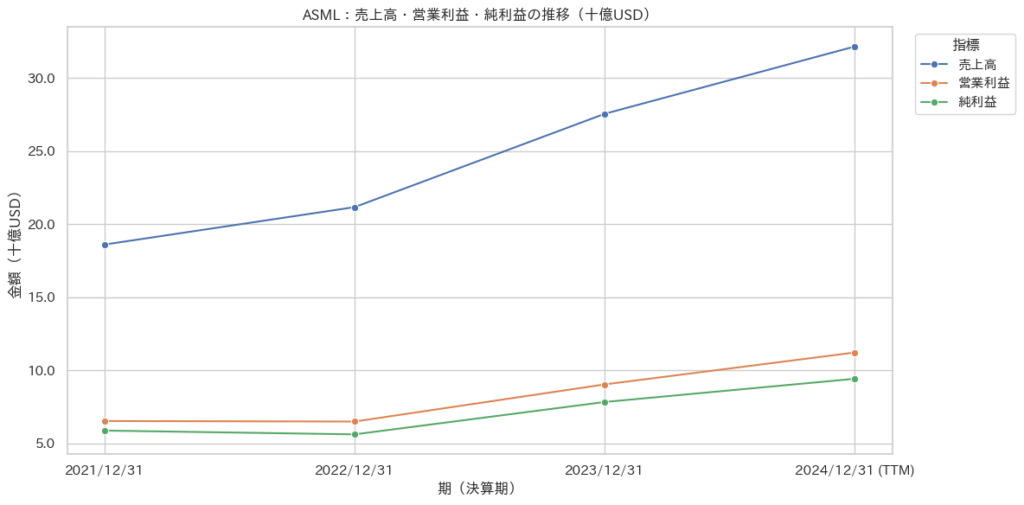

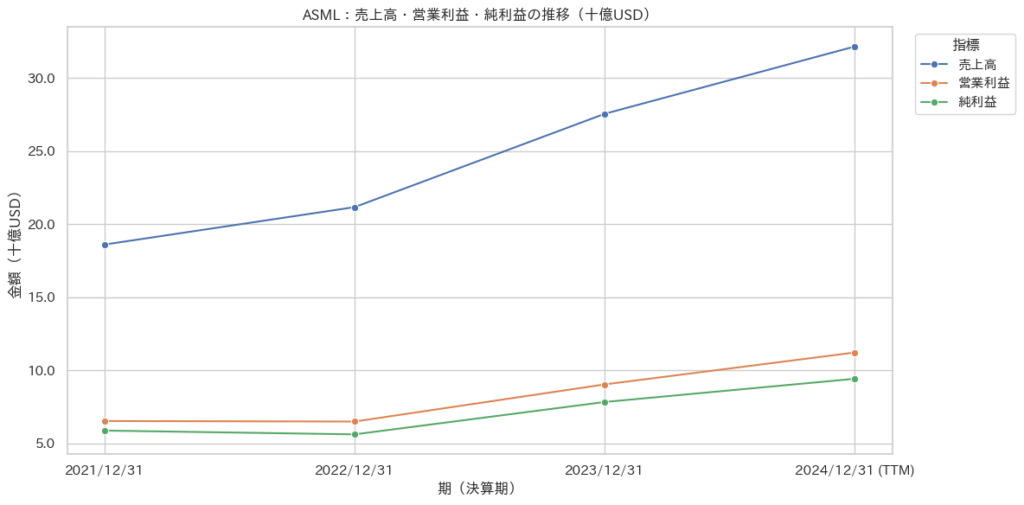

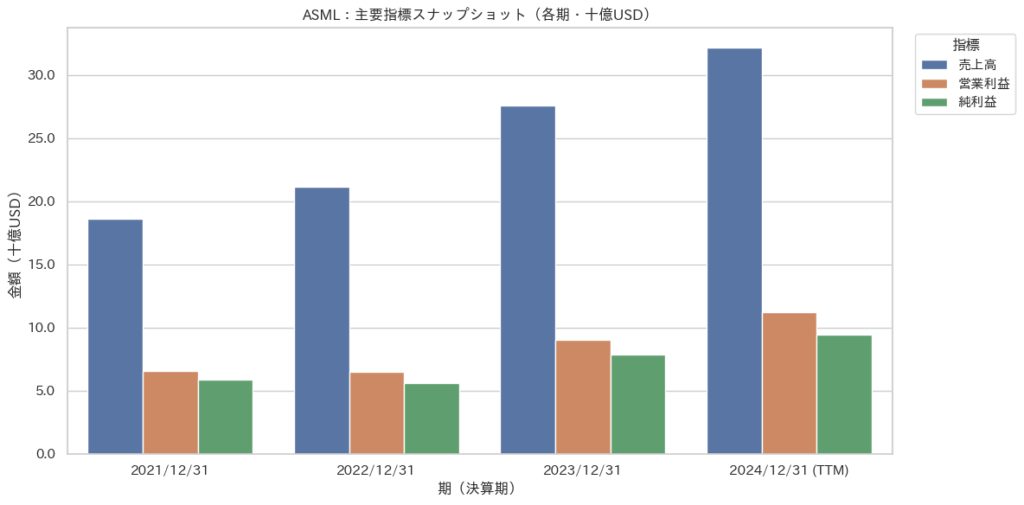

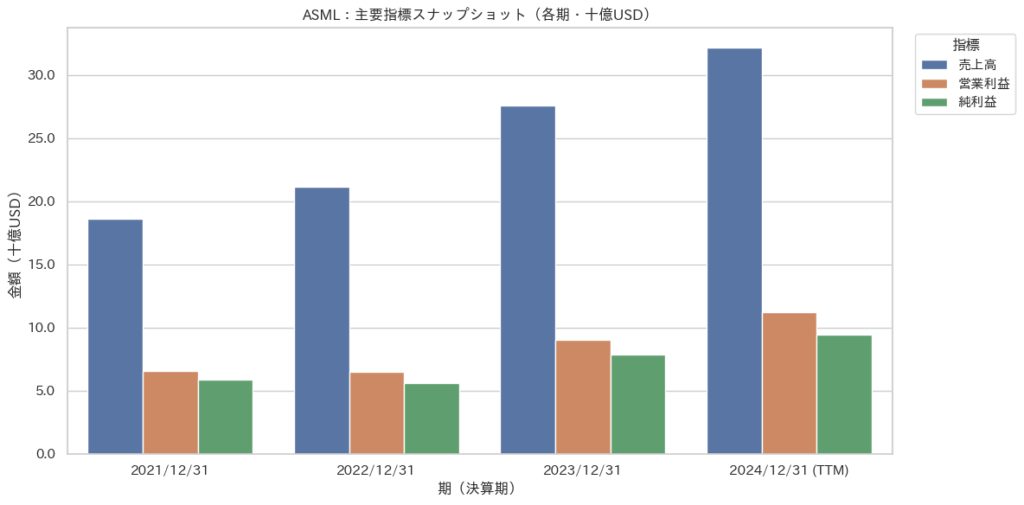

ファイナンスデータ(業績)

ファイナンスデータ(業績)を見ていきましょう。

売上高は2021年の186億ドルから、2024年TTMで321億ドルへと約1.7倍に拡大。単なる数量増加にとどまらず、先端プロセス需要の高まりによる製品ミックスの改善も寄与し、年率20%前後の高成長を維持しています。

利益面でも、営業利益は65億ドルから112億ドルへと着実に拡大し、純利益も59億ドルから94億ドルへと大幅に伸長

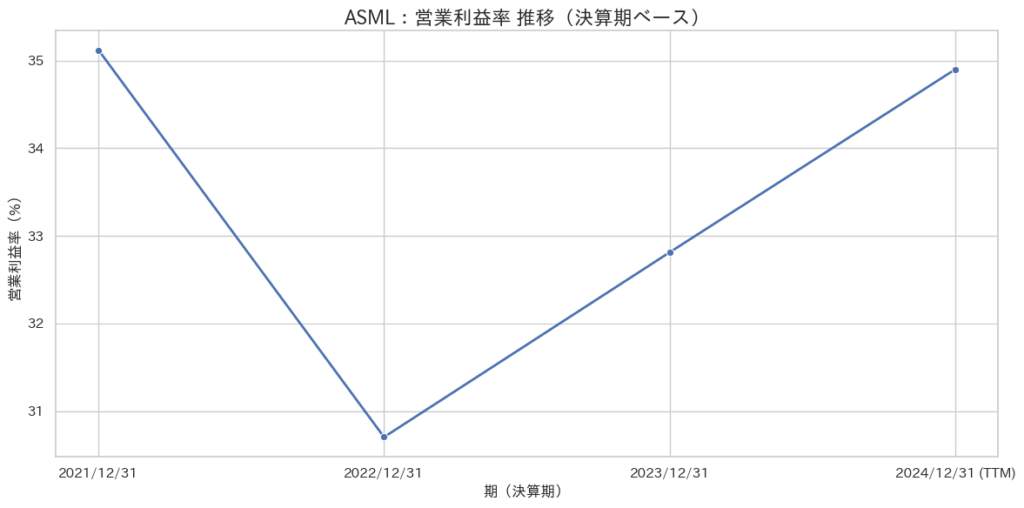

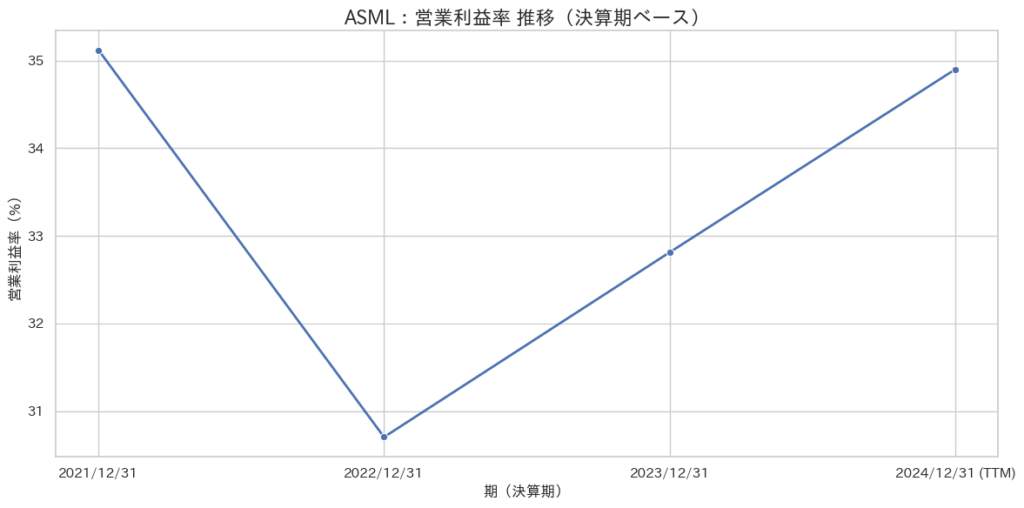

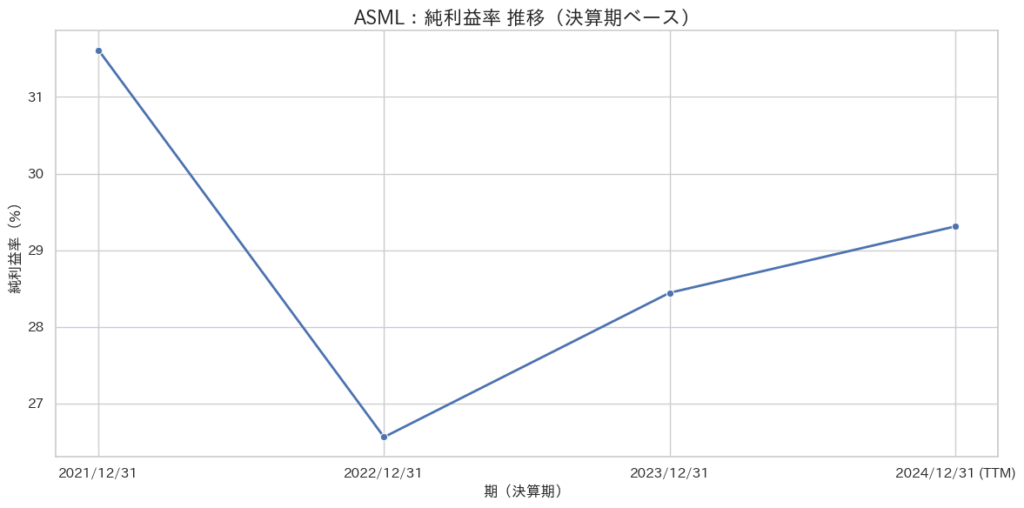

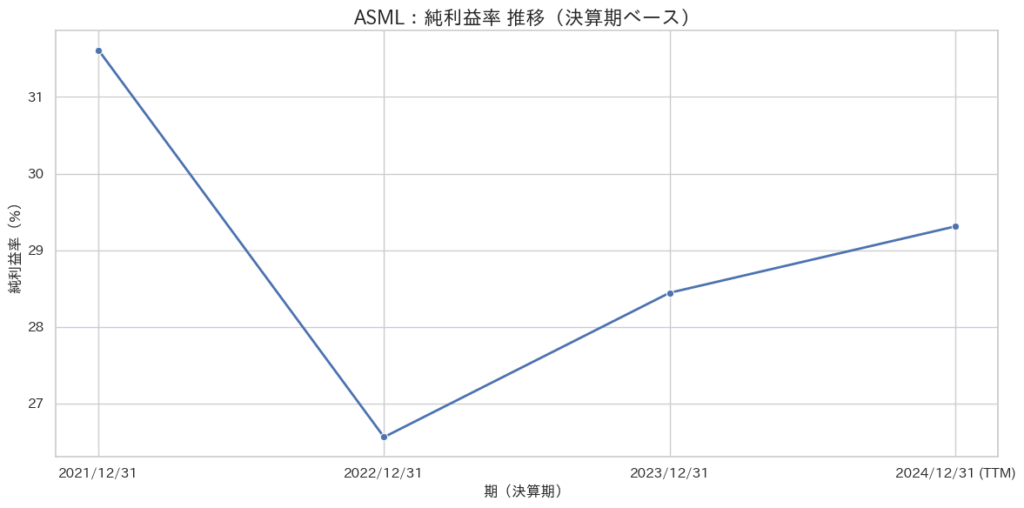

特筆すべきは、その利益率の高さと安定性です。営業利益率はおおむね35%前後、純利益率も30%近辺で推移しており、製造業としては異例の超高収益体質を誇ります。これは、EUV装置が代替不可能な「独占財」であることを示しており、価格決定力の強さが裏付けとなっています。

もっとも、利益率は近年やや横ばい傾向にあり、米国や欧州で進められる新工場建設や研究開発投資が短期的な負担となる点は投資家が注視すべきリスクです。ただし、顧客であるTSMC・Samsung・Intelが巨額の先端投資を継続していることから、中長期的には投下資本を上回るリターンを享受できる可能性が高いとみられます。

総じてASMLは、売上成長・利益拡大・高利益率の三拍子が揃った“AIインフラの独占銘柄”であり、半導体投資テーマの中でも中核的なポジションを占め続けると考えられます。

EPS推移が示すASMLの収益力と株主還元姿勢

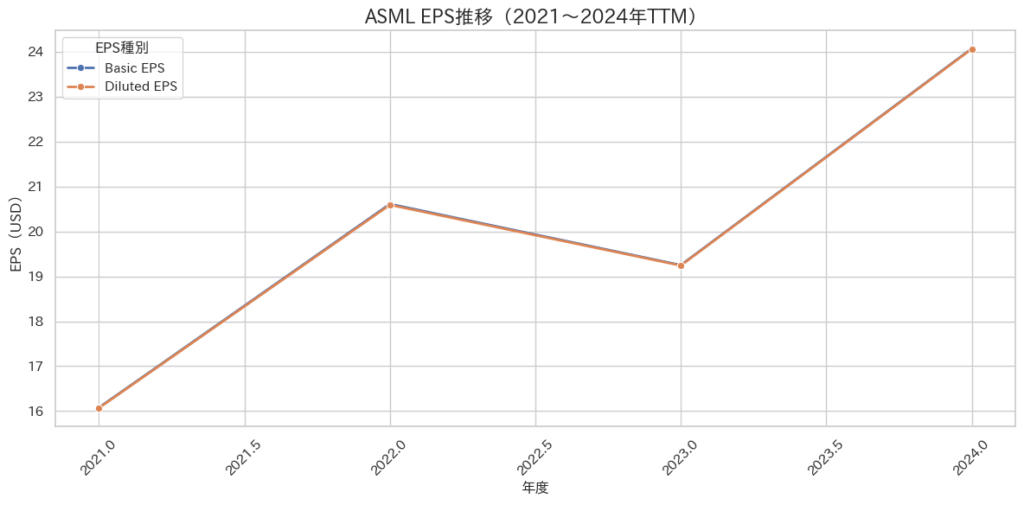

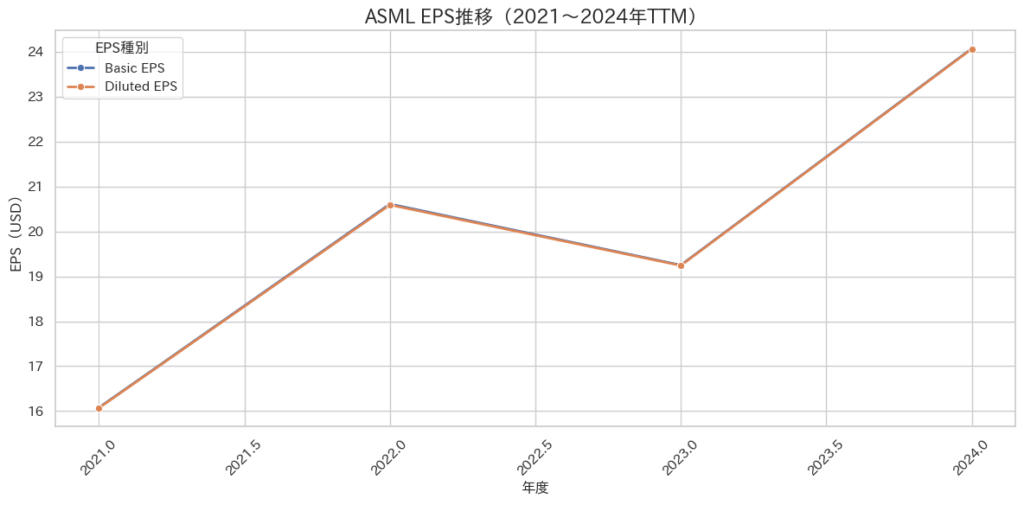

ASMLの1株当たり利益(EPS)は、2021年の16.08ドルから2022年には20.61ドルへと急伸し、一時的な調整を挟んだ2023年でも19.25ドルを維持しました。そして2024年TTMには24.07ドルと過去最高を更新し、同社の収益基盤が依然として極めて強固であることを示しています。

EPSの成長は単に純利益の増加にとどまらず、積極的な自社株買いによる発行済株式数の減少も寄与しており、「利益成長+資本効率改善」という二重の効果が働いています。製造業としては異例の高利益率(営業利益率約35%、純利益率約30%)と合わせ、ASMLはグローバル市場において稀有な超高収益企業といえるでしょう。

2023年には半導体市況の影響でEPSが一時的に鈍化したものの、翌年には即座に過去最高を更新しており、需要変動に対する回復力の高さが確認できます。これはAI半導体の製造インフラとして不可欠な立場を占めるASMLならではの特徴です。

投資家にとって注目すべきは、EPSの着実な成長が長期的に続いている点です。高い利益率、安定した成長軌道、そして株主還元を組み合わせることで、ASMLは今後も「長期保有に適したEPS成長銘柄」としての地位を維持し続ける可能性が高いと考えられます。

バリュエーション指標から読み解くASMLの投資妙味

ASMLの現在株価は753.43ドル(2025年9月5日現在)。

2024年TTMベースの希薄化後EPS(24.06ドル)で割り戻すと、PERは約31倍となります。一般的に30倍超は「割高」と見られがちですが、ASMLの場合はAI半導体の製造インフラを独占する企業であることを踏まえれば、市場が将来成長を織り込んだプレミアム評価と解釈できます。

さらに注目すべきはEPSの成長率です。

2023年の19.24ドルから2024年TTMでは24.06ドルへと+25%の成長を達成。これは一時的な市況調整を跳ね返すだけでなく、AI需要の追い風を確実に収益へ変換している証左です。

これらを踏まえて算出したPEGレシオ(PER ÷ EPS成長率)は約1.25。

PEGが1倍前後であれば「株価と成長性のバランスが取れている」とされるため、ASMLの評価はほぼ適正範囲に収まっています。むしろ、独占的地位と高利益率を勘案すれば、1.25という水準は十分に魅力的です。

- 成長の裏付け:EPSが年25%成長している点は、長期的な収益拡大が期待できる大きな根拠。

- バリュエーションの妥当性:PERは高水準ながらPEGが適正レンジであり、過大評価のリスクは限定的。

- 独占プレミアムの維持:EUV装置という代替不可能な製品を握るため、長期的に高収益を維持できる可能性が高い。

総じて、ASMLは「高PER銘柄」でありながら、成長と収益性によって割高感を打ち消し、長期投資家にとって十分な妙味を提供する銘柄と評価できます。特にAIサプライチェーンの中核を担う独占的ポジションは、今後も株価評価を支える大きな要因となるでしょう。

NVIDIA(NVDA)—— AIブームの象徴

NVIDIAは生成AIブームの旗手であり、GPU市場でシェア8割超を誇ります。

2024年度売上高は1,304億ドル(前年比+114%)、営業利益率60%超、フリーキャッシュフロー720億ドルと“異次元の収益力”を見せつけました。

優位性は、

- 最先端GPU(H100/Blackwell)の性能

- CUDAによる開発者囲い込み

- スケールメリットによるコスト優位性

リスク要因は、顧客集中(Microsoft/AWS依存)、各社の自社AIチップ開発、中国向け規制による需要抑制、そして株価に成長期待が織り込まれ済みである点。

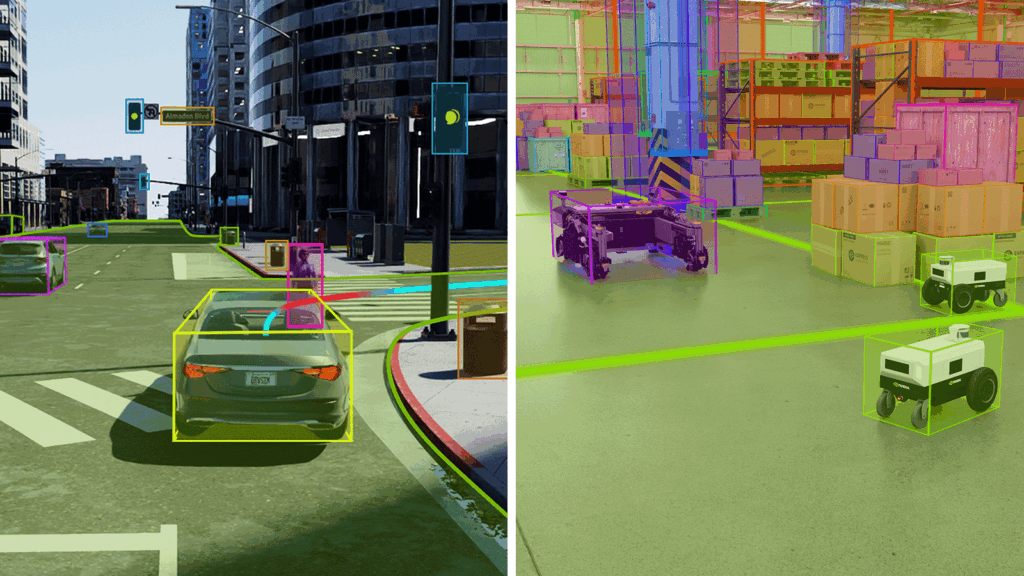

戦略は、GPUに加えて「DGX Cloud」「Omniverse」「自動運転向けDRIVE」などソフト・サービスを組み合わせたエコシステム拡張。さらに次世代GPUと量子/光学コンピューティングへの布石を進めています。

光は以下の複数の自由度を独立して使えるので、並列化が可能なのだ。

波長多重(WDM: Wavelength Division Multiplexing)という性質がある。赤・緑・青のように、異なる色(波長)の光を1本の光ファイバに同時に流せます。通信分野では数十〜数百チャネルのWDMでテラビット級の伝送が可能なのだ。

また、空間多重(SDM: Space Division Multiplexing)という性質も重要で、光ファイバを複数芯にしたり、1本の太いファイバに複数の「モード」(伝搬パターン)を通すことで並列化できます。

偏光多重(Polarization Division Multiplexing)、これは光には偏光(水平・垂直)という自由度があり、それぞれに独立した信号を載せられるということ。

これらを組み合わせると、1本の光ファイバで数百〜数千本の“並列チャネル”を同時に伝送できるのだ!

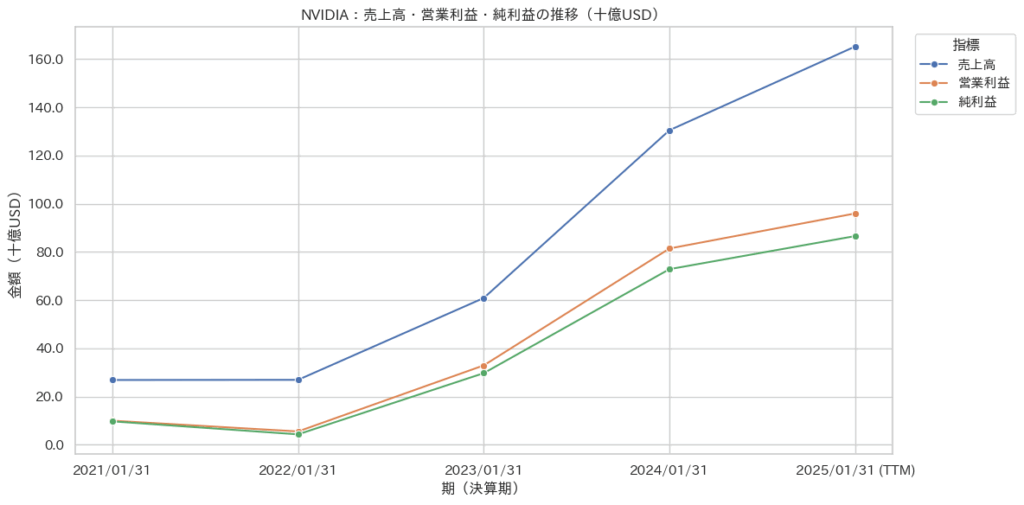

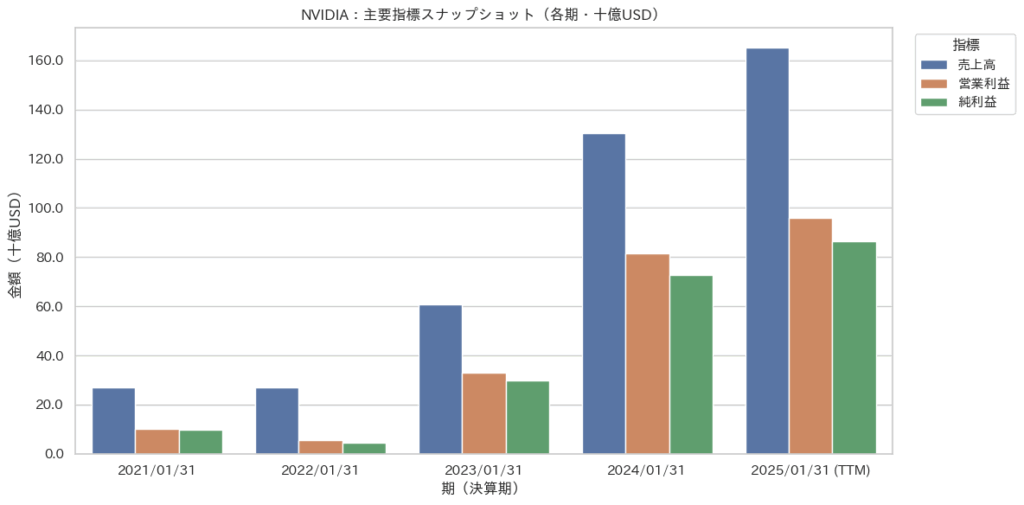

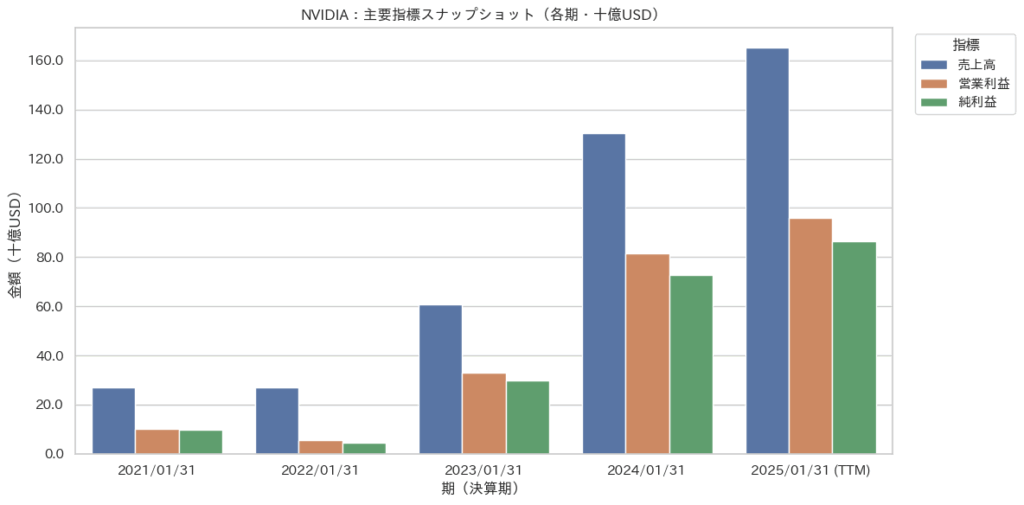

ファイナンスデータ(業績)

ファイナンスデータ(業績)を見ていきましょう。

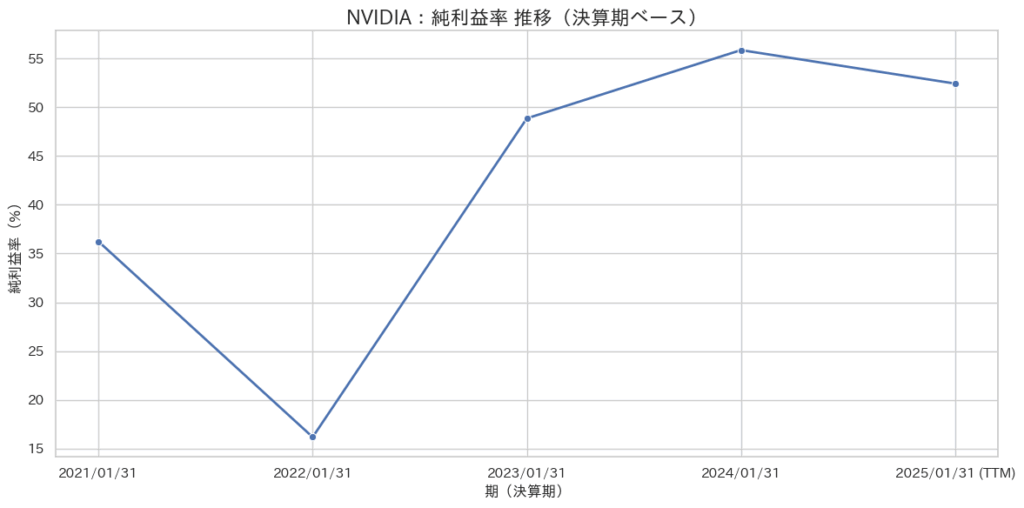

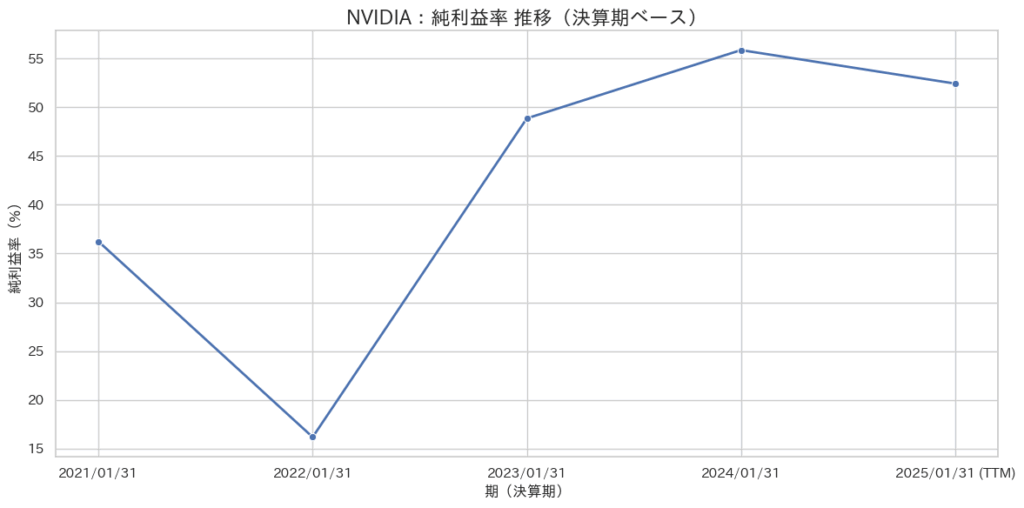

NVIDIAの成長スピードは半導体業界の中でも際立っています。

売上高は2021年1月期の269億ドルから、2025年1月期TTMでは1,652億ドルへと約6倍に拡大しました。特に2023年以降は生成AIブームを追い風に、データセンター向けGPUの需要が爆発的に増加し、わずか2年間で売上が2倍以上に跳ね上がっています。

利益面の伸びはさらに顕著です。

営業利益は2021年1月期の100億ドルから2025年1月期TTMでは960億ドルへと約9.5倍に急増。売上増加がそのまま利益に結びつく、極めて強力なオペレーティングレバレッジが働いています。純利益についても同様で、97億ドルから866億ドルへと急伸し、収益性の面でも異次元の成長を遂げています。

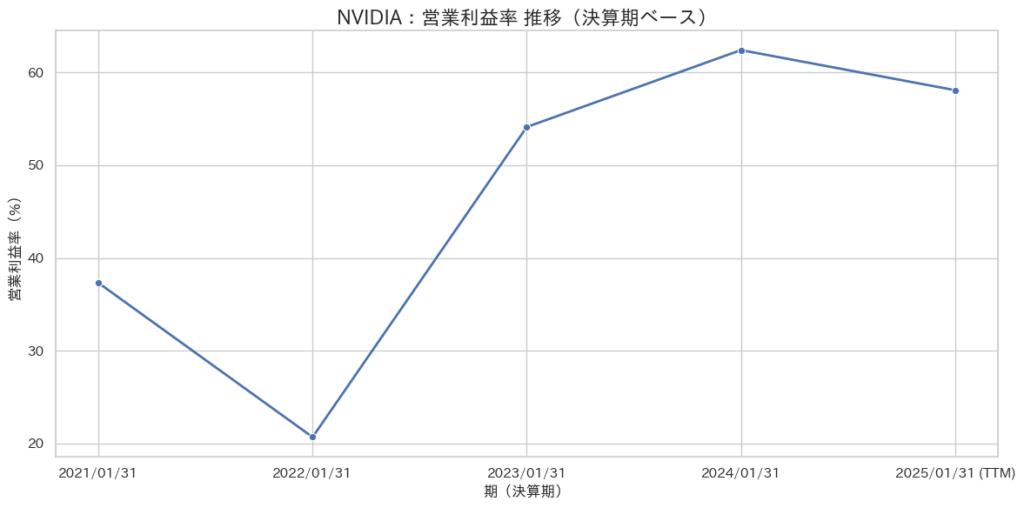

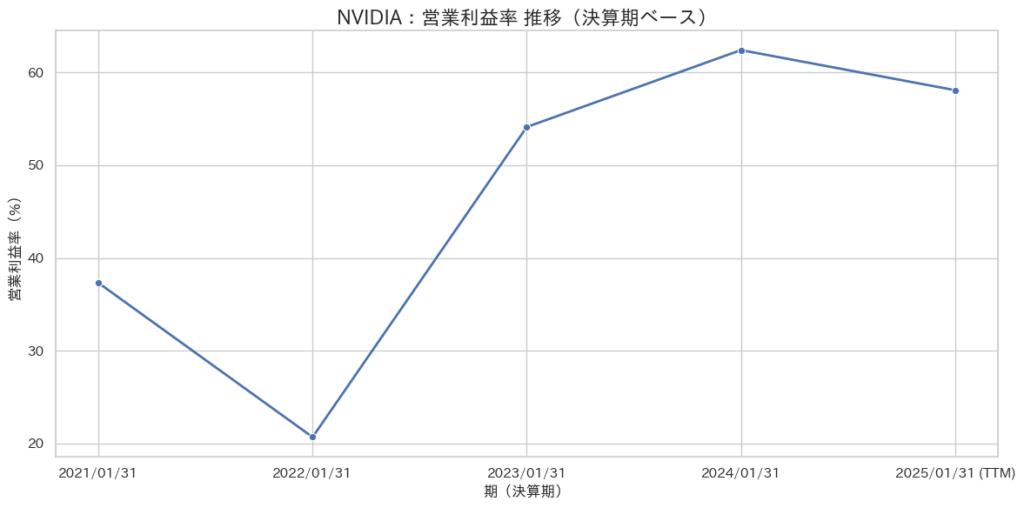

収益構造を詳細に見ると、営業利益率は2021年時点では37%程度だったものが、2025年TTMでは58%超に達しており、ハードウェアメーカーとしては破格の水準です。これは、AI向けGPUが事実上の寡占状態にあり、価格決定力を握っていることを如実に示しています。

もっとも、短期的にはクラウド大手(Microsoft、AWS、Googleなど)に顧客が集中しており、各社が自社開発チップに投資を進めている点はリスク要因です。しかし現時点ではエコシステム優位が圧倒的であり、研究開発、ソフトウェア最適化、CUDAによるロックイン戦略を通じて、NVIDIAは容易には代替されない立場を維持しています。

総じてNVIDIAは、売上・利益・利益率のすべてで“非連続的成長”を実現した企業であり、生成AIの普及における「象徴銘柄」として、引き続き投資家の注目を集める存在といえます。

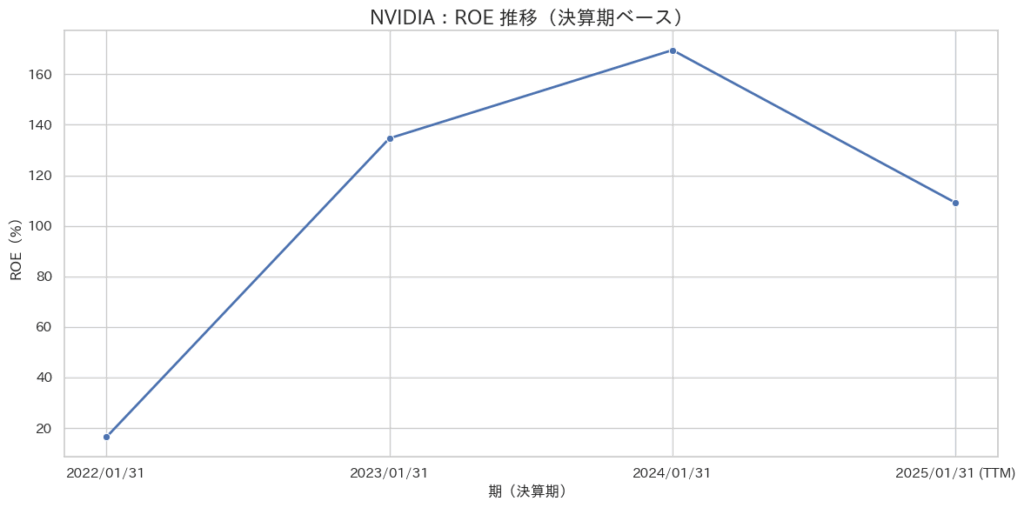

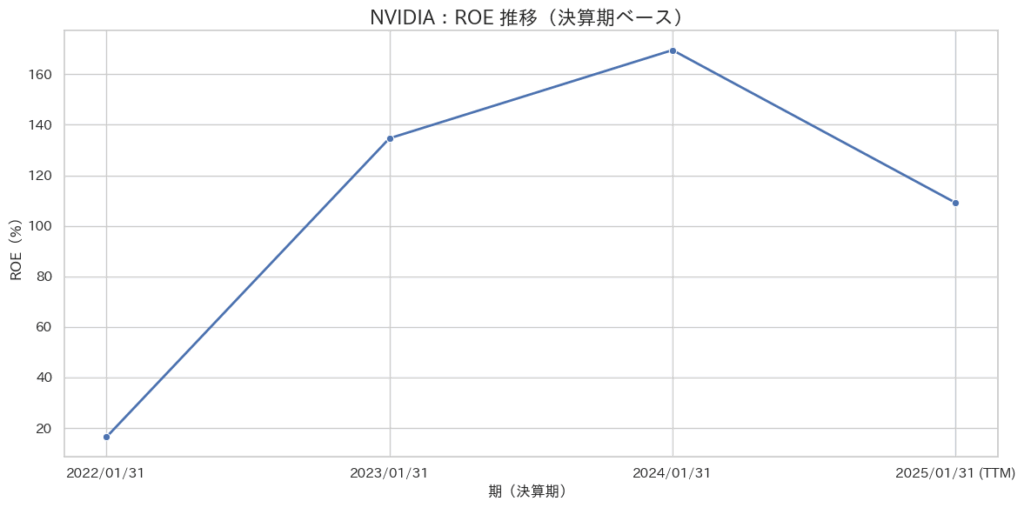

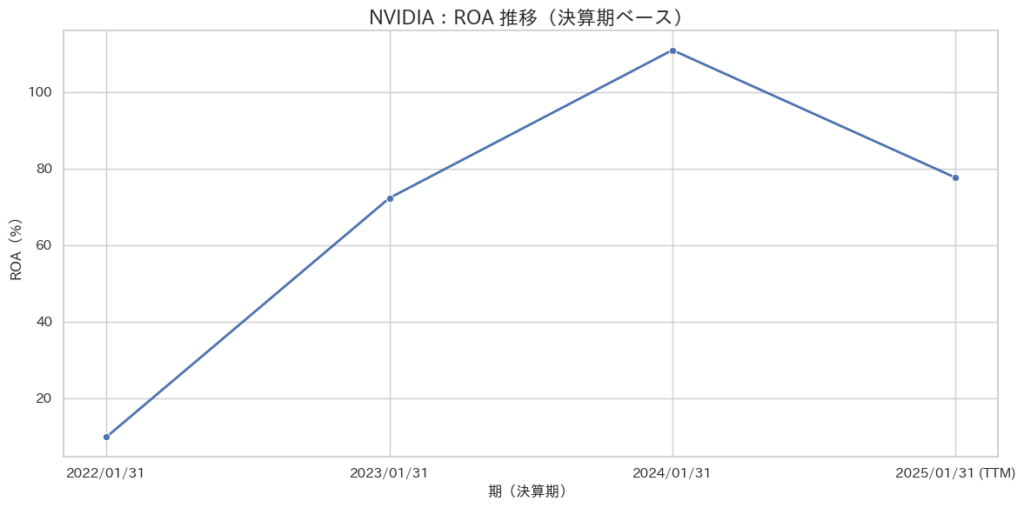

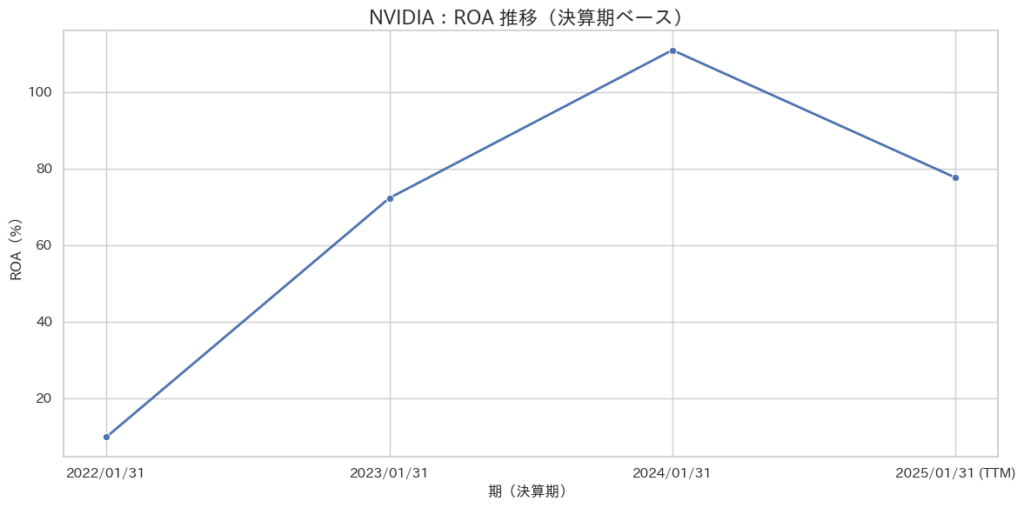

資本効率が示す異次元の収益力

NVIDIAはAI需要の爆発を背景に、単なる売上・利益の拡大にとどまらず、資本効率の面でも際立った水準を示しています。

2022年1月期のROEはわずか16%に過ぎませんでしたが、2023年には134%と急騰。その後も2024年に170%(※これはちょっと私の分析による数値バグっぽい。値は米Yahooファイナンスのfinaicialデータを元に計算しています)、2025年TTMには約109%と、依然として超高水準を維持しています。

これは、急激な利益拡大に加え、自己資本の積み上げが追いつかないほどのスピードで純利益が増加していることを意味します。一般的にROEが15%を超えれば優良企業とされますが、NVIDIAはその基準を桁違いに上回っており、株主資本を極めて効率的に利益へ転換しているといえます。

ROAも同様に、2022年の約10%から2023年には72%に急伸。その後2024年に111%、2025年TTMでも78%超を維持しています。通常、製造業で10%を超えるROAは極めて優秀とされますが、NVIDIAは資産全体に対して異例の収益性を確保しており、資産規模拡大と収益成長の両立を実現している点が注目されます。

一方で、資本効率が高すぎることは、逆に「持続可能性」を投資家が見極める必要があることも意味します。つまり、データセンター需要が一巡した際にROE・ROAが急低下する可能性は無視できません。

高PERでもなお投資妙味を持つAI覇者|NVIDIAのPER

NVIDIAの株価は現在171.66ドル(2025年9月5日現在)。

これを2025年1月期TTMベースのEPS(3.51ドル)で割り戻すと、PERは約49倍に達します。半導体メーカーとしては突出した水準であり、一般的な投資尺度からすれば「割高」と判断されがちです。

しかし、注目すべきはEPSの成長率です。2024年1月期の2.94ドルから2025年TTMの3.51ドルへと約19%の増加を達成。直近数年の爆発的な伸びからは落ち着きを見せつつも、依然として高成長を維持しており、NVIDIAがAIインフラ需要を確実に利益へ変換していることを示しています。

PEGレシオで評価すると、PER(49倍)をEPS成長率(19%)で割り算した結果は約2.5。理想的なPEGの水準である「1前後」と比較すると割高感は否めません。これは、短期的な利益成長に比して、投資家が「将来的な独占的優位」を強く織り込んでいることを意味します。

とはいえ、このプレミアム評価には理由があります。NVIDIAはGPUハードウェアに加え、CUDAプラットフォームや最適化ソフトウェア群によってAI開発者・企業を深く囲い込み、単なる半導体メーカーを超えたAIエコシステムの支配者としての地位を確立しています。

Alphabet(GOOGL)—— 広告からAI企業へ変貌

Alphabetは検索広告で高収益を維持しつつ、AIへの巨額投資を加速。2025年2Qの売上高は964億ドル(+14%)、営業利益率32.4%と堅調です。

優位性は、

- 膨大なユーザーデータ資産

- 広告収益による安定キャッシュフロー

- DeepMind/BrainによるAI研究力

- Android・YouTubeなど幅広いエコシステム。

リスク要因は、AI競争による投資負担(CAPEX前年比+100億ドル)、生成AI導入による広告収益構造の転換リスク、規制・独禁法問題、クラウド事業での競争。

戦略は、Geminiを中心としたAI実装拡大、Google Cloud強化、広告モデルとAI回答の共存模索。AI時代の中核プレーヤーとして研究と商用展開の両立を図っています。

ファイナンスデータ(業績)

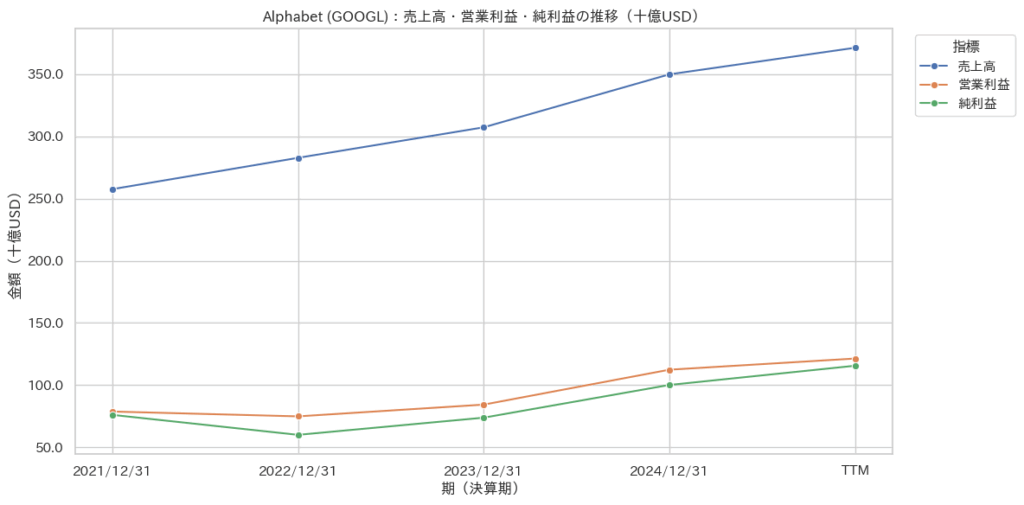

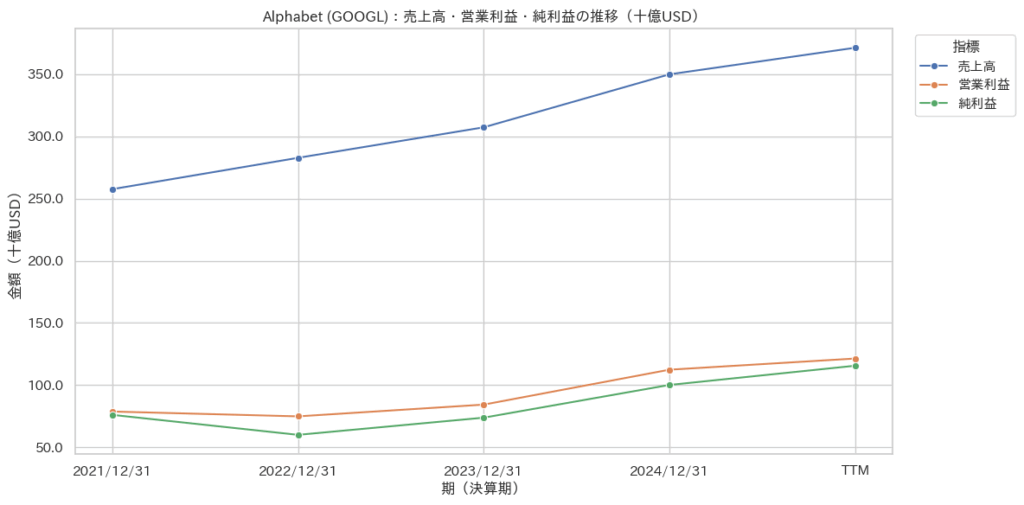

業績を見ていきましょう。

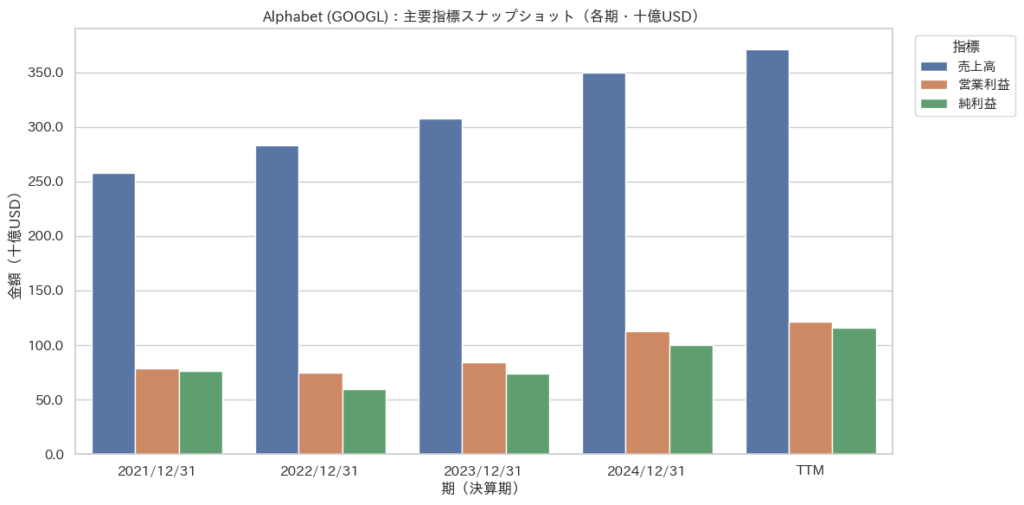

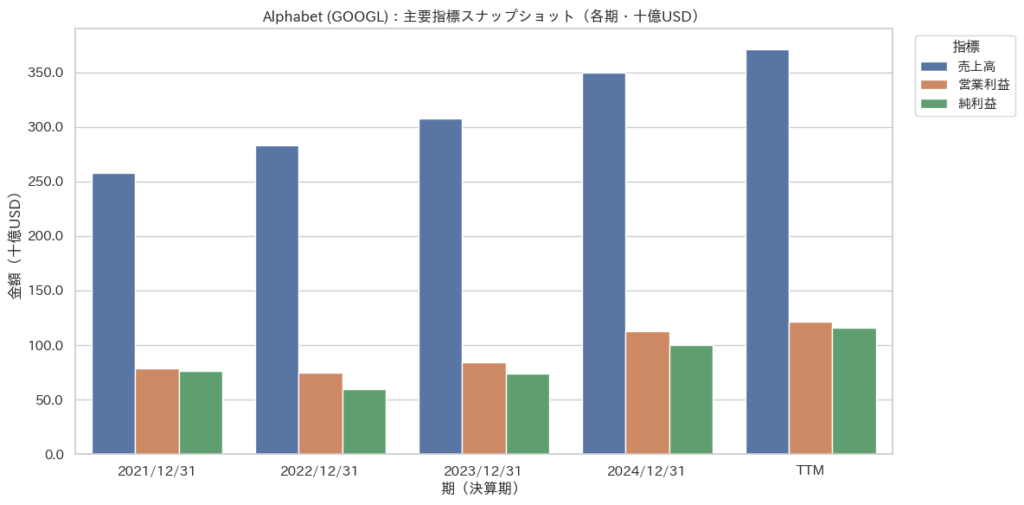

Alphabetの売上高は、2021年の2,576億ドルから2024年には3,500億ドル、そして直近TTMでは3,714億ドルに到達しました。

年平均成長率は約12%と堅調であり、検索広告・YouTube広告という従来事業が安定的に収益を確保しつつ、クラウドとAI関連の伸びが新たな成長ドライバーとなっていることを示しています。特に生成AI「Gemini」やGoogle CloudのAIサービス強化が、売上の成長を下支えしている点は見逃せません。

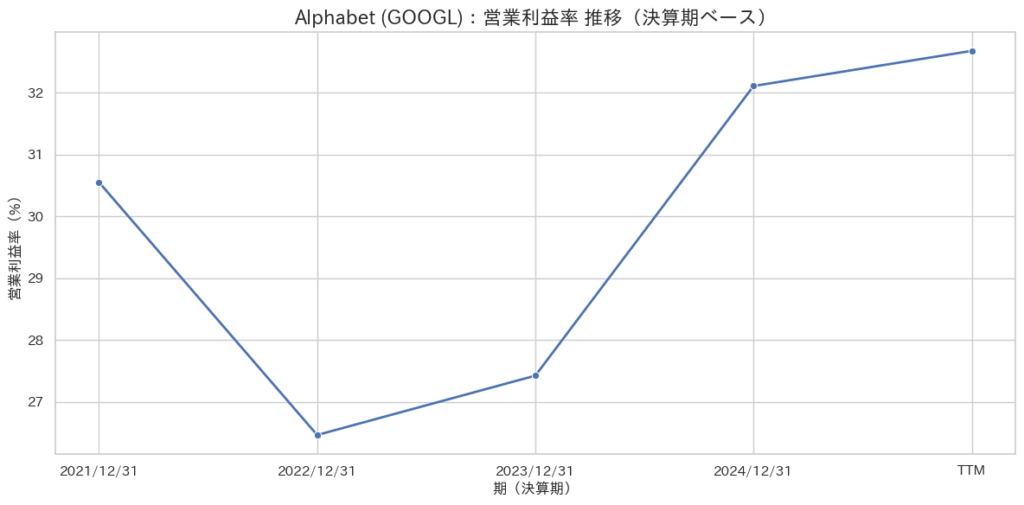

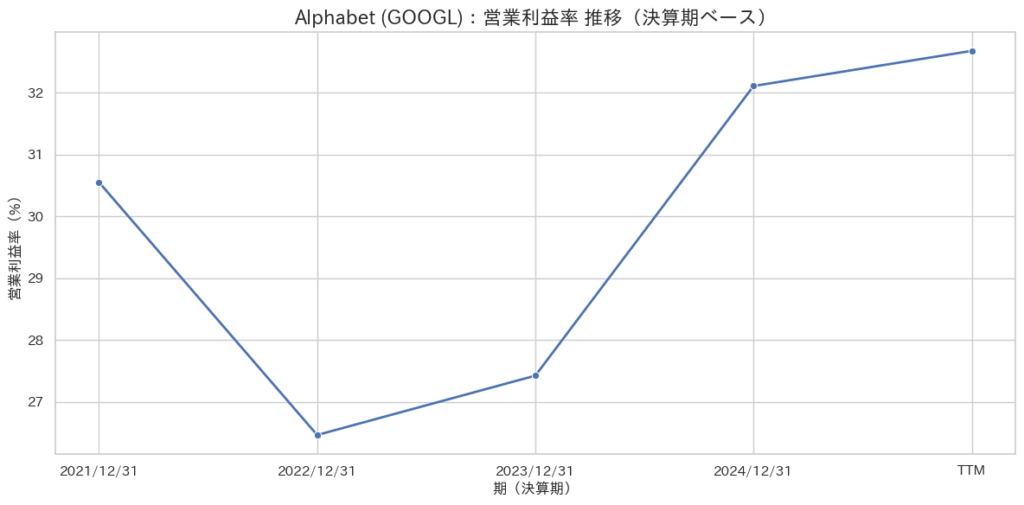

営業利益は2022年に一時的に落ち込み(約748億ドル)ましたが、その後は2023年に842億ドル、2024年に1,123億ドル、TTMで1,214億ドルとV字回復を遂げました。これは人員削減やコスト効率化に加え、広告市場の回復とクラウド収益の改善が寄与しています。純利益も同様に堅調で、直近TTMでは1,156億ドルと過去最高を更新しました。

投資家にとって重要なのは、AIへの積極投資を行いながらも利益率が上昇している点です。これは、短期的な投資負担が利益を圧迫していないことを意味し、持続的な成長シナリオの信頼性を高めています。

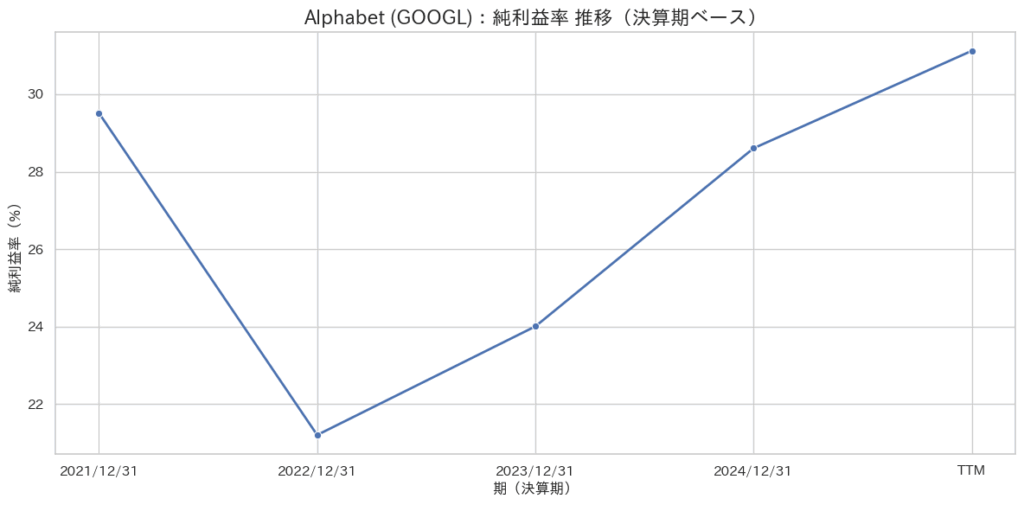

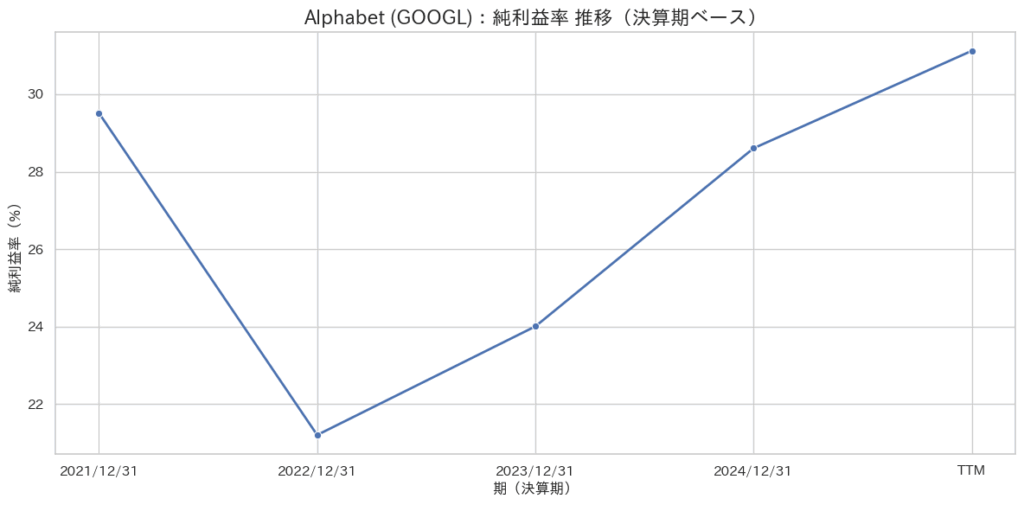

営業利益率は2022年に26.5%まで低下したものの、その後は改善し、直近TTMでは32.7%に達しました。純利益率も2022年の21.2%から回復し、現在は31.1%と極めて高い水準にあります。

これは、広告ビジネスのスケールメリットに加え、クラウド事業が黒字化しつつあること、さらにAI関連サービスの高い収益性が反映されている結果です。

Alphabet(Google)の資本効率性

Alphabet (GOOGL) の財務効率性は、グローバル・テック企業の中でも際立っています。

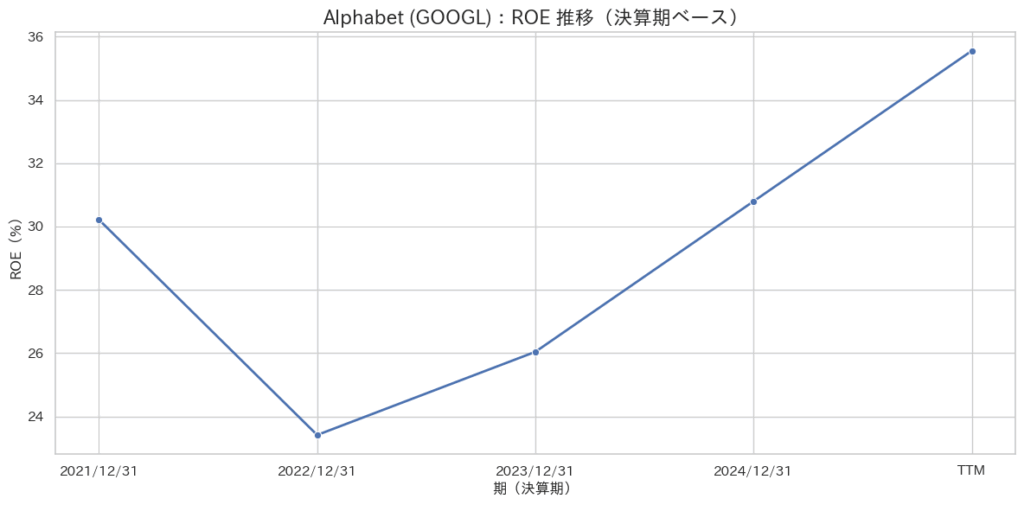

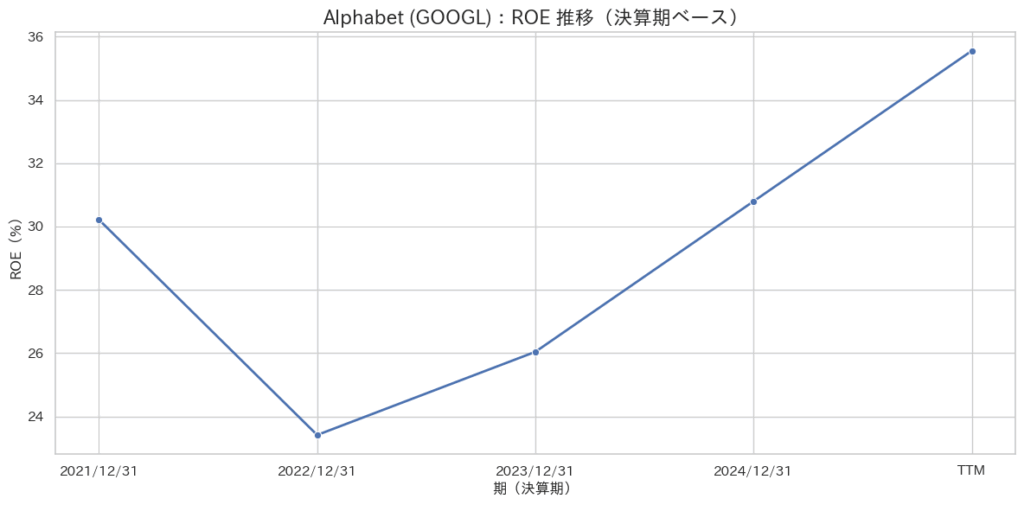

まずROE(自己資本利益率)は、2021年に約30%と高水準を記録した後、2022年には一時的に23%台まで低下しました。しかしその後は急速に回復し、2023年には26%、2024年には31%と着実に改善。直近のTTMでは35%を超える水準に到達しています。これは単に利益が拡大しただけでなく、自社株買いなどを通じて資本効率を意識的に高めてきた結果であり、投資家にとっては「効率的に利益を生み出す企業」として強く評価できる要素です。

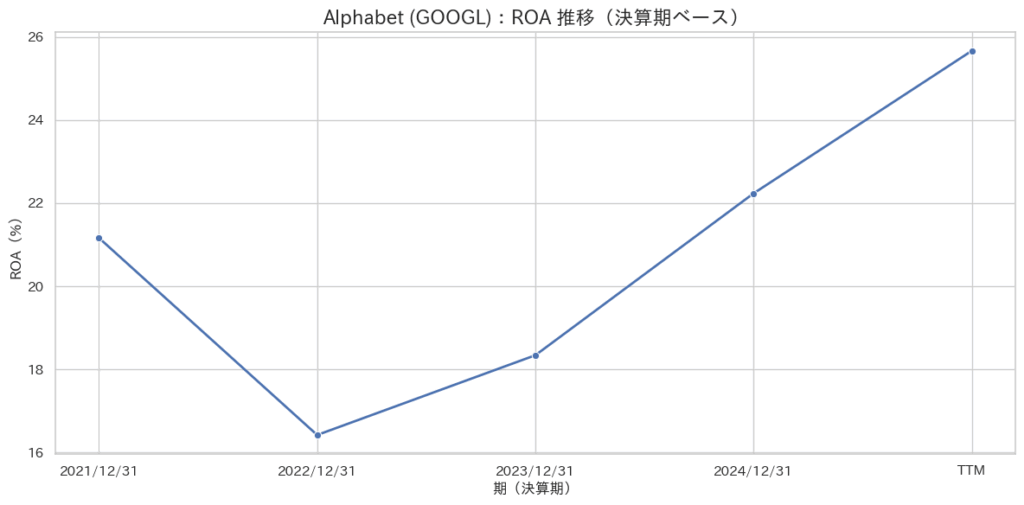

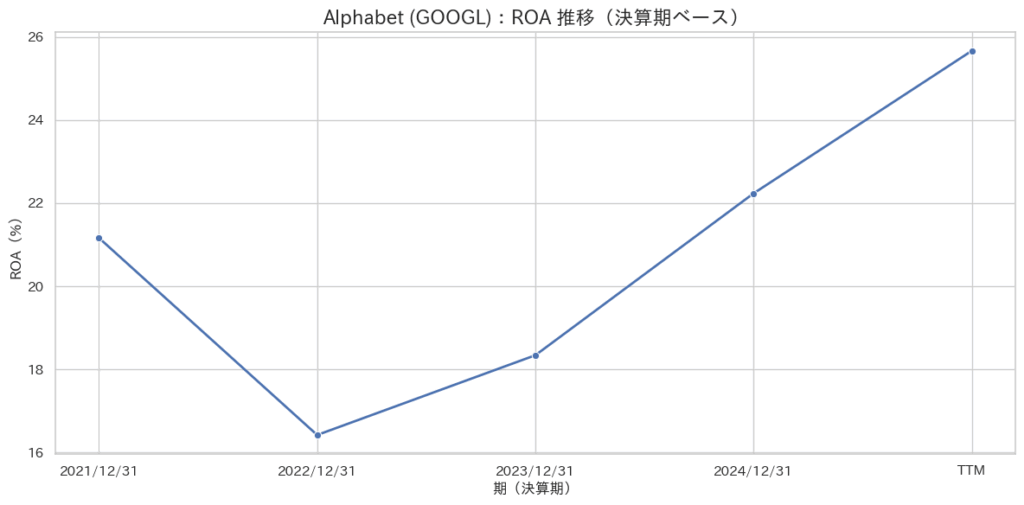

一方、ROA(総資産利益率)も安定した成長を示しています。

2021年の21%から2022年には16%まで低下したものの、その後は反転し、2024年には22%、直近TTMでは25%超と大幅に改善。AIやクラウド領域への巨額投資で資産規模が拡大している局面でも効率性を維持できていることは、投資リターンの早期実現を裏付けるものです。特にクラウド事業やAIモデル「Gemini」を中心とした投資は、単なる支出ではなく、着実に収益へと転換されつつある点が確認できます。

総じて、Alphabetは「高い収益性」「効率的な資本活用」「成長投資の成果」が揃った稀有な企業です。

ROE・ROAの改善は、単なる一時的な業績拡大ではなく、長期的な株主価値向上のポテンシャルを示す重要なシグナルと言えるでしょう。投資家にとって、Alphabetは引き続きポートフォリオに組み込む意義の高い銘柄と位置付けられます。

Alphabetのバリュエーション評価

Alphabet (GOOGL) の現在(2025年9月5日)株価 $232.30 を前提にすると、直近TTMベースのEPS $9.38 に対してPERは 約24.8倍。S&P500平均の水準を上回るものの、世界的メガテック企業としての成長力を考えれば依然として妥当な評価といえます。

一方で注目すべきは、EPSの成長率です。

2021年の$5.80から2024年の$9.38まで、わずか2年間で年率換算 約28%のCAGR を実現。検索広告の安定収益に加え、Google Cloudの黒字化やAI事業への投資成果が収益に反映され始めたことが背景にあるのでしょう。

さらにPERと成長率を組み合わせたPEGレシオは 0.9倍。PEGが1.0を下回る銘柄は「成長率に比して株価が割安」と判断されるケースが多く、Alphabetはまさにその典型といえます。

AlphabetはAIシフトを背景に利益成長を加速させながら、株価評価はむしろ割安圏に位置しています。

短期的な調整局面があったとしても、長期的には「成長×効率×割安性」が揃った強力な投資テーマとして、ポートフォリオに組み込む妙味は依然として高いです。

※ そして最後の銘柄についての分析解説は有料パートとなります(ここからは、有料メンバー or 有料noteで閲覧できます)。

📬 この記事が役立ったら、ぜひブックマークやシェアを!

次の成長株を見つけるヒントに、また戻ってきてください。

質問や意見がある方は、ぜひ投資家コミュニティで情報交換しましょう!

より詳しくお話をしたい人は、我々の初心者向け投資家コミュニティでお待ちしております。

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu