資生堂——言わずと知れた日本を代表する化粧品メーカー。

明治時代に創業し、国内外で確固たるブランドを築いてきた老舗企業が、2024年に約100億円の最終赤字を計上しました。これは2020年のコロナショック以来、実に4年ぶりの赤字です。

しかもこの赤字、当初は黒字を予想していたにもかかわらず、決算のタイミングで一転して「大赤字」へと転落したという点で、多くの投資家を驚かせました。配当も年60円から40円へ減配され、株主還元の姿勢にも大きな変化が現れています。

実は2024年11月時点では、資生堂は「当期純利益60億円の黒字予想」を公表していました。

にもかかわらず、1か月後の決算発表では一転して▲108億円の赤字。

この急転は、①中国および旅行者向け販売(トラベルリテール)事業の不振、②2021年に売却したブランドの売上条件未達による回収不能リスクの引当金(128億円)という“想定外”の要因が重なったためです。

「資生堂がどうしてこんなことに?」と感じる人も多いでしょう。

本校では、投資初心者の方にも分かりやすく、最新の数字を交えながら、資生堂の赤字転落の真相と背景を解説していきます。

化粧品業界の構造や、世界経済の動きとのつながりにも触れつつ、企業の戦略がどのように業績へ跳ね返ってくるのか、じっくり見ていきましょう。

まずは数字の確認:業績の変化|資生堂

| 年度 | 売上高(億円) | 営業利益(億円) | 当期純利益(億円) |

|---|---|---|---|

| 2021 | 10,100 | 426 | 469 |

| 2022 | 10,674 | 513 | 342 |

| 2023 | 9,730 | 398 | 217 |

| 2024 | 9,905 | 364 | ▲108 |

2021年はコロナ禍からの回復が進み、売上・利益ともに好調でした。

しかし2022年以降、じわじわと陰りが見えはじめ、2024年にはついに赤字へ転落。注目すべきは、売上自体は微増(前年比+1.8%)しているにもかかわらず、最終的な利益がマイナスに転じたことです。

つまり、「売上が伸びている=儲かっている」とは限らないということ。

これは投資判断において非常に重要なポイントです。実際には、2024年に一時費用が膨らみ、本業で稼いだ利益が帳消しになってしまいました。

また、この赤字を受けて配当も減額されました。2023年に年60円だった配当は、2024年には40円に。株主にとっても大きなインパクトです。

この数字の流れから見えてくるのは、「売上はあるけど利益が残らない構造」、そして「利益を押し下げた何か大きな要因」があったということ。次のセクションでは、その原因を掘り下げていきます。

資生堂 赤字の「直接的」な原因

2024年、資生堂が大赤字に転落した背景には、いくつかの明確な“直接要因”があります。数字の上で最も大きなインパクトを与えたのは、特別損失(=一時的に発生した大きなコスト)の計上でした。

① 特別損失:構造改革とブランド売却のつけ

まず大きかったのが、構造改革に伴う費用(約288億円)。人員整理(早期退職)や海外拠点の再編にかかるコストです。これに加え、2021年に米ファンドに売却したベアミネラル等のブランド代金の一部(約128億円)について、回収不能の可能性が高まったことによる損失引当金も発生しました。ベアミネラルの売却代金の半額は“2025年までに業績が一定水準に達すれば支払う”という条件付きで、結果、当該ブランドが思うように売れず、未回収リスクが高まったことで128億円の引当金を計上する事態となりました。これは、当時の売却条件の設計ミスと見る声もあります。

合計で400億円を超える一時費用が発生したことで、黒字予想から一転して最終赤字に転落したのです。

② 中国市場での急ブレーキ

もう一つの大きな要因は、資生堂が成長エンジンとしてきた中国市場の失速です。

- 中国経済の減速

- ゼロコロナ政策の余波

- 現地ブランドとの競争激化

- 「高級ブランド離れ」のトレンド

特に痛手だったのは、資生堂が力を入れていた高価格帯スキンケア商品が伸び悩んだこと。消費者の節約志向が高まる中、より安価な現地ブランドに市場シェアを奪われました。

③ 免税・インバウンド需要の不発

さらに、日本国内で期待されていた訪日観光客(インバウンド)需要の回復が限定的だったことも響きました。

特に中国人観光客の動きが鈍く、免税店や空港での「爆買い」には程遠い状況。トラベルリテール(旅行者向け販売)は前年よりも15%前後落ち込み、日本事業の回復を押し下げました。

ナスダックくん

ナスダックくん売上は伸びても利益が減る“理由”

見た目の売上は回復基調だったけど、それに対して原材料費・人件費・物流費の増加など、コスト負担が重くのしかかったのだ。売上が増えても、利益がそれに追いつかない構造となっていたのだよ。

このように、外部環境の悪化と、過去の戦略の「つけ」が一気に表面化したのが2024年。

ここまでは「目に見える原因」だけど、次章ではより深い、構造的な問題=なぜ資生堂はこうなりやすい体質だったのかに踏み込むのだ。

実は根が深い「構造的な問題」

資生堂の赤字転落は一時的なトラブルというより、長年にわたって積み上がってきた構造的な問題が一気に表面化した結果とも言えます。ここでは、財務指標の裏にある「企業体質」について、少し掘り下げてみましょう。

① 高価格帯&中国偏重の戦略リスク

資生堂はこの10年ほど、中国市場と高級スキンケアブランドに経営資源を集中してきました。

これは、成長市場と利益率の高いカテゴリーに絞った「選択と集中」の王道ですが、裏を返せば一極集中型のリスク構造でもあります。

結果として、以下のような弱点が浮き彫りになりました。

- 中国経済が減速すると、業績全体が直撃される

- 消費者の節約志向が強まると、高価格帯商品が売れにくくなる

- ミドル~ロー価格帯の市場では競合に後れを取り、市場の裾野を逃している

特に、中国向け売上がグループ全体の約45%(トラベルリテール含む)を占めていたことが、今回の「一撃」を大きくした要因です。

また、アメリカ市場でも、ロレアルやエスティーローダーといった世界的競合との競争が激化。資生堂は高価格路線に舵を切ったものの、ラグジュアリー市場での認知・存在感で劣勢となり、シェア拡大に苦戦しました。

② デジタル・マーケティングへの対応遅れ

ここ数年、化粧品業界はSNSやライブコマースを中心としたデジタルシフトが進んでいます。

しかし資生堂はこの流れに乗り遅れ、特に中国ではローカルブランドに圧倒されました。

- ライブ配信やKOL(インフルエンサー)との連携が弱い

- 若年層向けブランドが少なく「敷居が高い」印象

- オフライン重視の販売体制がコロナ禍以降に逆風となった

つまり、マーケティングの中心が「百貨店カウンター」から「スマホ画面」へ移った今、資生堂はその環境変化に素早く対応できていなかったのです。

また、広告戦略面では、若年層向けブランド(インテグレート等)を持ちながらも、高級イメージばかりを押し出していたことで「敷居の高いブランド」という印象が先行し、ターゲットがぼやけてしまいました。

一方、高級志向層にはラグジュアリーブランドとしての圧倒的な存在感に欠けるという評価もあり、ブランディングの二重失敗という構造になっていました。

③ 高コスト体質と利益率の伸び悩み

高級ブランド路線のもう一つの代償は、固定費の増加です。

資生堂は、カウンターでのカウンセリング販売に強みを持ちますが、これは「対面」「接触」「時間をかけた応対」を前提とするため、コロナ禍のような接触回避時代には裏目に出やすい構造でもあります。特に百貨店閉鎖により主要販路そのものが機能不全に陥ったことは、収益への打撃として極めて大きかったといえます。

- カウンセリング重視の販売体制は人件費が高い

- 高級ラインの開発には時間もコストもかかる

- 百貨店チャネル中心の流通は、売上変動に対してコストが硬直的

特に資生堂は、店頭で美容部員が直接お客様と対話し、肌の状態やニーズに応じて商品を提案する「カウンセリング販売」を重視してきた企業です。これはブランド価値を高め、顧客満足度を上げる上では有効な手法ですが、その分人件費や教育コストが膨らみやすく、利益構造が重たくなりやすいという弱点もあります。

売上が伸びている時は良いのですが、外部環境が悪化したときに利益が一気に削られやすい構造になっていました。

資生堂の店頭でカウンセリングを受けたことがある人も多いと思うのだ

④ ブランド売却による“守り”の喪失

2021年以降、資生堂は利益率の低い大衆向け(日用品)ブランドを売却し、利益重視の経営へシフトしました。戦略としては理にかなっていますが、その結果…

- 中価格帯以下の市場での存在感が低下

- 不況期の“守りのブランド”が減少

- 売却益の一部が未回収となり、財務面でもダメージ

つまり、短期的な収益性を取る代わりに、「安定性」と「分散性」を失ったわけです。

これらの構造問題が、中国減速 × コスト増 × ブランド売却のダメージというトリプルパンチによって、2024年の赤字を引き起こしたと言っても過言ではありません。

では、そもそも資生堂はなぜこのような構造に至ったのでしょうか?

次のセクションでは、過去10〜15年の戦略の流れを振り返ります。

資生堂はなぜこうなった?過去10〜15年の流れ

資生堂が2024年に赤字へ転落した背景には、一朝一夕ではない“戦略の積み重ね”があります。ここでは、過去10〜15年の流れを振り返り、「なぜ今の体質に至ったのか」を紐解いていきましょう。

① 国内市場の停滞と、海外依存の加速(2000年代後半〜2010年代)

日本国内では、少子高齢化と生活必需品の成熟化によって、化粧品市場全体が頭打ち状態に。資生堂も例外ではなく、国内市場での成長余地が限られてきました。そこで目を向けたのが海外市場、とりわけ中国です。

2010年には米国化粧品企業ベアエッセンシャル(ベアミネラル)を約1,800億円で買収するなど、積極的な海外M&Aを展開。しかし当時は、海外子会社の経営がうまくいかず、「売上は増えても収益がついてこない」構造に悩まされていました。

② 経営トップの刷新と「VISION 2020」(2014年〜)

2014年、資生堂は大きな転換点を迎えます。P&G出身の魚谷雅彦氏を社長に迎え、外部視点による改革が始まりました。策定されたのが中期戦略「VISION 2020」。

掲げられた2つの柱は:

- 長年低迷していた日本市場の再建

- 低収益体質だった海外事業の強化

ここで資生堂は、「グローバルで通用する高価格帯ブランドの育成」に明確に舵を切ります。以降の戦略は、選択と集中へと加速していきました。

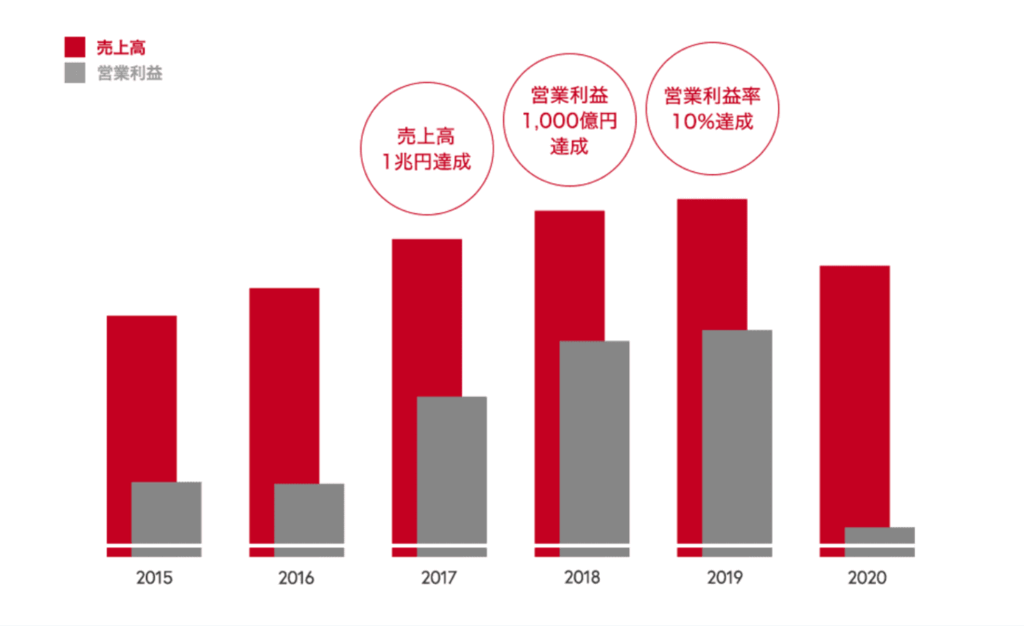

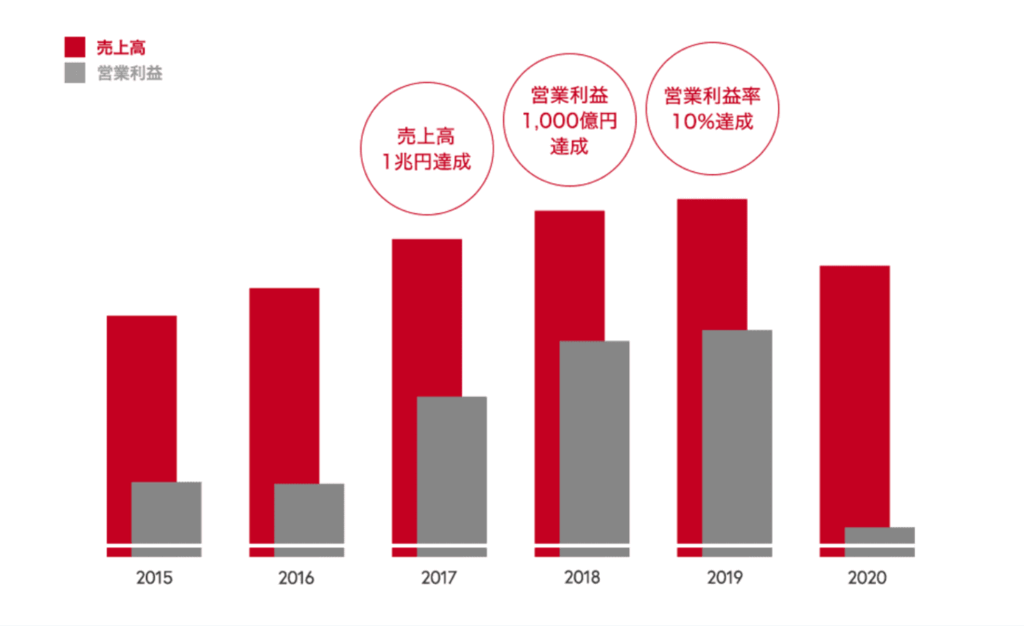

③ 中国シフトの加速と絶頂期(2017〜2019年)

戦略は功を奏し、2017年には売上高が再び1兆円を突破。2019年には営業利益1,138億円を記録し、過去最高業績を更新しました。

この成功を支えたのが:

- 急成長する中国市場(現地売上が2,500億円規模に)

- インバウンド特需(特に中国人観光客の“爆買い”)

- 高価格帯スキンケアブランドの世界的評価の向上

この頃の資生堂は、まさに「中国に強い、世界で戦える日本企業」の象徴とも言える存在でした。しかし、あまりに好調すぎたこの時期こそ、のちの赤字転落の「予兆」でもありました。

④ コロナ禍でブレーキがかかる(2020年)

2020年、パンデミックによって訪日観光客が激減。国内の百貨店も休業が相次ぎ、インバウンドと対面販売に依存していた資生堂は、一気に業績が悪化します。

同年は売上が前年比▲18.6%、最終利益は116億円の赤字。これは2024年以前の最後の赤字でした。

⑤ 再編と集中:大胆な構造改革(2021年〜)

2021年以降、資生堂は不採算部門の切り離しと利益体質への転換を加速。

- 「TSUBAKI」「UNO」「専科」など日用品ブランドを売却(約1,600億円)

- 米国ブランド(ベアミネラル、ローラメルシエ)をファンドへ譲渡

- ドルチェ&ガッバーナなど香水系ライセンス事業の終了

こうした再編により、財務面では改善が見られた一方で、「中価格帯ブランドを切り捨てたこと」がのちの不況時の“防御力不足”へとつながります。

⑥ 成長の偏りがリスクに変わった現在

2022年以降は、以下の構造が一気に弱点へと変わっていきます:

- 中国への依存 → 現地競合の台頭と景気減速により苦戦

- 高価格帯偏重 → 消費者の節約志向とミスマッチ

- 対面重視の販売モデル → デジタル化の波に乗り遅れる

つまり、かつての「選択と集中」は、環境変化に弱い一本足打法になっていたのです。

このように、資生堂は「成長を追い求めた結果、リスクの集中と構造的な脆さを抱え込んだ」とも言える状況にあります。

では、この難局を乗り越えるために、資生堂はどのような再建策を講じようとしているのでしょうか?

次のセクションでは、現在進行中の立て直し戦略を見ていきます。

今後の立て直しは?資生堂の再生戦略

赤字転落という苦い結果を受けて、資生堂は今まさに再構築のフェーズにあります。ここでは、2025年以降を見据えた同社の立て直し戦略について、主要な柱を4つに分けて紹介します。

① 高級ブランド戦略の「深化」

資生堂は高価格帯ブランドを諦めたわけではありません。むしろ今後は、ブランドの「体験価値」を高める方向で差別化を図ろうとしています。

- カウンセリング強化型の旗艦店(例:資生堂ビューティー・スクエア)で、肌診断やパーソナライズサービスを拡充

- 「SHISEIDO」「クレ・ド・ポー ボーテ」などグローバル8ブランドに経営資源を集中

- 2025年までに300億円規模のマーケティング投資を追加予定

高級スキンケアは利益率が高く、ブランドの世界的価値を維持できれば、中長期的な収益源として期待できます。

ただし、その前提として「共感されるブランド体験」の提供が欠かせません。

また、再建戦略の中で重要なのは、「開発スピード」と「市場トレンドへの感度」です。資生堂は品質に定評がありますが、その分開発に時間がかかり、クリーンビューティやヴィーガンコスメなど新たな潮流への対応で競合に先を越された場面も少なくありません。今後はR&D部門の体制強化も再建の鍵となります。

② デジタル・チャネルへの本格対応

これまで課題とされてきたデジタル戦略の遅れについても、資生堂は巻き返しを図っています。

- SNSを活用したブランドコミュニケーションの強化

- 特に中国では、KOL(Key Opinion Leader)やライブコマースとの連携を増やし、若年層へのリーチを拡大

- 自社ECサイトやパーソナライズ提案型のアプリ開発も進行中

デジタル販売の強化は、百貨店チャネルのリスク分散としても重要であり、購買データの蓄積による精緻なマーケティングも可能にします。

③ 地域ポートフォリオの再編:「脱・中国依存」へ

資生堂は2024年の中期戦略で、地域別の売上構成を再設計する方針を打ち出しました。

- 中国・免税店への依存度を相対的に下げる

- 日本・欧米・アジアパシフィックでのシェア拡大を目指す

- アメリカ市場では、サステナブルコスメやドクターズコスメ領域に新規参入し、差別化を図る動きも

資生堂は、成長の柱を「一国依存」から「多拠点戦略」へと転換することで、業績の安定性を高めようとしています。

また、コスト効率を重視していた資生堂は、特定地域(例:中国・東南アジア)への生産集中を進めていました。

しかし、コロナ禍でその地域がロックダウンされた際、代替手段がなく一気に供給がストップする結果となりました。今後は生産拠点に関しての地理的分散も再発防止の要となります。

④ コスト・人材・サプライチェーンの見直し

赤字の一因となったコスト構造への対応も進行中です。

- 2023年末に実施された早期退職優遇制度(約1,500人規模)により、2025年から人件費の圧縮が見込まれる

- 生産拠点の分散化と見直しによって、サプライチェーンリスクの軽減へ

- デジタル・マーケティング分野の専門人材を外部から積極採用中

- 働き方改革(リモート対応や職種別評価制度)による人材流出の抑止にも注力

資生堂は、組織再編やブランド売却に伴い、関係社員がごそっと退職・移籍し、ノウハウの流出や職場不安が拡大しました。さらに、ロレアルやエスティローダーなど外資による引き抜きも進み、特にマーケティング・デジタル部門の弱体化につながったと見られています。

これは単なる人員減ではなく、戦略実行力の損失として見逃せません。

コストを下げつつも、将来に向けて必要な投資は手を抜かない。この「選択的最適化」が成否のカギとなります。

構造改革の実行には資金余力が不可欠です。

資生堂は、1500人規模の早期退職や不採算店舗の閉鎖を進めることができましたが、これはキャッシュリッチな財務体質が背景にあったからです。この点は、赤字に転落しながらも“倒れずに立て直せる企業”としての底力を感じさせます。

資生堂はこれらの施策を中期戦略「Action Plan 2025–2026」として打ち出し、2026年には再び安定成長軌道に戻ることを目指すとしています。

もちろん道のりは平坦ではありませんが、資金力とブランド資産を活かし、構造改革に本気で取り組んでいる点は投資家として注目すべきポイントです。

投資初心者はここから何を学ぶべきか?

今回の資生堂の赤字転落からは、企業を見る目を養う上で多くの学びがあります。特に投資を始めたばかりの方にとっては、「売上や知名度がある企業=安心」という先入観を見直す機会になるはずです。

ここでは、データ視点も交えながら投資初心者が知っておくべきポイントを整理します。

① 売上=利益ではない

資生堂は2024年、売上高こそ前年比+1.8%の増収でしたが、最終利益は100億円を超える赤字。ここで注目すべきは、売上が増えても「儲かっている」とは限らないという事実です。

- 営業利益を見る:本業がどれだけ利益を出しているか

- 特別損失の影響を見逃さない:一時費用が業績を大きく揺らす

- 利益率(営業利益率・純利益率)にも着目する

数字は嘘をつきませんが、どの数字を見るかが大切です。

② 依存構造はリスクになる

資生堂は、中国市場と高価格帯ブランドに依存していたため、外部環境の変化が直撃しました。

- ひとつの国、ひとつの製品カテゴリに頼りすぎていないか?

- 市場の多様性や構造の柔軟さがあるか?

これは企業だけでなく、投資家自身のポートフォリオにも言えることです。一つの銘柄に過剰に投資していないか、他の業種・地域でバランスが取れているか、振り返ってみましょう。

③ 配当にも「波」がある

資生堂は業績悪化に伴い、2024年の配当を60円→40円に減配しました。企業の業績が悪化すれば、株主還元も抑えられます。

- 「配当利回り」だけを見て買うのは危険

- 業績が伴っているか、安定しているかをチェック

- 無理な配当を続けている企業は、逆に要注意

④ 「人気株=安心株」ではない

資生堂は知名度が高く、ブランドイメージも良好な企業です。

ですが、今回のように内部構造や戦略が噛み合わなくなると、あっさり業績が傾きます。

企業分析では、見た目だけでなく中身(数字・戦略・市場環境)を見ることが大切です。

⑤ 長期投資には「再建力」も見極めが必要

短期的に赤字になっても、その企業が構造改革や成長投資に本気で取り組んでいるかによって、将来の反転力は大きく変わります。

- 経営陣の発信に一貫性があるか?

- 戦略に現実性があるか?

- 将来への投資とコスト削減のバランスが取れているか?

資生堂は今、「再建できるブランド力と資金力」を持ちながら、それをどう活かせるかが問われている段階です。

資生堂の事例は、企業分析・業績の読み方・リスク管理など、投資の基本に立ち返る教材として非常に価値があります。失敗事例にこそ、学べるヒントが詰まっているのです。

まとめ 資生堂

資生堂の赤字転落は、多くの投資家にとって予想外で、かつ示唆に富んだ出来事でした。

一見すると、売上もあり、ブランド力もあり、経営資源もある企業が、なぜ最終赤字に陥ったのか? その背景には、戦略上の偏りや環境変化への対応力の差が大きく影響していました。

今回の赤字の直接的な原因は、一時的な特別損失や中国市場の不振、免税事業の落ち込みなどです。しかしその根底には、「中国依存」「高価格帯集中」「対面販売偏重」「デジタル化の遅れ」といった構造的な課題が積み重なっていたことが分かります。

ただし、資生堂は資金力もブランド資産もまだ健在です。大胆な構造改革に着手し、地域・チャネル・人材の見直しを進めており、2025年以降には黒字回復を目指す計画を打ち出しています。

投資初心者にとって重要なのは、この事例から学ぶことです。

たとえ有名企業でも、戦略の選択を誤ればリスクは避けられません。一方で、逆境からどう立ち直るかを見極めることで、長期的なリターンを狙う投資判断も可能になります。

企業の数字の裏側にある「構造」や「戦略の論理」を読み取る力——それこそが、これから投資を続けていく上での最大の武器になるはずです。