株式会社スタメン(証券コード:4019)は、2016年に設立されたITベンチャー企業で、東京と名古屋に拠点を構えています。

主力事業として、エンゲージメントプラットフォーム「TUNAG(ツナグ)」を開発・提供しています。

2020年12月に東証グロース市場に上場し、2025年1月には一般社団法人 日本経済団体連合会(経団連)に入会するなど、順調な事業拡大を続けています。

株式会社スタメンを投資家向けに一言で表すと、

今回は、株式会社スタメンについて、徹底的に企業分析および株・決算分析をし、初心者にもわかりやすいく解説いたします。

マネーチャットでは、投資の超初心者から中級者の方が一緒に意見や情報交換したり、研究するグループを運営しています!

仲良く推し株についても話し合いましょう!!

一緒に株や資産運用、経済について語ろう!

https://line.me/ti/g2/3-2hZJtrzPp5Lidg7F_Qgr2aS4lCj9hZcBelEg?utm_source=invitation&utm_medium=link_copy&utm_campaign=default

⚠️ グループ内で、マウントの取り合いとか、他人のお金の使い方に無駄に口を出したり、投資商材を売りつけたり、お金の貸し借りなどは絶対にやめてください。

初心者にはぜひ優しく教えてあげてください。

株式会社スタメン(4019)とは?

株式会社スタメンは、従業員の定着率向上や情報共有の促進、業務DX化を実現するサービスを筆頭に、4つ主要事業を展開している企業です。

従業員数は約105名(2024年9月末時点)で、指針として「STAR WAY」を掲げ、成果へのこだわりや大胆な挑戦、細部へのこだわり、率直なコミュニケーション、オーナーシップの発揮、一体感の重視といった価値観を共有しています。

同社は「一人でも多くの人に、感動を届け、幸せを広める。」を経営理念とし、人と組織の力とテクノロジーの可能性を最大限に発揮することを目指しています。

さらに、クラウドセキュリティサービス「Watchy(旧:漏洩チェッカー)」の企画・開発・運営も行っており、事業領域を拡大しています。

事業内容

株式会社スタメンは、ITテクノロジーを活用した多彩なサービスを展開し、組織やコミュニティの課題解決を支援しています。主なサービスは以下のとおりです。

- TUNAG(ツナグ)

- エンゲージメントプラットフォーム「TUNAG」は、従業員の定着率向上や情報共有の促進、業務のデジタルトランスフォーメーション(DX)を実現するサービスです。各企業の組織課題に応じて、最適な施策の設計・運用・改善を行う高いカスタマイズ性を備えており、専任スタッフによる導入・活用支援を通じて、強固な組織づくりをサポートします。

- FANTS(ファンツ)

- オンラインコミュニティサービス「FANTS」は、コミュニティ運営に特化したアプリケーションです。オンラインサロンやスクール、ファンクラブなど、多様なスタイルや規模に対応可能で、必要な機能を網羅しています。アプリの提供だけでなく、開設から運営までを支援する充実したサポート体制により、コミュニティの成功を導きます。

- STAGE(ステージ)

- カルチャー重視の転職エージェント「STAGE」は、求職者の価値観やキャリアイメージ、志向性に合った企業を紹介します。国家資格認定キャリアアドバイザーが、長期的な視点で求職者の市場価値向上をサポートし、キャリアカウンセラーが入社後の定着を目指したフォローアップも行います。転職が一般的となった現代において、心から満足できる会社探しを支援します。

- Watchy(ウォッチー)

- クラウドセキュリティサービス「Watchy」は、社内PCの管理・監視を行い、人的ミスなどによる内部からの情報漏洩を防止します。これにより、管理工数の効率化と情報漏洩対策を支援します。「簡単」「シンプル」「リーズナブル」を特徴とし、情報システム担当者が不在の企業でも安心して利用できるサービスを提供しています。

これらのサービスを通じて、株式会社スタメンは組織やコミュニティの課題解決を支援し、社会に貢献しています。

最新の業績 2024年12月期 スタメン

では、最新の決算資料等から、スタメンの最新の業績を見ていきましょう。

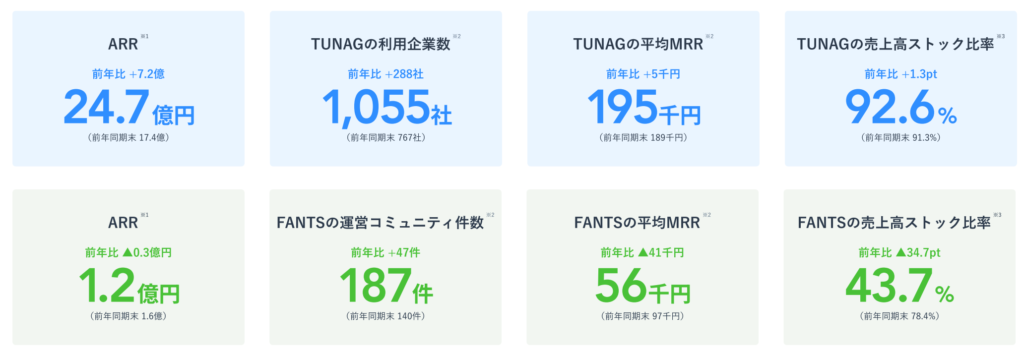

株式会社スタメンは、主要サービスである 「TUNAG(ツナグ)」 と 「FANTS(ファンツ)」 を中心に事業を拡大し、安定した成長を続けています。

特に 「TUNAG」 は、企業のエンゲージメント向上に貢献し、利用企業数・収益ともに増加傾向にあります。一方で、「FANTS」 は市場の再評価を行い、ターゲット層の見直しを進めたことで成長が回復基調に入っています。

また、2022年に本格稼働を開始した人材紹介事業 「STAGE」 は、競争環境の厳しさや市場変化により、現在は収益性の改善に向けた取り組みを実施中です。広告費の見直しやターゲットの再選定により、持続可能な成長戦略の構築を目指しています。

今後は、「TUNAG」の販売パートナー開拓やエンタープライズ企業への営業強化、広告プロモーションの投資を拡大することで市場シェアの拡大を狙います。さらに、「FANTS」は人材採用の強化とプロダクトの機能拡張を進め、オンラインコミュニティ市場でのプレゼンスを向上させる方針です。

| 事業 | 最新の成長状況 |

|---|---|

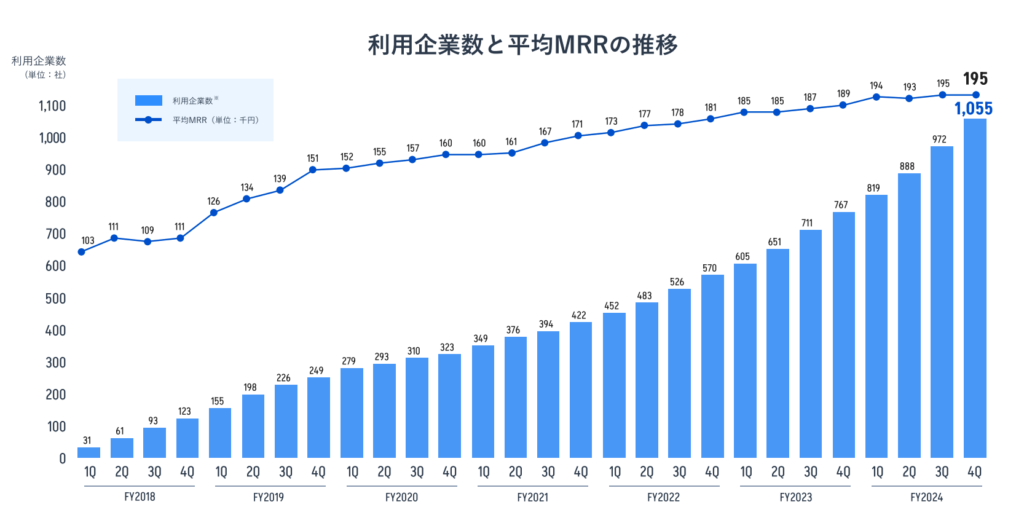

| TUNAG(ツナグ) | 利用企業数 1,055社(+288社)、平均MRR 195千円(+5千円) |

| FANTS(ファンツ) | 運営コミュニティ数 187件(+47件)、平均MRR 56千円(▲41千円) |

| STAGE(ステージ) | 競争環境の厳しさにより、収益性が低迷。収益改善に向けた戦略を実施中 |

最新の決算では、以下のように、それぞれの利益が前年比を超える結果となっています。

| 指標 | 数値 | 前年比 |

|---|---|---|

| 売上高 | 26.92億円 | +43.3% |

| 営業利益 | 2.25億円 | +36.4% |

| 経常利益 | 2.25億円 | +38.3% |

| 純利益 | 1.37億円 | +9.6% |

TUNAGの成長を中心に売上・利益ともに順調な拡大を継続していることが伺えます。

一方で、2025年12月期(見通し)については、売上は引き続き高成長を見込むようですが、広告・開発投資の影響で利益は一時的に減少予定です。

| 指標 | 数値(予想) | 前年比 |

|---|---|---|

| 売上高 | 35.15億円 | +30.5% |

| 営業利益 | 1.00億円 | ▲55.5% |

| 経常利益 | 1.00億円 | ▲55.5% |

| 純利益 | 5,868万円 | ▲57.3% |

最新の財務成績|スタメン

2024年12月期における株式会社スタメンの財政状況は、総資産・負債・純資産ともに増加 し、安定した財務基盤を維持しています。

主なポイントとして、役員向けの長期貸付金の増加、未払法人税の増加、営業キャッシュフローの大幅な改善 などが挙げられます。

| 財務指標 | 数値 | 前年比 |

|---|---|---|

| 総資産 | 21.66億円 | +3.27億円 |

| 負債 | 8.20億円 | +1.97億円 |

| 純資産 | 13.46億円 | +1.30億円 |

| 現金及び現金同等物 | 10.88億円 | +0.44億円 |

- 資産増加の要因:役員向け長期貸付金の増加(+5.5億円)

- 負債増加の要因:未払法人税(+0.91億円)、未払費用(+0.50億円)の増加

- 純資産増加の要因:純利益の計上(+1.02億円)、ストック・オプションの行使(+0.15億円)

| キャッシュ・フロー | 数値 | 前年比 | 主な要因 |

|---|---|---|---|

| 営業CF | +3.92億円 | +1.89億円増 | 税引前純利益・売上債権減少・契約負債増加 |

| 投資CF | ▲3.11億円 | ▲2.64億円悪化 | 役員向け貸付(▲5.5億円)、定期預金払戻(+3.0億円) |

| 財務CF | ▲0.37億円 | ▲0.90億円悪化 | 配当金支払(▲0.35億円)、借入金返済(▲0.17億円) |

| 現金及び現金同等物 | 10.88億円 | +0.44億円増 | 営業CFの増加による資金確保 |

- 営業活動によるキャッシュフローが大幅に改善し、資金創出能力が向上

- 役員向け貸付の影響で投資活動の支出が増加

- 配当や借入金返済で財務CFはマイナスだが、全体としては安定的な資金状況

今後の戦略|スタメン

今後の戦略は以下の通りです。

- TUNAG(ツナグ)

- 販売パートナーの開拓

- エンタープライズ企業、労働組合、物流業界向け営業強化

- 広告・プロモーション投資拡大(テレビCM、タクシー広告)

- FANTS(ファンツ)

- 人材採用の強化

- 機能拡張を進め、オンラインコミュニティ市場でのシェア拡大

- STAGE(ステージ)

- 広告費用の効率化、ターゲット市場の再選定

- 収益構造の改善を進め、事業の持続可能性を高める

投資家向けポイント|スタメン

ここまでの最新決算について、一度投資家向けのポイントをまとめます。

- 売上は30%以上の成長を継続する見込み

- TUNAGの成長が業績を牽引し、安定した収益基盤を形成

- FANTSは市場再評価の成果が見え始め、成長回復へ

- 総資産は前年比+3.27億円増加し、安定的に拡大

- 営業キャッシュフローの大幅な改善により、収益基盤が強化

- 配当・借入返済を行いながらも、現金残高は増加

一方で、注意点は以下の通りです。

- 広告・開発投資の影響で短期的に利益は減少

- 人材紹介事業(STAGE)の成長には課題が残る

- 役員向け貸付(5.5億円)の影響で投資CFが悪化

スタメンは、TUNAGを軸とした高成長企業 でありながら、FANTSやSTAGEといった新規事業の成長にも注力しています。

短期的には投資負担が大きく、利益の伸び悩みが予想されますが、中長期的な成長ポテンシャルは依然として高いと考えられます。

バリュエーション分析 スタメン

さて、ここからは、過去のデータや市場のデータ等を活用して、スタメンのバリュエーションを分析していきます。

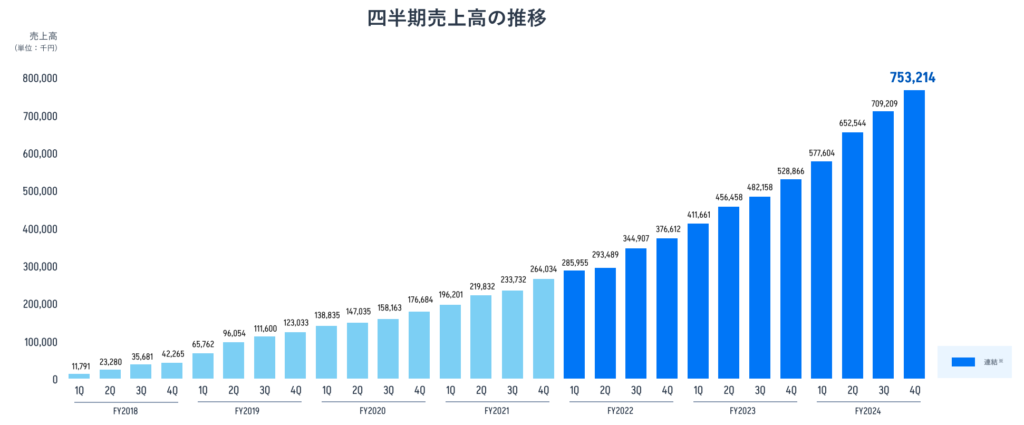

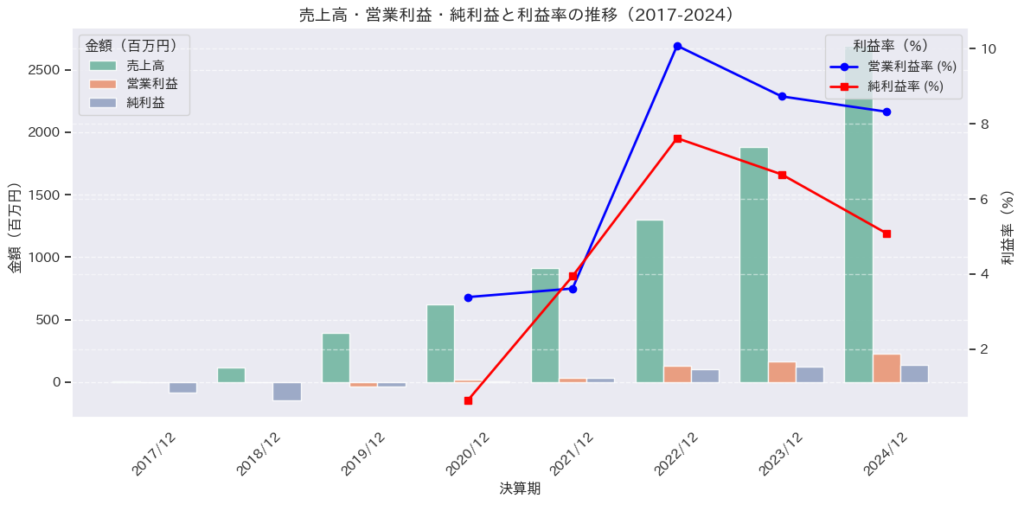

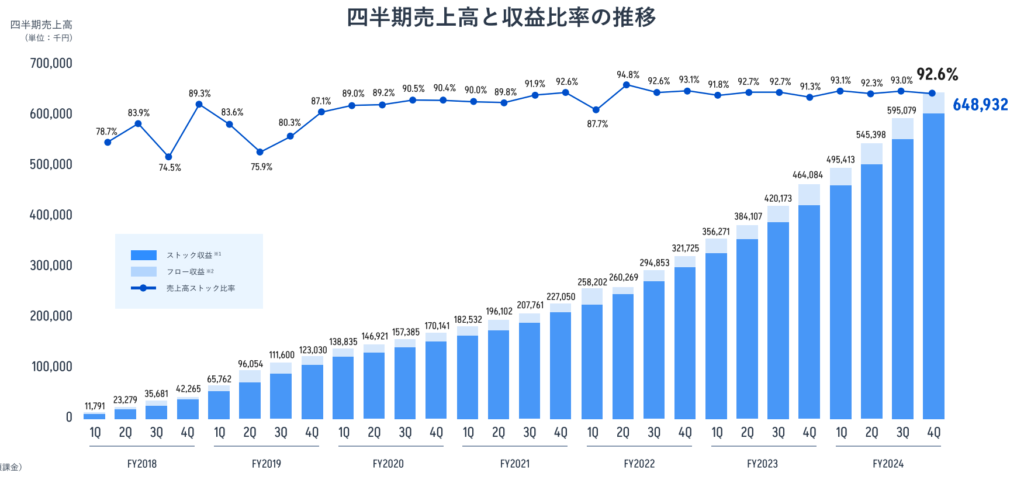

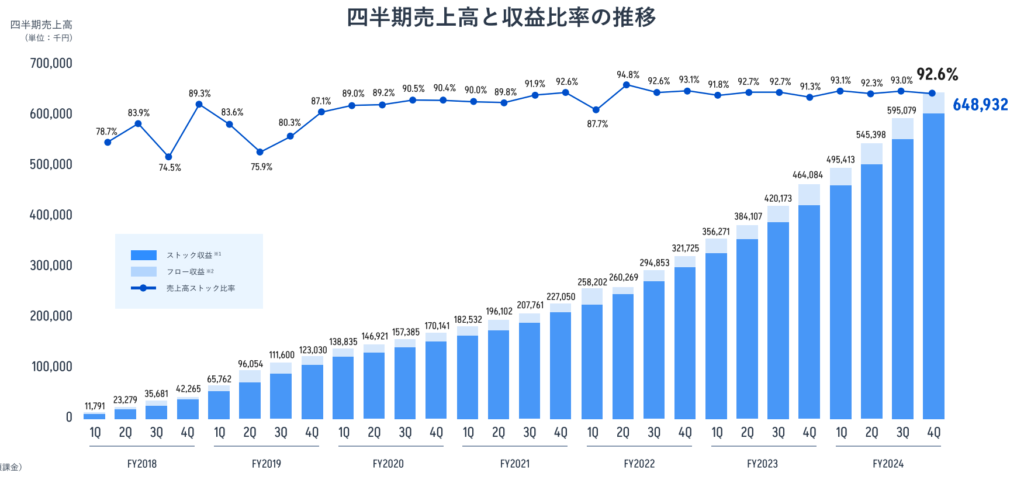

まずは、2016年から2024年度までの売上、利益、利益率等をグラフにしました。

上のグラフから売上高は2019年以降、着実に成長を継続していることがはっきりわかりますね。

これは、主力サービス「TUNAG」の導入企業数拡大と、エンゲージメント市場の需要拡大が背景にあると考えられます。

高成長を維持するには、引き続き 顧客獲得コストの管理 や 解約率の抑制(チャーンレート改善) が重要になるでしょう。ただし、今後、成長スピードが鈍化する可能性があるため、新規市場開拓(例:海外展開や新業界向け戦略)が必要かと思われます。

2020年以降、営業利益・純利益は一貫して黒字化し、増加基調。営業利益率も、2021年以降は向上し続けています。

2025年の営業利益率は、企業の成長フェーズとして「投資期間」に入っていると考えられますので、さらに減少する見込みです。

売上成長の「持続可能性」|スタメン

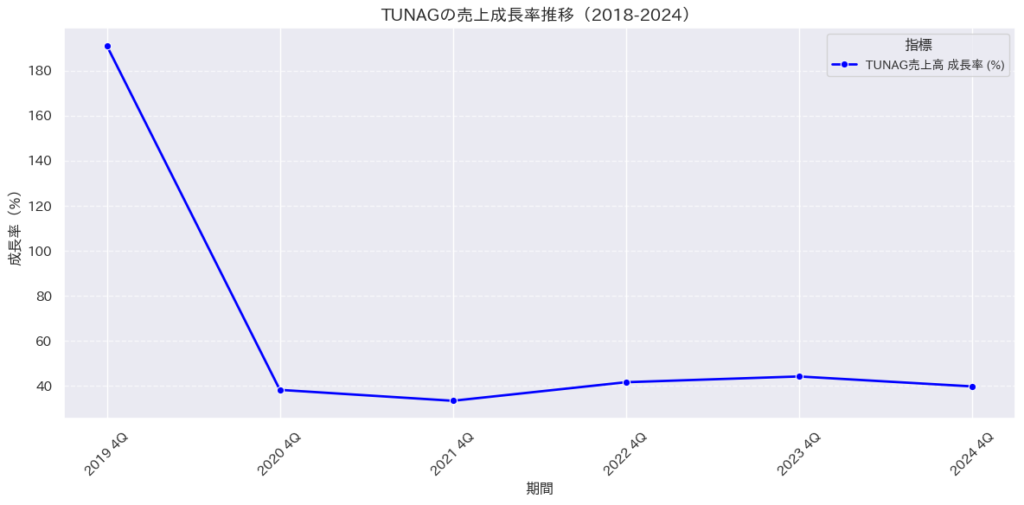

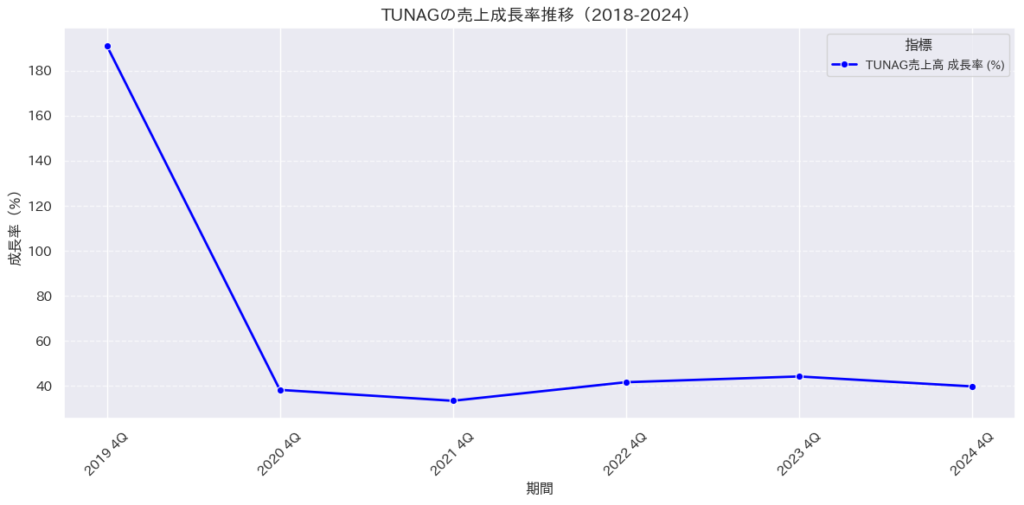

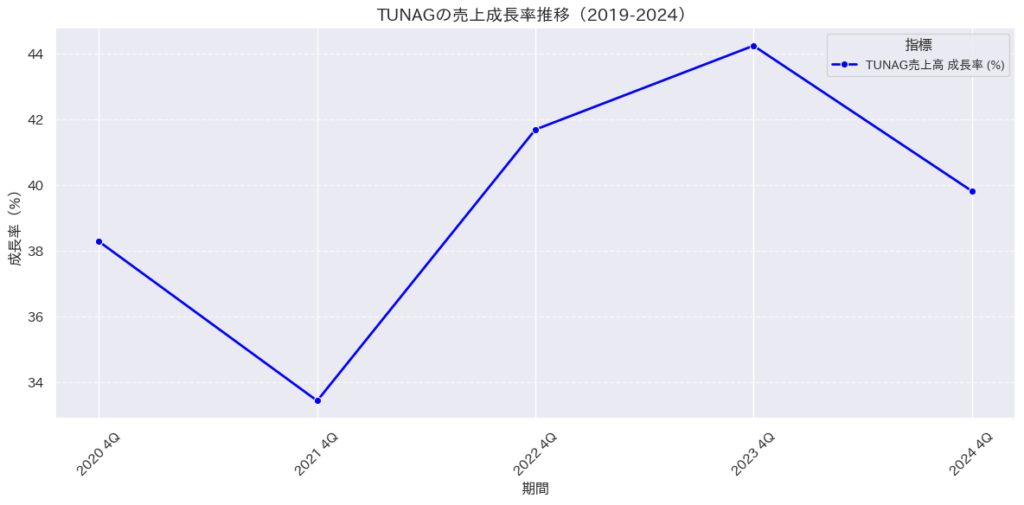

売上は 2019年 → 2024年で6.8倍成長(CAGR 約46.2%) していますが、成長率の変化(加速度) に注目すると、減速の兆しがありそうなので、確認してみます。

データからわかることとしては、以下の通りです。

- 成長率は 2019-2021年で減速 していたが、2022年以降は横ばい。

- これは、成長の限界に近づいている兆候とも考えられるが、逆に2022年以降 成長率が安定している 点は評価できる。

- ただし、市場規模の天井に近づいている可能性 があるため、今後は 成長ドライバー(新事業、海外市場、M&Aなど)の追加が必須 となる。

利益率の「安定性」と「変動性」|スタメン

また、単純な増減ではなく、利益率の変動(ボラティリティ) を計測すると、企業の収益構造の安定性が見えてきます。標準偏差(σ)を用いて、営業利益率と純利益率の変動性(リスク) を評価してみました。

| 利益率 | 平均 (%) | 標準偏差 (σ) | 変動係数 (CV) |

|---|---|---|---|

| 営業利益率 | 4.0% | 6.3% | 1.58 |

| 純利益率 | 2.4% | 6.0% | 2.50 |

データからわかることとしては、以下の通りです。

- 変動係数(CV) が 1 を超えているため、利益率の変動性は高い。

- 特に純利益率の変動が大きく(CV=2.50)、コスト構造の影響を受けやすい。

とはいえ、スタメンの 利益率は「成長企業」らしく変動が大きい特徴があるので、あまり気にすることではないかもしれません。逆に言えば、安定性を高める施策が備わってくると、投資リスクは減る方向に流れます。

売上成長率や利益率を分析する際、「どの程度バラつきがあるか?」を評価することが重要なのだ!

標準偏差(σ)と変動係数 (CV)について

標準偏差(σ)と変動係数 (CV)がよくわからないという方に簡単に細く説明をしておきます。

まず、標準偏差(σ)は、データの「散らばりの大きさ」を表す指標です。数学の授業ではないので、式については割愛いたしますが、要は、

- 値が 大きい → データのバラつきが 大きい(不安定)

- 値が 小さい → データのバラつきが 小さい(安定している)

標準偏差 = 0% の場合、それはデータのバラつきが無いことを示します。

一方で、変動係数(CV)は、「標準偏差を平均で割った値」であり、異なるデータの相対的なバラつきを測ります。

標準偏差(σ)だけを見ると、数値のスケールが影響を与えます。

例えば、『売上 1億円の標準偏差 1000万円 vs 売上 100万円の標準偏差 10万円』の場合、これはどちらも10%の変動になります。ここで、変動係数(CV)を使うと、異なるスケールのデータでも 相対的なバラつき(安定性) を比較できる。

変動係数が1以上であれば一般的にはかなりばらついているデータであると判断できます。利益等は変動がそもそも変更が大きいのでそれに当てはまるかは怪しいですが、あくまで目安として覚えておくといいでしょう。

例えば、CV > 2.0 の場合、営業利益率のバラつきが大きく、安定していない。つまり、利益率の「予測のしやすさ」が低いということになります。

キャッシュフローと利益の「乖離」|スタメン

キャッシュフローの観点から、企業の「利益の質」についても分析してみます。

営業キャッシュフロー(営業CF)が営業利益を大幅に上回っている場合、利益の質が高いと言えます。

逆に 営業利益 > 営業CF の場合、会計上の利益が実態を反映していない可能性があると言えます。

| 決算期 | 営業利益 (百万円) | 営業キャッシュフロー (百万円) | 乖離率 (%) |

|---|---|---|---|

| 2019年 | -36 | 95 | N/A(赤字のため計算不可) |

| 2020年 | 21 | 67 | +219% |

| 2021年 | 33 | 91 | +176% |

| 2022年 | 131 | 162 | +24% |

| 2023年 | 164 | 202 | +23% |

| 2024年 | 224 | 391 | +75% |

ポイントは以下の通りです。

- 2020年~2021年は、営業キャッシュフローが営業利益の約2倍 になっており、「利益の質」が高かった。

- 2022年以降、乖離率が縮小(+24%前後) しているが、2024年は再び+75%に上昇 している。

- 営業キャッシュフローが大幅に増加(+189億円)しているため、資金創出力が強化 されていると考えられる。

スタメンは、「利益の質」は比較的高いと言えるでしょう。

つまり、スタメンの 利益は架空ではなく、実際にキャッシュを生み出している ことが確認できます。

また、2021年は営業利益の約1.7倍ものキャッシュを生んでおり、財務の健全性が高いです。

「利益の安定性 vs 成長」 のトレードオフ|スタメン

ここまでスタメンを「成長企業」としてきましたが、データから、「成長企業」か「安定企業」かどうかを判断してきましょう。

- 成長企業は 「売上成長率 > 利益率」

- 安定企業は 「売上成長率 < 利益率」

これを確認するために、「成長性 vs 安定性」マトリクスを作成しました。

| 決算期 | 売上成長率 (%) | 営業利益率 (%) |

|---|---|---|

| 2020年 | +56.6% | 3.4% |

| 2021年 | +47.3% | 3.6% |

| 2022年 | +42.4% | 10.1% |

| 2023年 | +44.5% | 8.7% |

| 2024年 | +43.3% | 8.3% |

ここから言えることは、以下の通りです。

- 売上成長率は40%以上を維持し、成長フェーズを維持。

- ただし、利益率がまだ低いため、「利益安定型企業」には移行できていない。

- 安定性を高めるなら、利益率の向上が必須。

- 現在の戦略(広告投資・開発費増加)が利益率を抑えているため、成長と安定のバランスが課題。

利益率を 10%以上に向上できるか どうかが、次の成長フェーズの鍵になるでしょう。現在先行している投資(広告・開発)がどれだけ成果を生むかに投資家は注視しましょう。

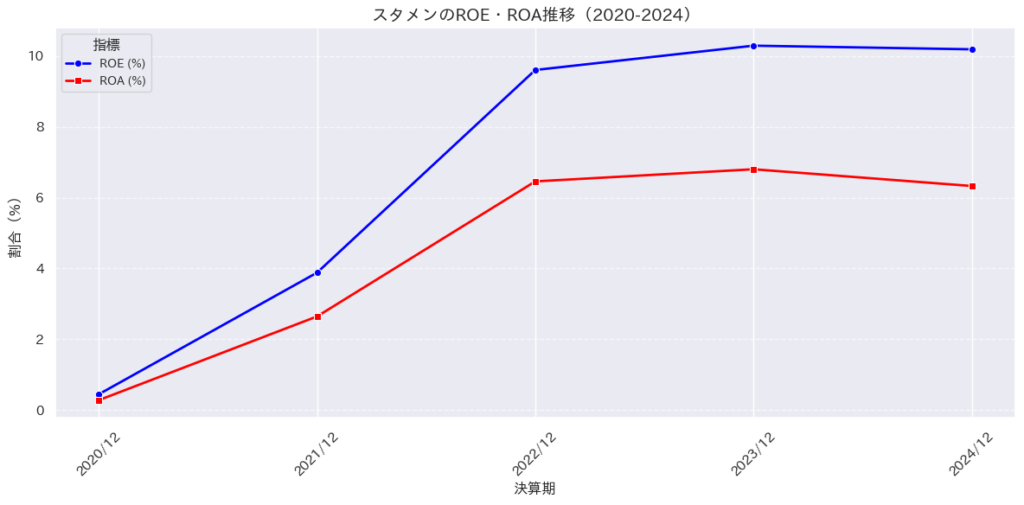

ROE・ROA|スタメン

続いてスタメンのROEとROAを見ていきます。

2020年のROEは 0.45% だったが、2022年以降は 9.6% 以上で安定しています。

企業の収益性が改善し、株主資本を有効活用できるようになったということです。

2023年に10.3%、2024年も10.2%で高水準を維持しています。

一般的に ROE 10%以上が「優良企業」とされる ため、収益性の面では良好です。

ただし、注意すべき点としては、

- ROEの急上昇は「利益の増加」より「純資産の少なさ」が要因

→ 2020年のROEが低かったのは、上場直後で純資産が大きく増えたため → その後、利益成長によりROEが改善したが、純資産の増加ペースが遅い - ROEが頭打ちになっている(2023年 10.3% → 2024年 10.2%)

→ 利益の伸びが鈍化し始めている可能性がある

ROEと比較すると、ROAの改善ペースが遅いです。株主資本(ROE)は改善しているますが、資産活用(ROA)はそこまで向上していないようです。キャッシュリッチな状態ならば、新規投資(M&Aや設備投資)などへの注力も考えられるでしょう。

売上を伸ばしながら、どれだけ資産を有効活用できるか?ここが会社経営の難しい部分ですね。

ROE = 利益率 × 回転率 × レバレッジ の分解分析(デュボン分析)|スタメン

ROE(自己資本利益率)は、企業の収益性・効率性・財務戦略を総合的に評価する指標 です。ROEは以下の3要素に分解することで、kubellの財務パフォーマンスを詳細に分析できます。

- 利益率(純利益 ÷ 売上)

- 回転率(売上 ÷ 総資産)

- レバレッジ(総資産 ÷ 純資産)

| 年度 | ROE (%) | 純利益率 (純利益/売上) | 総資産回転率 (売上/総資産) | 財務レバレッジ (総資産/純資産) |

|---|---|---|---|---|

| 2020 | 0.45% | 0.6% | 44.2% | 1.58 |

| 2021 | 3.88% | 3.9% | 67.2% | 1.47 |

| 2022 | 9.6% | 7.6% | 84.8% | 1.49 |

| 2023 | 10.3% | 6.6% | 102.2% | 1.51 |

| 2024 | 10.2% | 5.1% | 124.4% | 1.61 |

ここから以下のことがわかりました。

- ROEの改善は「収益性」ではなく、「資産回転率の向上」によるもの

- 財務レバレッジ(負債依存度)はやや増加傾向(1.58 → 1.61)

- 今後のROE改善には「純利益率の向上」が鍵

また、ROEばらつき等を分析してみると、

- ROEの 平均値 = 6.89%

- ROEの 標準偏差 (σ) = 4.07%

- 変動係数 (CV) = 0.59

つまり、ROEの成長が止まると レバレッジ比率が増加し、財務リスクが高まる可能性があります。

ROAと資産の「遊休度」分析|スタメン

財務は健全であることはわかりましたが、続いて「資産が増えても利益に直結していないのでは?」という疑問を解決しましょう。

総資産増加率とROAの相関を計算し、「資産が本当に活用されているか?」を検証してみました。

相関が低いため、「資産が増えてもROAが改善しない」状態です。

資産の一部が利益創出に結びついていない可能性があるため、遊休資産があるなら、それを活用する新規投資が必要(M&A, 設備投資)かと思われます。

ROE vs ROAの「ギャップ」分析|スタメン

「ROE > ROA」が通常ですが、差が大きすぎると財務レバレッジ依存が強いです。

そこで、ROEとROAの差(ROE – ROA)を計算してみました。

| 年度 | ROE (%) | ROA (%) | ROE-ROA |

|---|---|---|---|

| 2020 | 0.45% | 0.3% | 0.15% |

| 2021 | 3.88% | 2.6% | 1.28% |

| 2022 | 9.6% | 6.5% | 3.1% |

| 2023 | 10.3% | 6.8% | 3.5% |

| 2024 | 10.2% | 6.3% | 3.9% |

「ROE – ROA」の差が拡大しており、レバレッジ依存度が高まっている状態です。

つまり、「資本効率の改善よりも、負債比率の増加でROEを上げている」可能性がある。

現在、スタメンは投資を増やして拡大をしている段階ですので、当然の結果と言えるでしょう。

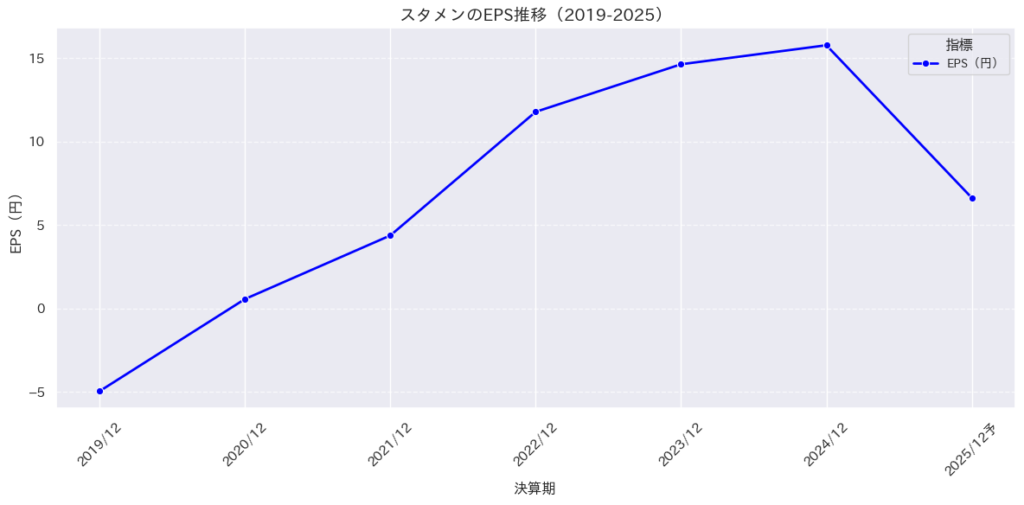

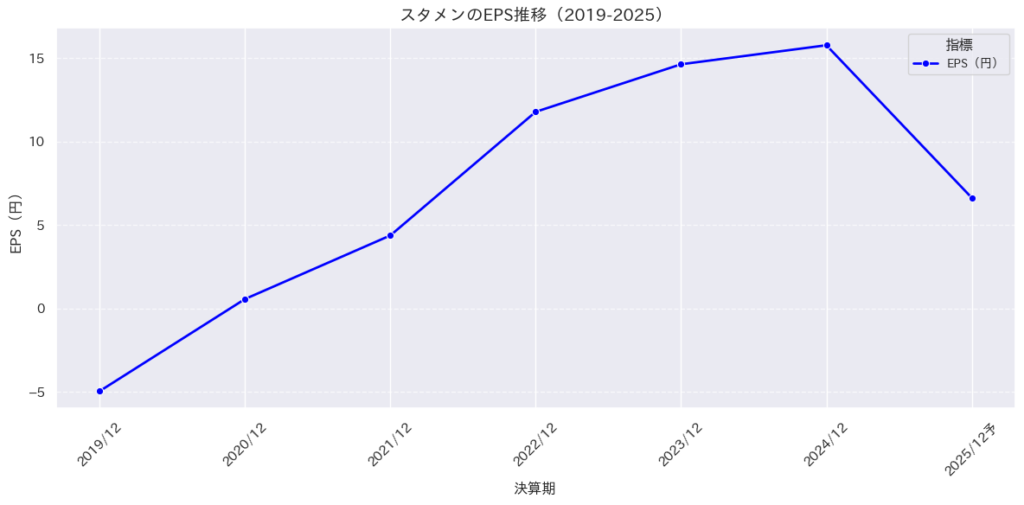

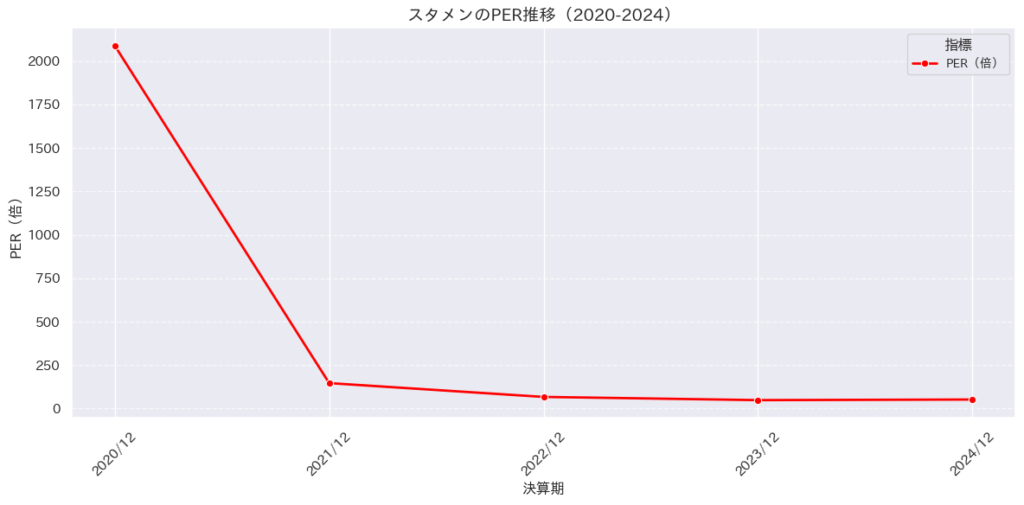

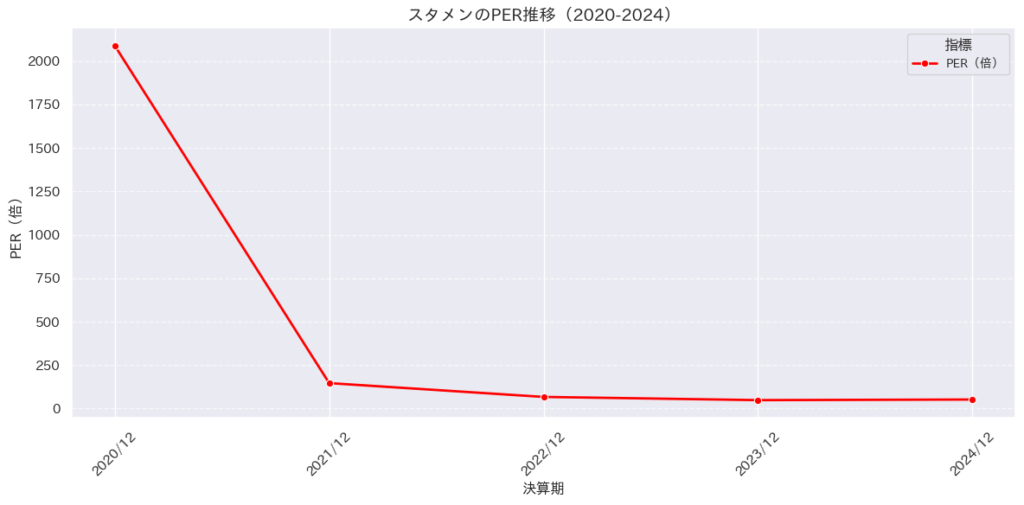

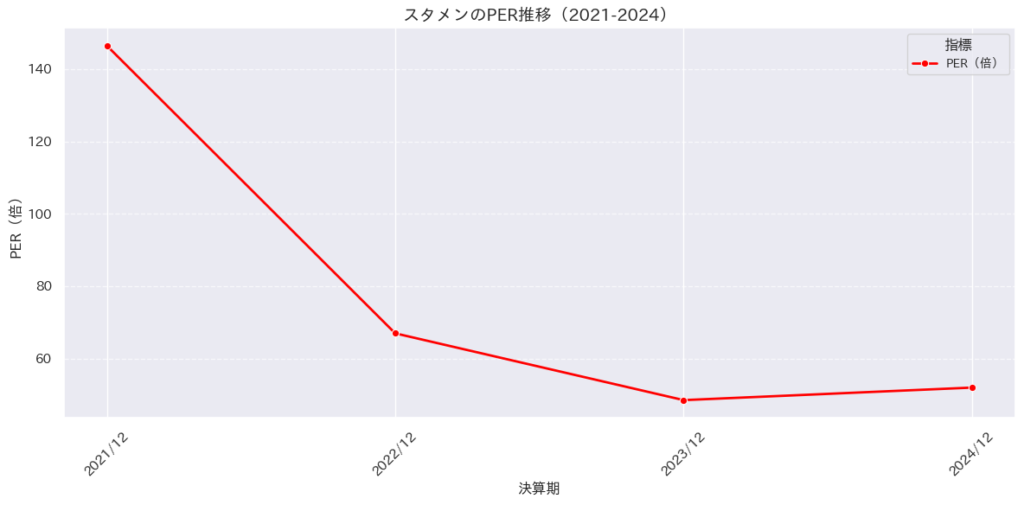

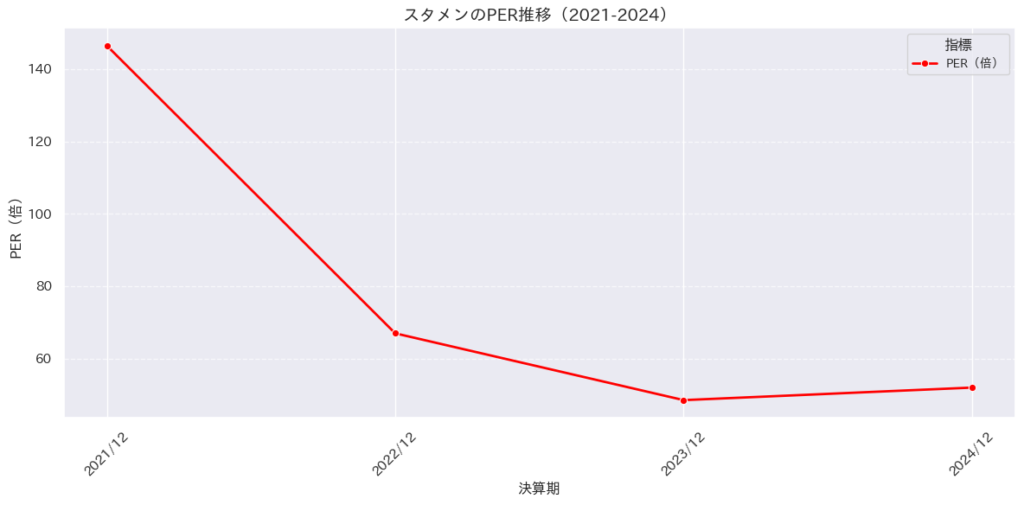

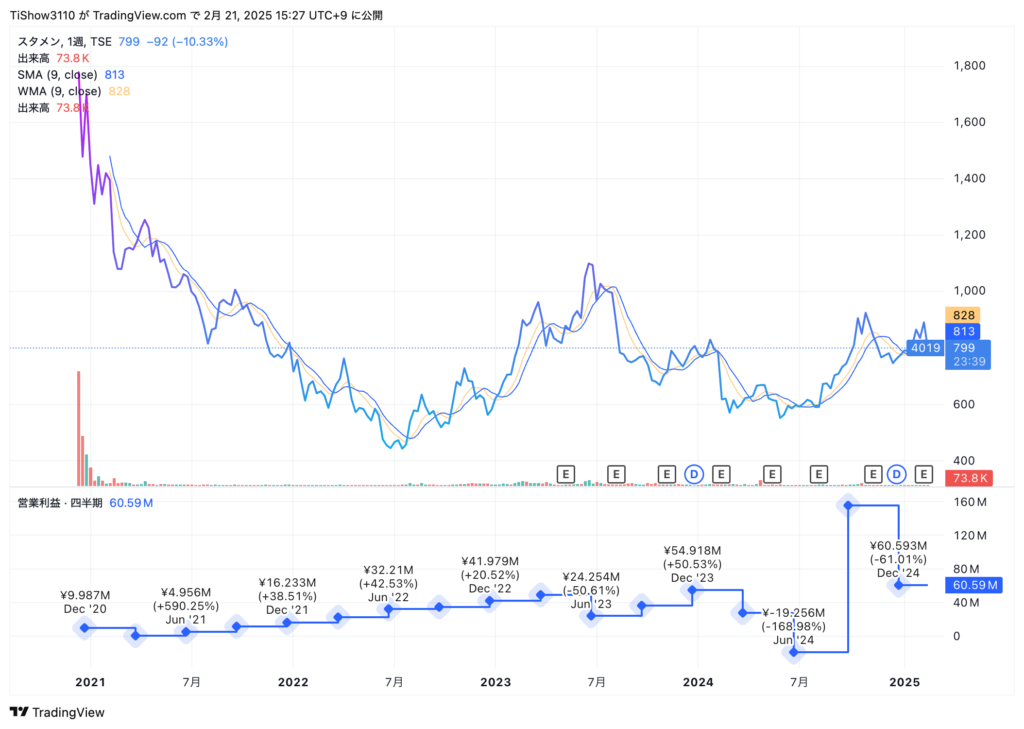

EPS・PER|株価の分析

EPSやPERについても見ていきましょう。

2020年/12月期は上場してすぐということもあり、株価とEPSの差が大きかったので、PERについてのグラフは、21年以降も描写してみました。

EPSの成長率が大きくブレる企業は、将来の収益予測が難しく、リスクが高い。そこで、標準偏差(σ)と変動係数(CV)を計算し、EPSの安定性を評価してみます。

| 決算期 | EPS(円) | 成長率 (%) |

|---|---|---|

| 2019年 | -4.96 | N/A |

| 2020年 | 0.56 | N/A |

| 2021年 | 4.37 | 680.4% |

| 2022年 | 11.78 | 169.5% |

| 2023年 | 14.63 | 24.1% |

| 2024年 | 15.77 | 7.8% |

| 2025年予 | 6.63 | -57.9% |

- 標準偏差(σ, EPSのブレ) = 7.39

- 変動係数(CV, 安定性指標) = 0.75

| 決算期 | 株価(円) | EPS(円) | PER(倍) |

|---|---|---|---|

| 2019年 | – | -4.96 | N/A |

| 2020年 | 1170 | 0.56 | 約2090.9 |

| 2021年 | 640 | 4.37 | 約146.5 |

| 2022年 | 789 | 11.78 | 約67.0 |

| 2023年 | 710 | 14.63 | 約48.5 |

| 2024年 | 820 | 15.77 | 約52.0 |

2020年のPER(2090倍)は異常値であり、市場のバリュエーションの歪みを示しているので、今回は外れ値として除きます。

- PER(中央値)= 67.0

- PER(中央値)= 67.0

- 標準偏差(σ)= 43.5(2020年除外前は 808.7)

- 変動係数(CV)= 0.65(2020年除外前は 12.08)

PERは 2020年から2023年にかけて急激に縮小(2090倍 → 48.5倍)していますが、これは、企業の収益性が向上したため、PERの調整が進んだと考えられます。

2024年のPERが52倍で安定しているので、市場はある程度、EPS成長を織り込んでいる可能性があります。しかし、2025年にEPSが58%減少すると、PERが再び上昇(割高になる)可能性もあるでしょう。

EPSとPERの関係性(回帰分析)

さて、「EPSとPERはどの程度連動しているのでしょうか?

計算してみたところ、

- EPSとPERの相関係数(r)= -0.85

- 負の相関が強い(EPSが上がるとPERが下がる傾向)

高い相関(0.7以上)があれば、EPSの変動がPERにも影響を与えると判断できるのだ。

これにより、PERの縮小は、EPSの成長によるものと考えることができます。つまり、EPSが増えたことで市場が企業を「成長株」ではなく「通常の収益企業」とみなしている可能性も考えられます。

逆に 2025年にEPSが低下すると、PERが急上昇し、バリュエーションが不安定になる可能性があります。

EPSの持続可能性の分析なども行いたいところですが、今回はスキップいたします。

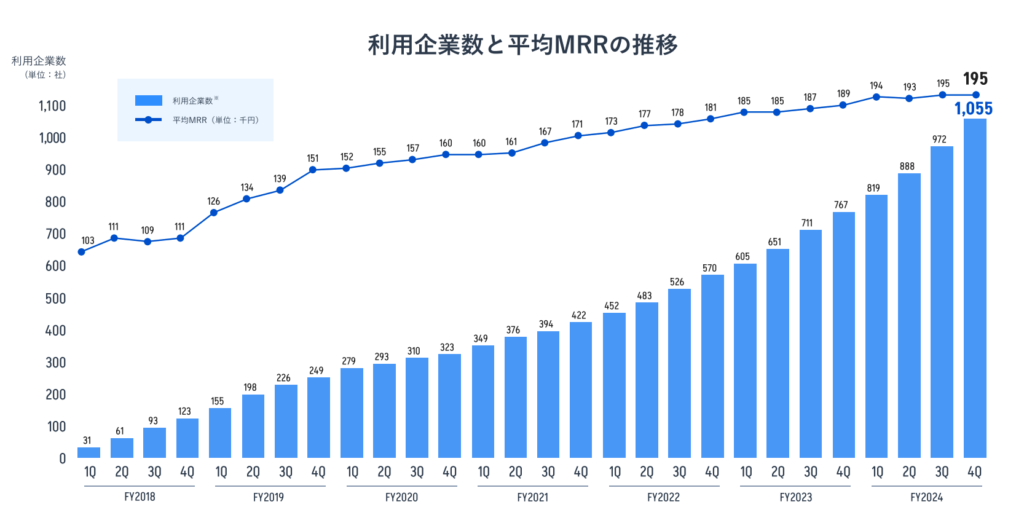

サービスの利用者数などの分析

株価指数以外にも、サービスの利用者数等の分析をしていきたいと思います。

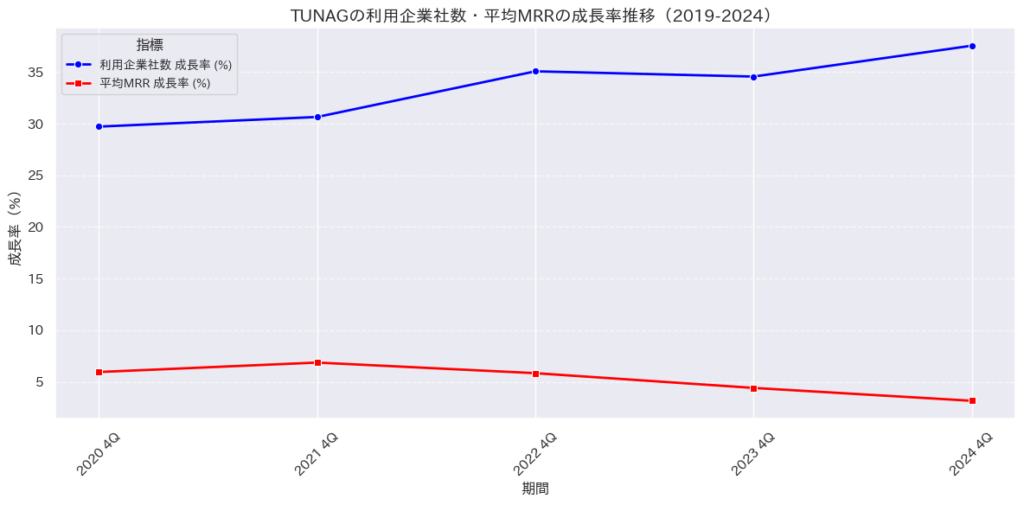

TUNAGは、順調に利用企業数も伸びており、1,000社を突破しています。

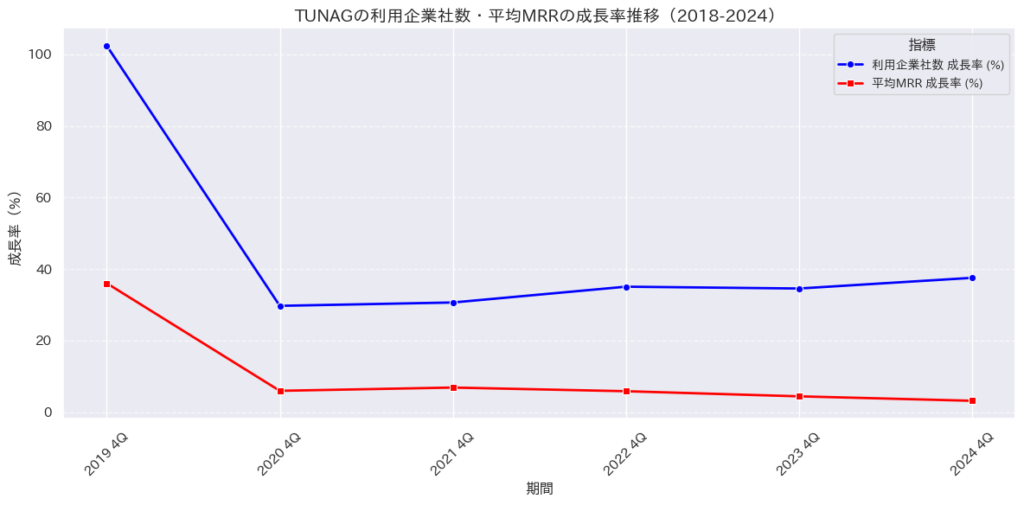

ただし、それぞれの伸び率(前年同期比)をみると、鈍化しており、ほぼ横ばい。平均MRRについては、少しマイナス気味でもあるのが気になる点です。公式サイトには、詳しい料金の記載がないので、どのくらいの企業が、どの程度の課金をしているのか、TUNAGの利益から逆算しないと予想ができません。

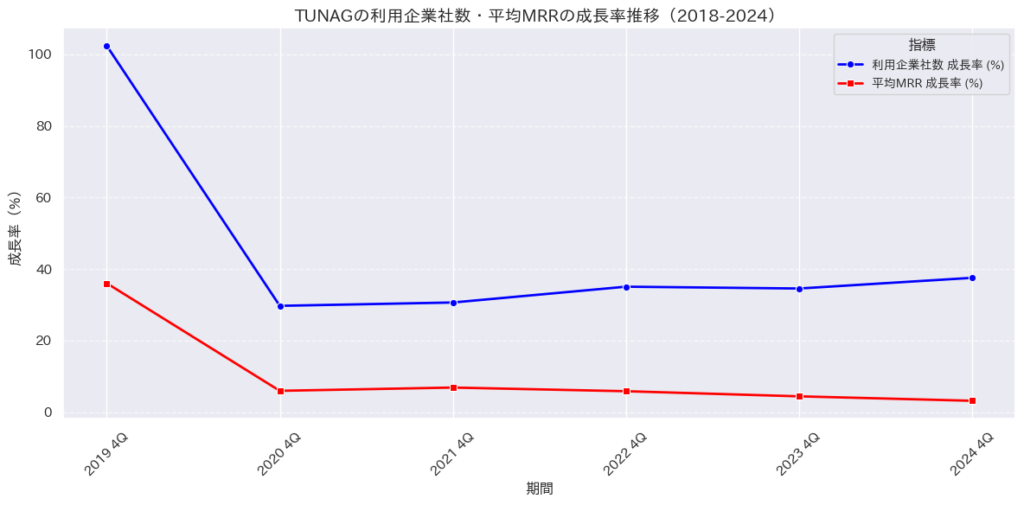

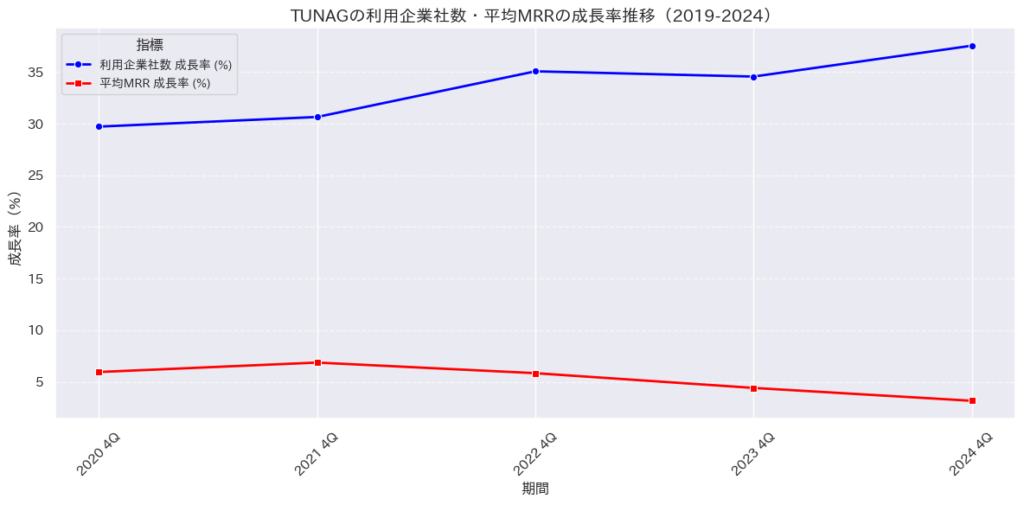

最初の年のみ、利用企業社数が倍以上になって(100%以上の成長)いるため、その年を除いた場合、

このようになります。利用企業社数は単調増加していますが、MRRの成長がやはり減少傾向になることが気になります。

TUNAGの利益率と利益成長性についてもみていきましょう。

こちらについても、2018年以降と、2019年以降に関する前年同期比の成長率について可視化しました。売上が非常に伸びているという状態でもなさそうです。

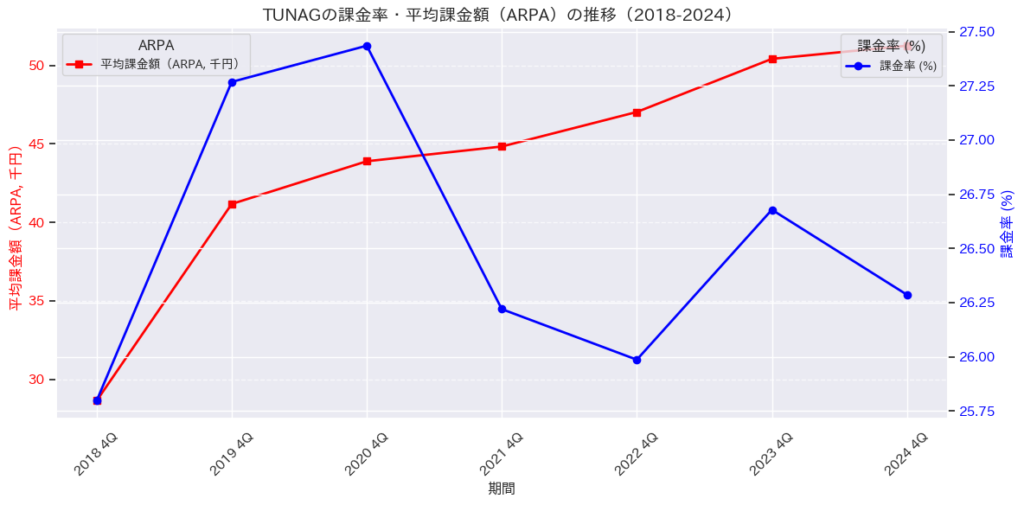

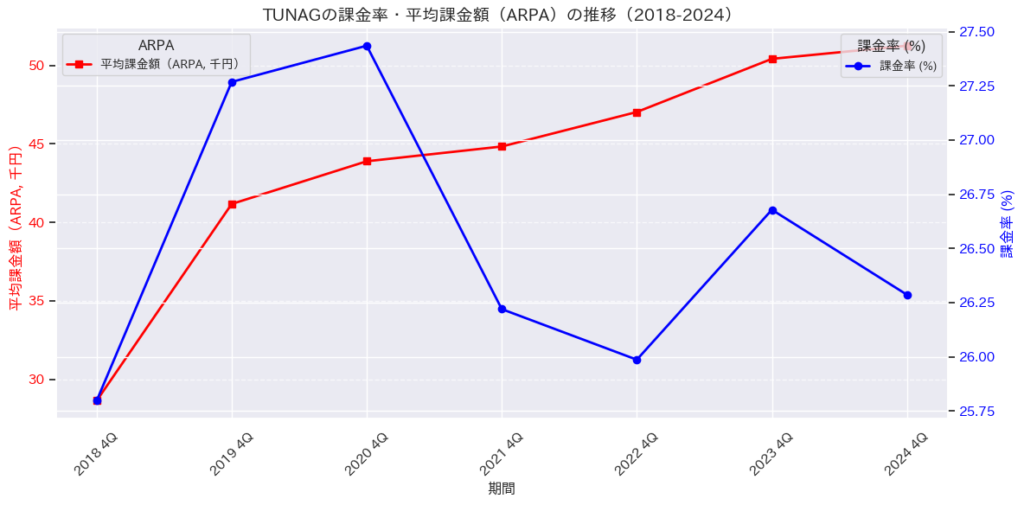

これらから、TUNAGの利用企業社数、平均MRR、売上高のデータから、「課金率」と「課金額」 を算出してきます。

- 課金率 = (TUNAGの売上高) ÷ (利用企業社数 × 平均MRR × 12)

- ARPA(月額平均課金額) = (TUNAGの売上高) ÷ (利用企業社数 × 12)

確認できる数少ない資料から逆算しているので、間違っている可能性があります。

TUNAGに無課金プランがあるのかどうかがわからないのですが、課金率的には20~30%くらいのようです。つまり、「想定されるMRRのうち、実際の売上は1/4程度しか得られていない」ということになります。割引提供・フリーミアム層の多さ・企業のプランダウンなどが行われているのかもしれません。あくまで、算出した数値からできる想像ですので、事実と異なる可能性が高いです。

SaaSの理想的な成長パターンでは「顧客が成熟し、課金率が上がる」ですが、TUNAGではそれが見られません。これについては、2024年の利用企業社数が増えているのに対し、月のMRRが伸びてないので、ある程度正しい考察と予想できます。

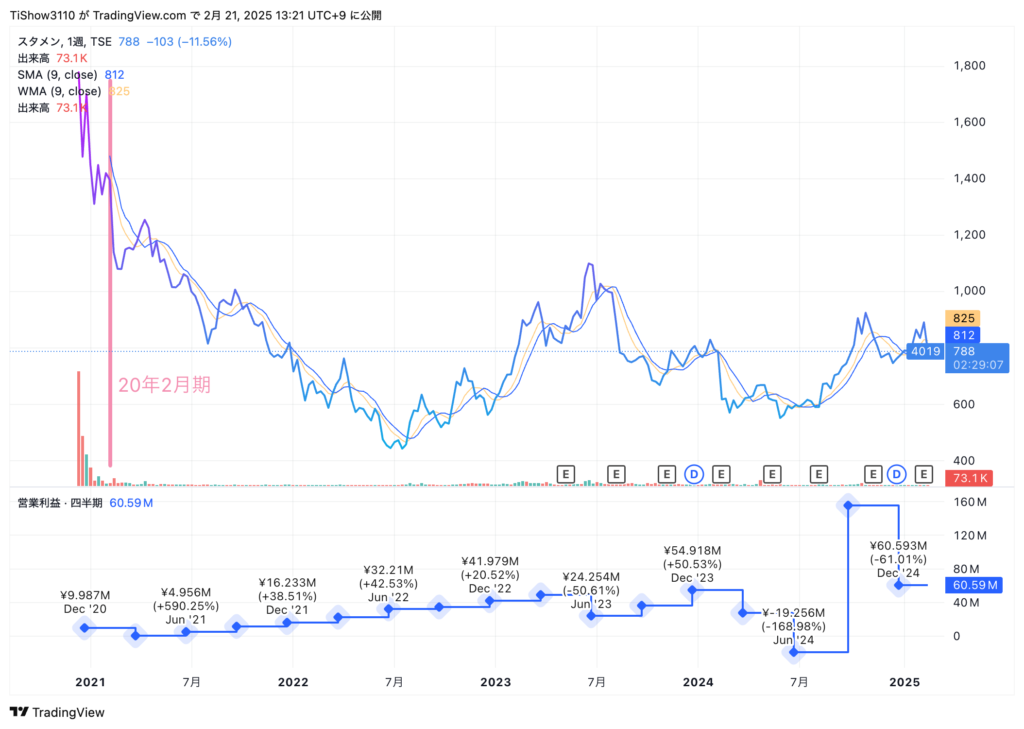

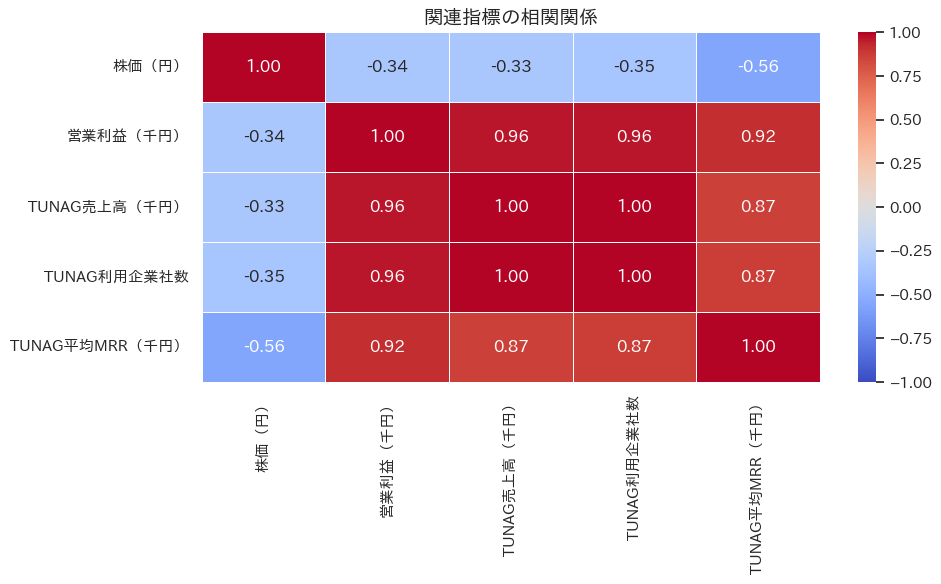

株価や利益、課金ユーザー数などの相関関係

データから MRR、利用企業数、売上、利益などと株価の相関係数を算出してみました。

ヒートマップでは、株価がどの指標とも相関がないということになってしまっていますが、今回は、各期間の4Qのデータのみを使ったことが影響しているかと思います。

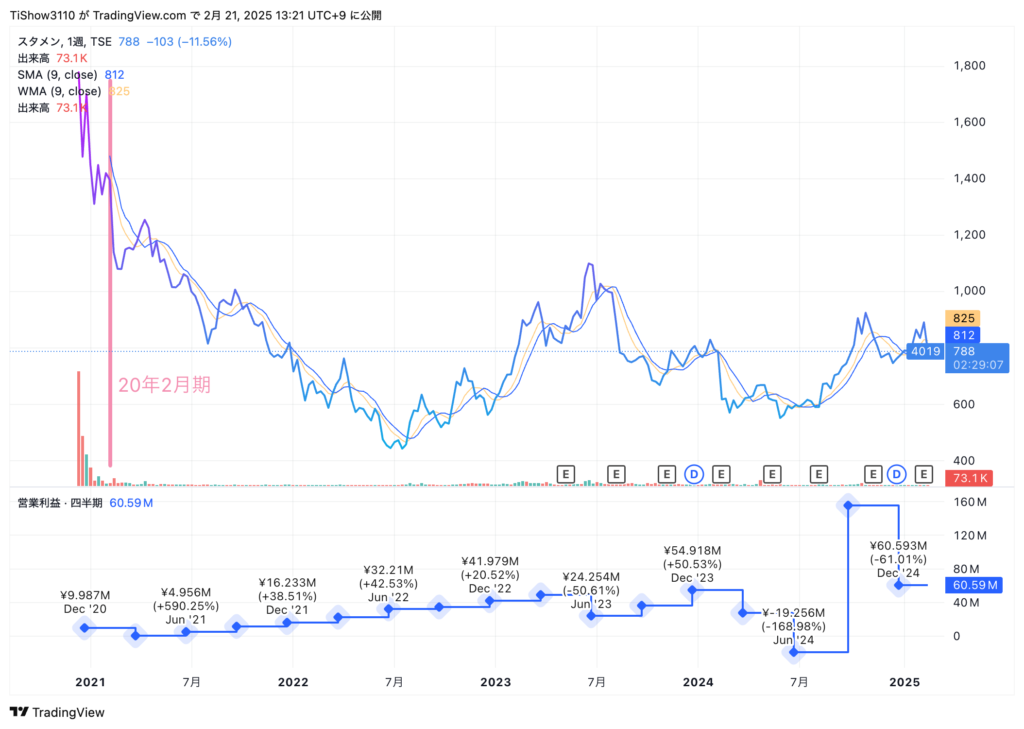

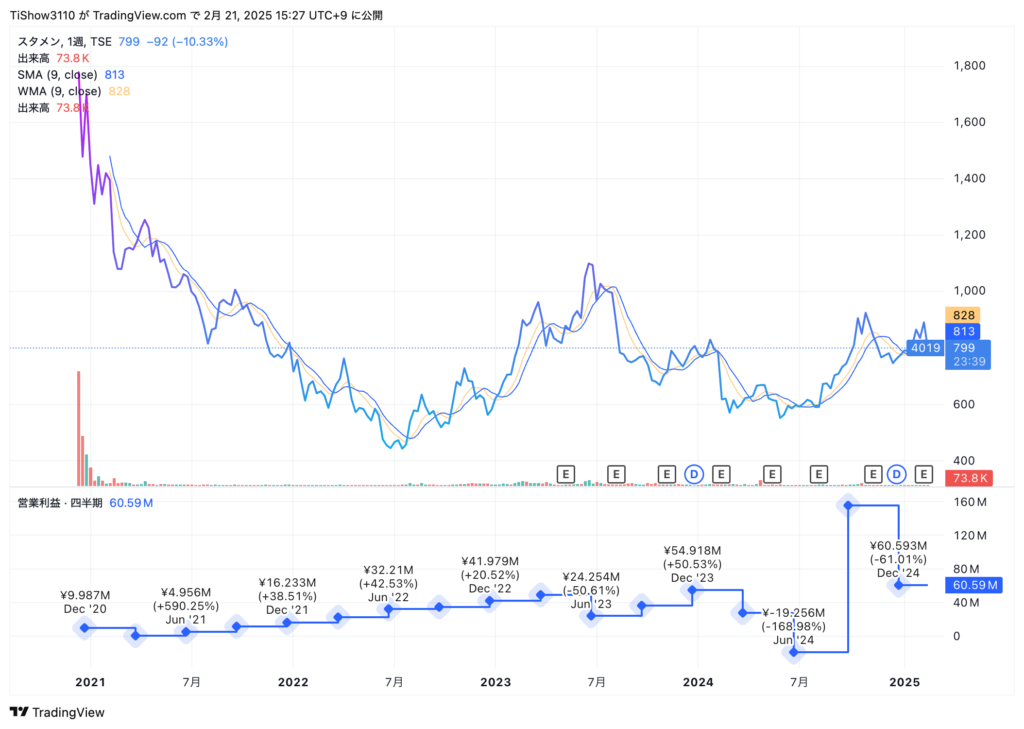

以下の通り、株価と営業利益のグラフの形を見る限り、ざっくりですが、利益と株価は連動しているように見えます。

ここまでをまとめると、

- 企業数の増加が売上高に直結している

- 単価(MRR)よりも契約数の拡大が売上成長の主要因

- SaaSモデルとしては典型的な「スケールモデル」

- SaaSらしく、営業利益の増加は売上の増加と強く連動

- 固定コスト(広告・人件費)が一定なら、売上拡大とともに利益も伸びるはず

- つまり、契約数の伸びが鈍化すると、売上成長も鈍化するリスク

- TUNAGの売上成長よりも、利益の成長が株価に影響

- 契約企業数の増加だけでは、株価にはそれほど強い影響を与えない

- 契約企業数が増えても、売上が増えるだけで、利益改善がなければ株価には影響しない

- ただし、「価格を上げても利益率が改善しない」 なら、ビジネスモデルの見直しが必要

既存顧客単価の向上(MRRの成長)が次のポイントとなりそうですね。ここが改善されて、利益成長率が一気に伸びてくると、株価上昇がかなり期待できるでしょう。

成長戦略のポイント|スタメン

最後にスタメンの成長のポイントを解説します。

決算資料にある通り、当面は投資成長に力を入れていくようです。特にTUNAGの言及が目立っており、やはりこのサービスの成長がスタメンを支えていると言っても過言ではないようです。

ただし、気になるのは、TUNAG事業への投資拡大と言っても、どのように拡大するのか?です。

先ほどTUNAGの分析のセクションでは、契約企業数の増加よりも利益成長率の鈍化が目立ち、また、企業数が増えることよりも利益が増加することが株価にダイレクトに影響していることがわかりました。

契約企業数をまずは伸ばしてスケールしていき、そのあとサービスの価格自体の値上げや付加サービスで、MRR(月額サブスク)を上げていくのかどうか、そこが知りたいと言った感じです。

理論株価・目標株価 スタメン

最終的に、株式会社スタメンの目標株価を算出するにあたり、単なる過去業績の分析にとどまらず、質的な成長期待や外部環境を考慮して独自モデルを構築し分析をしてみました。

成長期待

スタメンは、エンゲージメントプラットフォーム「TUNAG」を軸に、契約企業数の増加とオプション課金による収益拡大を推進しています。特に、新規顧客獲得ペースが維持される限り、2025年以降も安定した売上成長が期待されます。

一方で、利益率の向上が今後の株価評価の鍵となり、特に以下の3つの成長ドライバーが重要になります。

- 契約企業数の成長(+25%〜30%の継続的な増加)

- 単価(MRR)の上昇による売上増加

- 利益率の改善によるEPS成長

これらの要素を総合的に考慮し、過去の平均成長率、利益率の推移、質的スコアをもとに、

成長期待 = 約128%

と算出しました。

目標株価:900〜950円(利益率の改善が鍵)

と算出しました。

まとめ:株式会社スタメン(4019)

スタメンは、エンゲージメントプラットフォーム「TUNAG」 を主力事業とし、企業の組織改善・従業員定着支援をSaaSモデルで展開 しています。近年は、エンタープライズ市場や追加課金(オプション)による収益拡大を推進 しており、契約企業数の増加が売上成長をけん引しています。

| 指標 | 重要度 | チェックポイント |

|---|---|---|

| 契約企業数の成長 | ★★★★★ | 企業数の増加が鈍化すると、売上成長も停滞 |

| 営業利益の成長 | ★★★★★ | 株価との相関が最も強いため、利益改善が不可欠 |

| MRRの増加 | ★★★★☆ | MRRが伸びても、利益につながる戦略が必要 |

| コスト構造 | ★★★★☆ | 売上が増えてもコストが増加すれば利益は出ない |

| 株価の動き | ★★★☆☆ | 収益の成長鈍化がPERの評価に影響する可能性 |

売上成長率は引き続き堅調であり、TUNAGの契約企業数増加が続く限り、2025年以降も安定した収益成長が期待できる でしょう。一方で、利益率の改善が課題 であり、新規顧客の獲得依存度が高いため、MRRの成長戦略(単価向上)や利益率向上策が、今後の株価評価を左右することになります。

現時点での評価を収益性や成長性の観点からしてみました。

目標株価:900 円〜950円(利益率の改善次第で上振れの可能性あり)

ポジティブ要因

- 契約企業数の成長が続いており、売上の安定成長が見込める

- TUNAGの契約企業数は年平均+25〜30%で増加 しており、ARR(年間経常収益)拡大が続く

- SaaSモデルとして、契約数の増加が売上に直結するため、短期的な業績安定性は高い

- オプション課金・エンタープライズ市場開拓でMRR向上の余地

- 課金率が26%前後で安定 しているが、100%超えを目指すための施策が進行中

- 大企業向けの販売戦略が進めば、契約単価の上昇が見込める

- 利益率の改善が進めば、EPS成長が株価上昇につながる

- 営業利益と株価の相関が強いため、利益率の改善が株価評価を押し上げる

- 今後、売上の成長に対し、コスト削減が進めば、収益性の向上が期待できる

注意点

- 新規契約企業数の成長が鈍化するリスク

- 売上成長の主要因が「契約企業数の増加」に依存しており、新規契約の伸びが鈍化すると売上成長も停滞

- 競合SaaS(HR Tech領域)との競争が激化する中、新規獲得コスト(CAC)の上昇も懸念点

- MRRの成長率が限定的

- 企業単価の上昇はあるが、売上成長の大部分は「企業数の増加」に依存

- もし顧客単価の向上が進まなければ、長期的な収益成長には不安が残る

- 利益率の改善が進まなければ株価評価が伸び悩む

- SaaSの強みはスケーラビリティによる利益率向上だが、現時点では課題

- 人件費や広告費の投資が続く限り、利益率の向上が遅れる可能性がある

- オプション課金やエンタープライズ市場開拓が計画通り進まなければ、成長の鈍化要因となる

スタメンは、契約企業数の増加を主軸に成長を続けるSaaSモデル。しかし、今後の株価評価を決めるのは、利益率改善のスピードです。もしコスト最適化や価格戦略の見直しが進めば、EPS成長が加速し、株価の上昇余地が広がるでしょう。

一方で、契約企業数の増加頼みのビジネスモデルから脱却できない場合、成長の天井が見えてくる可能性もあります。

今後の株価上昇には、単価向上(MRRの成長)と利益率改善が不可欠ですが、これらの要素が順調に進めば、目標株価900〜950円は十分に達成可能かと思います。

なにか質問や意見がある方は、ぜひ弊コミュニティでお会いしましょう!

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu

また、無料コミュニティで「推し株」についてや初心者たちの意見交換なども行なっています🔽

マネーチャットでは、投資の超初心者から中級者の方が一緒に意見や情報交換したり、研究するグループを運営しています!

仲良く推し株についても話し合いましょう!!

一緒に株や資産運用、経済について語ろう!

https://line.me/ti/g2/3-2hZJtrzPp5Lidg7F_Qgr2aS4lCj9hZcBelEg?utm_source=invitation&utm_medium=link_copy&utm_campaign=default

⚠️ グループ内で、マウントの取り合いとか、他人のお金の使い方に無駄に口を出したり、投資商材を売りつけたり、お金の貸し借りなどは絶対にやめてください。

初心者にはぜひ優しく教えてあげてください。