株式会社アズ企画設計(証券コード: 3490)は、1989年に設立された不動産会社であり、不動産の買取再販を主軸に事業を展開しています。本社は東京都千代田区にあり、東京証券取引所スタンダード市場に上場しています。

主な事業としては、不動産販売事業、不動産賃貸事業、そして不動産管理事業で、不動産のプロフェッショナル企業です。また、不動産クラウドファンディングサービスである「ハウスくんファンド」等、不動産業界に新しい風を吹かせようとしている企業でもあります。

アズ企画設計を一言で投資家に説明すると、

です。

今回は、株式会社アズ企画設計について、徹底的に企業分析および株・決算分析をし、初心者にもわかりやすいく解説いたします。

マネーチャットでは、投資の超初心者から中級者の方が一緒に意見や情報交換したり、研究するグループを運営しています!

仲良く推し株についても話し合いましょう!!

一緒に株や資産運用、経済について語ろう!

https://line.me/ti/g2/3-2hZJtrzPp5Lidg7F_Qgr2aS4lCj9hZcBelEg?utm_source=invitation&utm_medium=link_copy&utm_campaign=default

⚠️ グループ内で、マウントの取り合いとか、他人のお金の使い方に無駄に口を出したり、投資商材を売りつけたり、お金の貸し借りなどは絶対にやめてください。

初心者にはぜひ優しく教えてあげてください。

アズ企画設計(3490)とは?

株式会社アズ企画設計(証券コード: 3490)は、『空室のない元気な街を創る』を企業理念として、「アズ(AZ)」という社名の由来である「AからZまで、幅広くあらゆるニーズに対応できる会社に」をモットーに、不動産ビジネスを展開しています。

アズ企画設計の事業内容

同社は「空室のない元気な街を創る」という理念のもと、以下の主要事業を展開しています。

- 不動産販売事業

収益改善が見込める中古不動産を取得し、リノベーションやリーシングを行った後、不動産投資家へ販売。 - 不動産賃貸事業

賃貸経営の最適化を目的に、不動産所有者から物件を借り受け、バリューアップを行いながら運営。 - 不動産管理事業

建物の管理、入居者対応、契約管理など、オーナー向けの不動産管理サービスを提供。

経営方針

同社は収益不動産のバリューアップを通じて、安定的な成長を目指しています。不動産の取得から管理、売却までの一貫したサービスを強みとし、不動産市場の変動に対応しながら事業拡大を図っています。

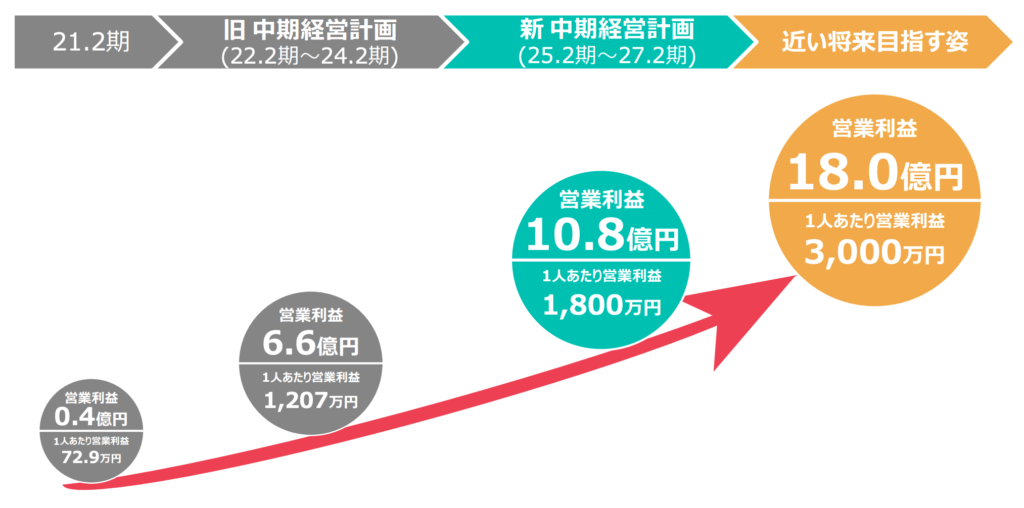

📌 中期経営計画 アズ企画設計

アズ企画設計は、2025年2月期から2027年2月期までの新たな中期経営計画を策定し、営業利益の向上に注力する方針を打ち出しています。

中期経営計主なポイント

- 数値目標定: 計画の最終年度には、一人当たり営業利益1,800万円、営業利益10.8億円を目指しています。 (prtimes.jp)

- 新取り組み: 営業利益の向上と社外と携化するための新しい施策を導入し、販売事業の規模拡大にも引き続き取り組みます。 (prtimes.jp)

- 配当方針: 前年度の1株あたり20円の配当を最低ラインとし、業績に応じて増配を検討針を明示しています。 (prtimes.jp)

さらに、同社は新規事業にも積極的に取り組んでおり、土地を購入して建物を企画する不動産開発事業や、優良な収益不動産に小額から出資できる不動産証券化事業など、事業の幅を広げています。

詳細な解説は、以下の動画でもご覧いただけます。

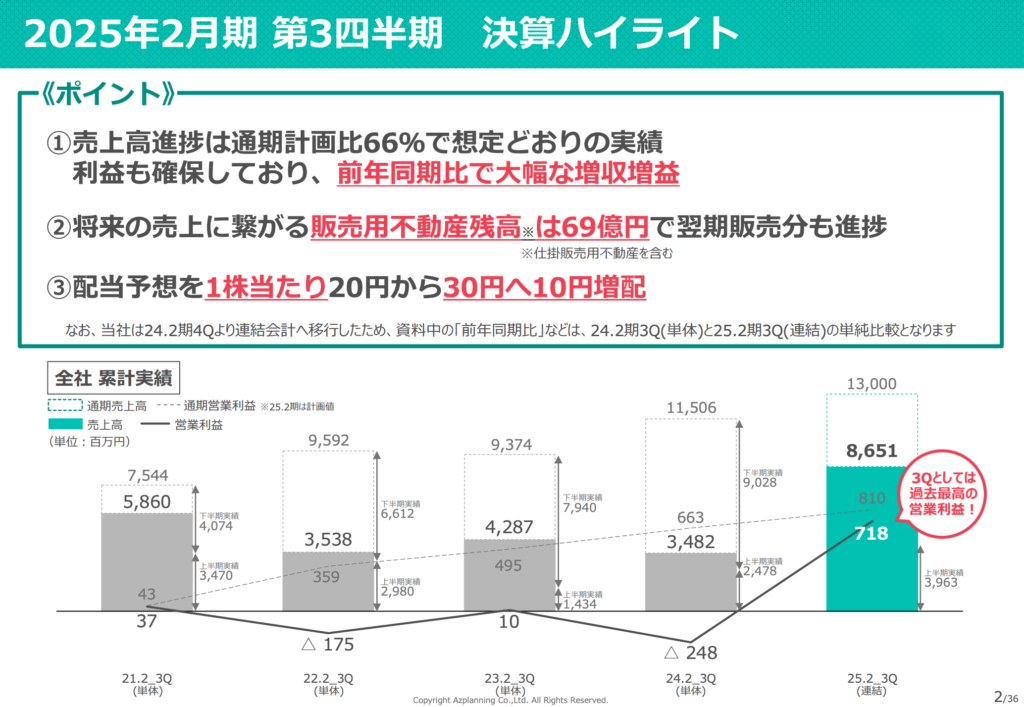

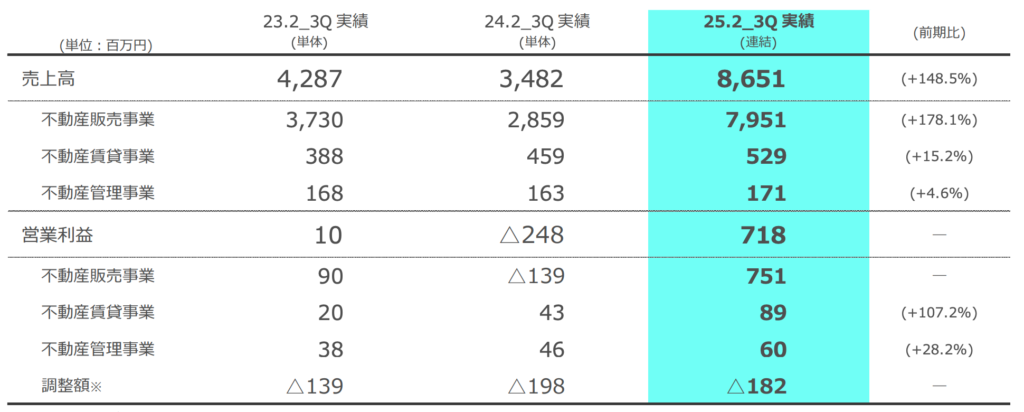

最新の業績 2025年2月期 第3四半期 アズ企画設計

では、最新の決算資料等から、アズ企画設計の最新の業績を見ていきましょう。

1. 最新業績の総括

- 売上高:8,651百万円

- 営業利益:718百万円(営業利益率:約8.3%)

- 経常利益:553百万円

- 四半期純利益:343百万円

アズ企画設計は、不動産市場の高値維持や金融政策の変動リスクがある中で、積極的な仕入れを行い、順調な業績成長を達成しています。特に一棟マンション・オフィスの販売が堅調であり、今後の売上計上につながる収益不動産の仕入れも順調に進んでいます。

また、売上総利益率が前期末比で+2%ほど上昇しており、これが要因で各段階利益の伸びにポジティブな影響をしています。

2. セグメント別業績分析

続いてセグメント別の業績を見ていきます。

各セグメントで順調に売上が推移しており、それに伴い大幅な増益となっています。

① 不動産販売事業(売上の約92%を占める主力事業)

- 売上高:7,951百万円

- セグメント利益:751百万円(セグメント利益率:約9.4%)

- 主な販売実績:

- レジデンス6棟

- 区分マンション5件

- ビル4棟

- 区分事務所3件

一棟マンション・オフィスを中心に、プレミアムマンションなど多様な物件種別を扱い、収益機会の拡大を図っています。

販売が大きく進捗しており、売上・利益は過去最高で推移。営業利益の向上については、一棟居住用不動産の在庫残高が相対的に少なく租税公課が減少したことも一部寄与しています。

また、利益率は9.4%と、全体の営業利益率(8.3%)を上回っており、付加価値を加えた不動産販売が収益に貢献しているのではないでしょうか。

高値推移の不動産価格を考慮すると、慎重な仕入れと売却戦略が今後も求められます。

② 不動産賃貸事業(安定収益基盤)

- 売上高:529百万円

- セグメント利益:89百万円(セグメント利益率:約16.9%)

- 収益要因:

- サブリース

- 貸しコンテナ・コインパーキング

- 民泊施設(インバウンド需要の回復)

セグメント利益率は16.9%と、不動産販売よりも高収益であり、安定したキャッシュフローの源泉となっている。

また、インバウンド需要の回復により民泊施設の収益が伸びており、観光需要の動向が今後の収益に影響を与えると思われます。現在のようにインバウンドの需要が伸び続ければ、不動産賃貸事業は安定した収益基盤を築く以上のパフォーマンスを出せると期待できます。

令和6年の訪日外国人旅行消費額は8兆1395億円(速報値)で、同5年と比べて53.4パーセント増、1人当たりの旅行支出も22.7万円となり、3年連続で20万円を上回りました(参考)

一方、金融政策の変化により賃貸市場に影響が出る可能性もあり、事業用不動産の収益性維持が課題となるでしょう。

③ 不動産管理事業(ストック型収益の拡大)

- 売上高:171百万円

- セグメント利益:60百万円(セグメント利益率:約35.1%)

セグメント利益率35.1%と、最も利益率の高い事業となっています。

新規販売物件の管理受託増加により、収益基盤が拡大しており、事業の安定性が高く、利益貢献度が大きいため、管理受託のさらなる拡大が業績の安定化に寄与しています。

最新の財政状態 2025年2月期 第3四半期 アズ企画設計

続いて、アズ企画設計の最新の財政状態を見ていきましょう。

1. 総資産の増加要

- 総資産:12,038百万円(前年同期比 +2,106百万円)

- 増加要因

- 流動資産:11,361百万円(+2,084百万円)

- 現金及び預金の増加(+326百万円):手元流動性の確保

- 販売用不動産の増加(+2,419百万円):積極的な仕入れによるストック拡大

- 仕掛販売用不動産の減少(-760百万円):物件の販売進捗による在庫減少

- 固定資産:677百万円(+21百万円)

- 繰延税金資産の増加(+24百万円)

- 流動資産:11,361百万円(+2,084百万円)

販売用不動産の積み上げ(+2,419百万円)が大幅に増加しており、将来の販売に向けた仕入れが活発に行われていることが伺えます。仕掛販売用不動産(開発中の不動産)が減少しているため、一部物件の売却が進んだことが示唆される。

2. 負債の推移

- 負債合計:9,198百万円(前年同期比 +1,761百万円)

- 流動負債:3,934百万円(-498百万円)

- 短期借入金の減少(-553百万円):財務の安定化

- 固定負債:5,263百万円(+2,259百万円)

- 長期借入金の増加(+2,302百万円):事業拡大のための資金調達

- 流動負債:3,934百万円(-498百万円)

短期借入金を削減し、長期借入金を増加させることで、財務の安定性を向上させる動きがみられました。これにより、短期の資金繰りリスクを軽減し、長期的な事業運営を優先する資本政策を取っていると考えられる。

販売用不動産の増加に伴い、借入金を活用して仕入れを拡大しているこの動きが収益に結びつけば、今後の売上・利益成長につながる可能性が高いと考えられます。

3. 純資産と自己資本比率の動向

- 純資産合計:2,839百万円(前年同期比 +344百万円)

- 四半期純利益(+343百万円):業績好調による純資産増加

- 新株発行(+25百万円):譲渡制限付株式報酬の発行

- 配当支払い(-23百万円):利益還元による資本減少

- 自己資本比率:23.6%(前期末 25.1%)

利益計上により純資産が増加しており、健全な財務運営が続いている。

一方で自己資本比率は低下(25.1% → 23.6%)しました。長期借入金の増加による負債比率の上昇が影響していると考えられるでしょう。これは、資産拡大のための戦略的な投資と考えられ、短期的なリスクはあるものの、販売計画が順調に進めばプラス要因となるのではないでしょうか。

バリュエーション分析 アズ企画設計

ここからは、過去のデータや市場のデータ等を活用して、アズ企画設計のバリュエーションを分析してみます。

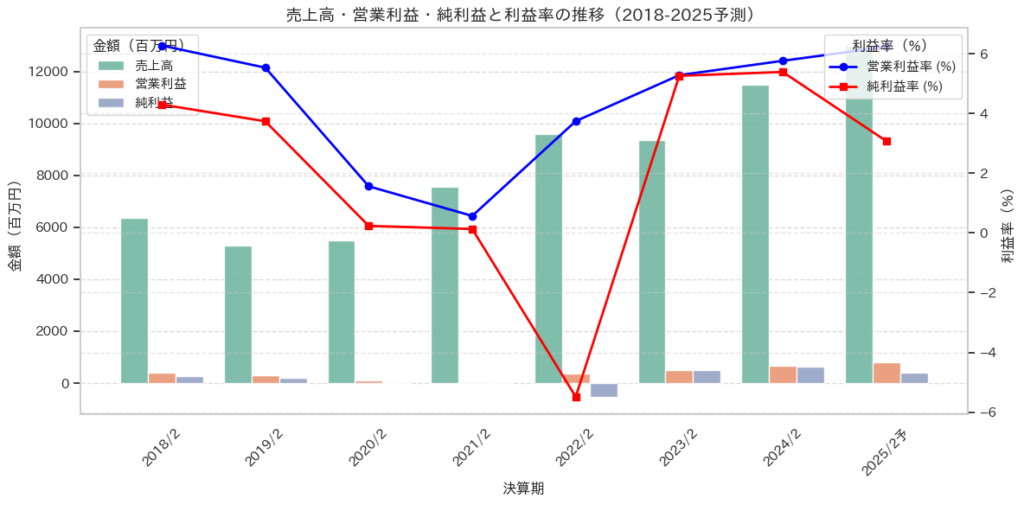

2018年から2025(予想)までの売上、利益、利益率等をグラフにしました。

- 営業利益率については、2020年~2021年にかけて営業利益率が大幅に低下したが、2022年以降は回復基調。

- 純利益率の変動については、2022年に大幅な赤字(-526百万円)を計上したが、2023年以降は安定した黒字基調に回帰。

- 売上成長率については、2020年~2021年は停滞したが、2022年以降は売上が成長軌道に戻っている。

- 営業利益成長率については、2020年~2021年の低迷期を経て、2022年に大きく回復。

- 純利益成長率については、2022年の大赤字を経て、2023年から再び純利益が急成長している

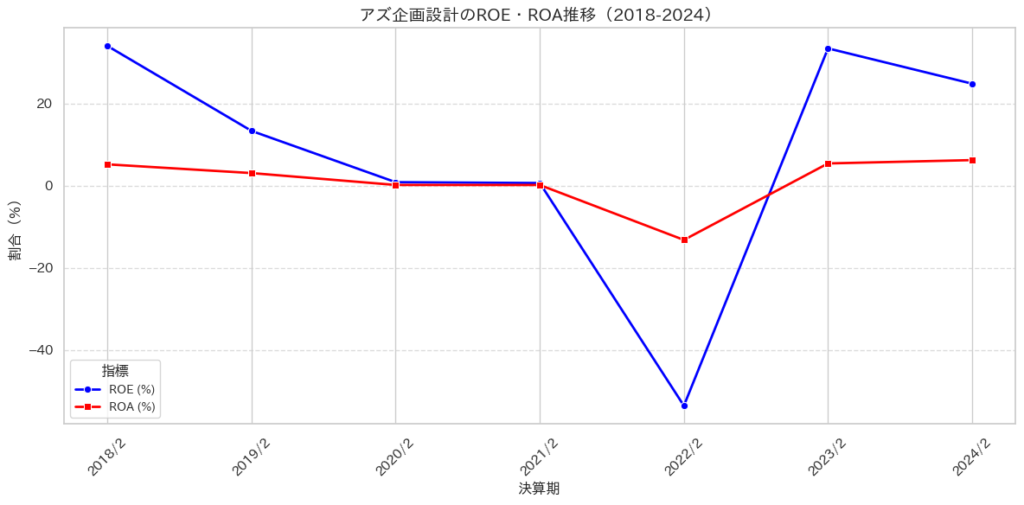

ROE・ROA

- 2022/2にROEが-53.6%、ROAが-13.2%と大幅なマイナス

- 原因: 純利益の赤字(-526百万円)

- 影響: 資本効率と資産収益性が大きく悪化

- 2024/2ではROE・ROAともに回復

- 純利益が620百万円に戻り、ROEが24.8%まで改善

- ROAも6.2%と安定した収益性を示している

- ROEとROAの平均値(異常値を除外)

- ROE(外れ値除外): 約14.2%(長期的には健全)

- ROA(外れ値除外): 約3.1%(不動産業界としては妥当)

市場データとして、不動産売却した企業のROEを見ると、2023年度は、中央値が3.7%、平均値が5.9%(2022年度:中央値2.9%、平均値5.2%)に対し、不動産売却を行っていない企業は中央値が7.2%、平均値が9.2%(2022年度:中央値7.4%、平均値9.1%)と両者には大きな開きがあり、不動産売却を行った企業ではそうでない企業に比べて、著しくROEが低い水準にあるようです。

また、不動産売却を行った企業のうち、ROE8.0%未満であった企業は売却企業数全体の74%と高い比率を占めており、2023年3月31日にリリースされた東証による「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」と題した上場会社への通知にもとづき、資本収益性を意識した施策として、企業不動産の売却を試みたものとみられる(参考)

これを踏まえると、アズ企画設計は、高い収益性(ROE)が魅力の銘柄と言えそうです。2023年には 33.5% と再び高水準を記録しています。また、ROAも5%以上を記録(資本効率・資産効率が良い)自己資本を活用した収益力が高く、不動産事業の利益率が安定しているのではないでしょうか。

🎯 気になるポイント

分析の中で、いくつか気になる点をここでまとめます。

- 2022/2期に純損失発生(-526百万円)

- 2022年に何が起こったのか?

- 2023/2には黒字回復しており、事業モデルの変化があった可能性。

- 営業利益率が低い時期(2020-2021年)

- 2021年の営業利益率は わずか0.57% で、事業採算がほぼゼロの状態だった。

- 利益率が低迷した要因(コスト増?市場環境の悪化?)を特定する必要がある。

- 2025/2予想で純利益が低下(620→400百万円)

- 売上は 1.3倍成長(11,506→13,000百万円) なのに、純利益は減少する予測。

- コスト増、金利上昇、不動産市況の影響など、収益圧迫要因を探る必要がある。

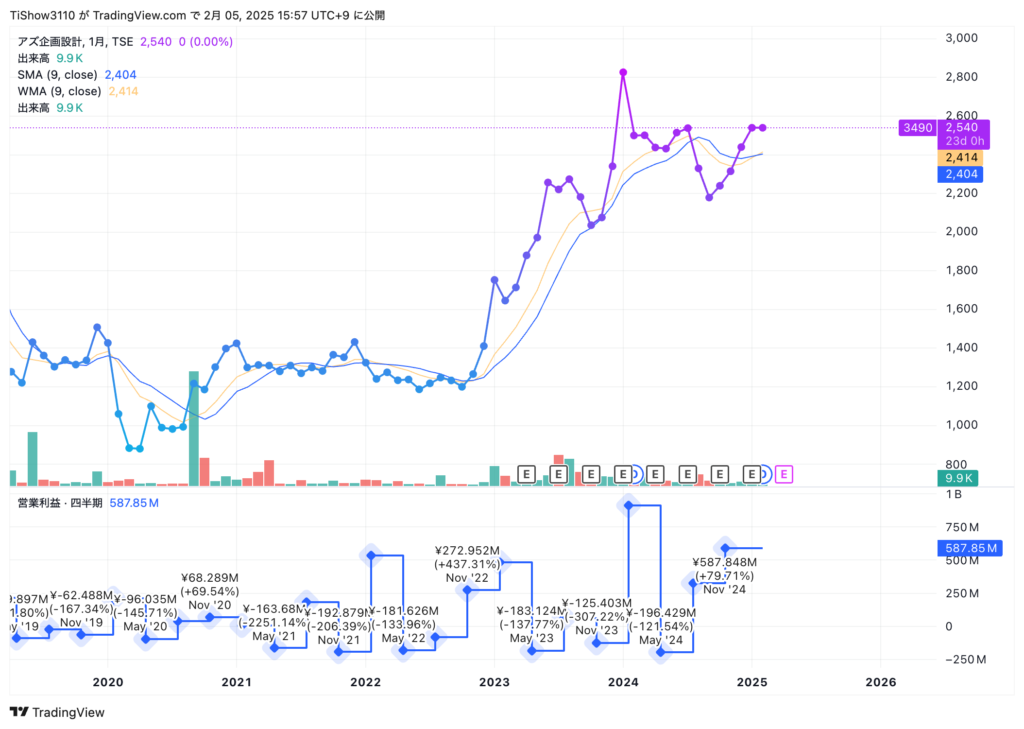

2021年~2022年の分析と転換点の特定

アズ企画設計は2021年には当時過去最高の売上を記録したものの、利益は大幅に減少し、2022年には純利益が赤字に転落しました。しかし、2023年以降は業績が急回復し、株価も上昇トレンドにあります。この転換点を詳しく分析し、企業の成長戦略をさらに明確にします。

2021年:売上は成長も、利益が大幅減少

2021年の売上は7,544百万円と前年から+36.9%増加し、過去最高を記録しました。しかし、営業利益は43百万円(-49.5%)と大幅に減少し、利益率が低下しました。

業績悪化の主な要因としては、

- 宿泊事業の低迷

- 新型コロナの影響でインバウンド需要が消失し、国内旅行も低迷。

- 東北ホテルの稼働率が低下し、1施設撤退を決定。

- 民泊施設の開業コストが利益を圧迫。

- 賃貸事業の収益減少

- 事業用サブリースのリーシングが遅延し、稼働率が低下。

- コインパーキングや民泊の稼働が振るわず、セグメント損失**-99百万円**(前年は+58百万円)を計上。

- 不動産仕入れの遅れ

- コロナ禍で市場が停滞し、仕入れが遅れたため、下半期の売上が伸び悩む。

- 高価格帯の物件販売は成功したものの、事業全体の収益性は低下。

この結果、2021年の営業利益は前年の半分以下に減少し、資産面でも販売用不動産の減少(-1,204百万円)や減損損失(-35百万円)の影響がありました。

2022年:売上・営業利益は成長するも、純利益が赤字転落

2022年の売上は9,592百万円(+27.1%)とさらに成長し、営業利益も359百万円(前年比+721%)と大幅に改善しました。しかし、純利益は-526百万円(赤字転落)となり、財務的に大きな変動がありました。

純利益赤字の主な要因としては、

- 東北ホテルの減損処理(戦略的撤退)

- 復興作業員向け宿泊施設としての役割を終え、当初の予定より早く撤退。

- 約500百万円規模の減損損失を計上し、帳簿上の純利益を大きく圧迫。

- 実際のキャッシュアウトは少なく、戦略的な損失処理。

- 不動産賃貸事業の不振

- 売上が-17.6%減少(474百万円)し、赤字が拡大。

- ホテルの稼働停止により、セグメント損失が-116百万円(前年-99百万円)に悪化。

- 税負担の増加

- 2021年の赤字の影響で、消費税控除の減少や租税公課の増加が発生。

このように、2022年の赤字の最大の要因は「東北ホテルの減損処理」だったと考えられます。営業利益は順調に回復していたものの、戦略的な損失計上が影響し、一時的な赤字となりました。

2023年以降:黒字転換と成長路線へ

2023年には売上・利益ともに回復し、純利益493百万円で黒字転換しました。2024年の予想も純利益620百万円と安定した成長が見込まれています。

回復の要因として考えられるのは、

- 不動産販売事業の成長

- 高価格帯の物件販売が順調に進み、仕入れ戦略を改善。

- 営業利益率が2021年の0.57% → 2023年は5.3%と大幅に向上。

- 賃貸事業の収益改善

- ホテル・民泊撤退後、代替用途への転換が進む。

- セグメント損失が-116百万円 → -89百万円に縮小。

- 減損処理の完了

- 2022年の一括損失処理により、2023年以降の財務体質が大幅に改善。

これにより、2023年には営業利益が495百万円(+37.7%)に成長し、収益の安定化が進みました。

主要な転換ポイント

アズ企画設計は、2021年~2022年にかけて大きな経営戦略の転換を行い、その結果、2023年以降は収益基盤が安定し、株価も上昇しています。

アズ企画設計の2021~2022年の業績悪化は、コロナ影響とホテル事業の低迷によるものと考えられます。

リーシング・マネジメント・コンサルティングが発表した「2021年繁忙期(1~3月)における新型コロナウイルスの賃貸不動産マーケットへの影響調査」においても、アンケートに答えた4割以上の不動産会社が、2021年度の繁忙期は昨年繁忙期と比べて、問い合わせ数が減少したと答えています。

しかし、2022年の赤字は戦略的撤退による一時的な損失であり、本業である不動産販売事業の強化により、2023年以降は業績が安定成長を続けています。

現在の株価上昇トレンドも、この転換戦略が市場から評価されている証拠です。2024年以降も不動産市場の動向に注意しつつ、引き続き成長を期待できる企業といえるでしょう。

アズ企画設計の今後の成長性期待

アズ企画設計は、過去数年間の売上成長を土台に、今後さらに営業利益の向上・社外連携・販売事業の拡大という3つの戦略に取り組み、持続的な成長を目指していることが、過去データからわかりました。

ここでは、今後の成長ドライバーを中心に成長性を図っていきましょう。

1. 過去の成長実績

アズ企画設計は、2021年から2024年にかけて売上を約1.5倍に拡大(75.4億円→115.0億円)し、順調な成長を遂げています。この背景には、販売事業の規模拡大と高価格帯物件の取り扱い強化がありました。

- 売上成長率(2021→2024):+52.6%

- 営業利益成長率(2021→2024):+1,442%(43百万円 → 663百万円)

- 営業利益率の改善(2021→2024):0.57% → 5.8%

主力事業である不動産販売が順調に拡大し、利益率も改善傾向にあります。2022年の赤字(-526百万円)は戦略的な減損処理によるもので、本質的な事業不振ではないと考えられます。

2. 中長期成長戦略

アズ企画設計は、これまでの販売規模の拡大を基盤とし、今後は収益性向上を重視した成長戦略を進めます。以下の3つの柱が中期成長の鍵になります。

① 営業利益の向上

これまでの短期間での売却モデルに加え、一部の物件を長期保有することで収益不動産の収益性を向上させ、賃料収入の拡充(ストック収益の強化)にも取り組みます。

- これまでの「短期売却モデル」では、物件のバリューアップ効果が限定的だった。

- 今後は長期保有で賃料収入を確保しつつ、物件価値の向上を図ることで利益率を改善。

- 内部成長(収益物件の付加価値向上)+ ストック収益(安定収益の確保) を目指す。

これにより、営業利益率の向上が期待されます。

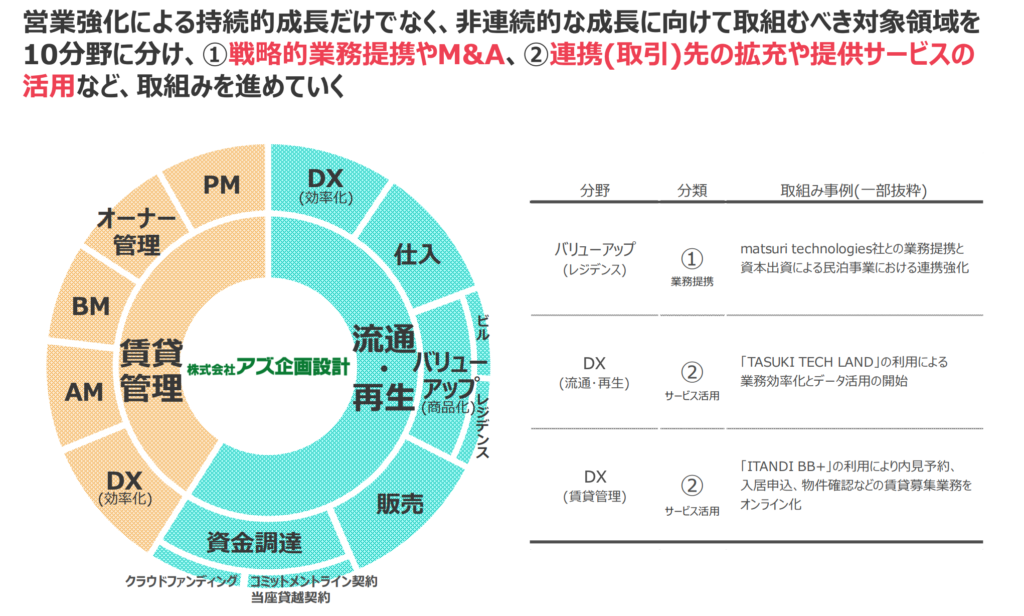

② 社外との連携(戦略的パートナーシップの強化)

これまでの営業力強化による成長だけでなく、非連続的な成長を実現するために、M&Aや業務提携を積極的に推進します。

- matsuri technologies社との業務提携・資本出資

- 民泊事業の強化を目的とした協業。

- インバウンド需要回復を見据えた宿泊施設の収益化強化。

- ITANDI BB+(不動産業務効率化ツール)導入

- 内見予約・入居申込・物件管理のオンライン化により業務効率を向上。

- TASUKI TECH LANDのデータ活用

- AI・データ分析を活用し、不動産取引の精度を向上。

IT活用と外部連携により、業務効率を向上させながら市場拡大を狙っていきます。

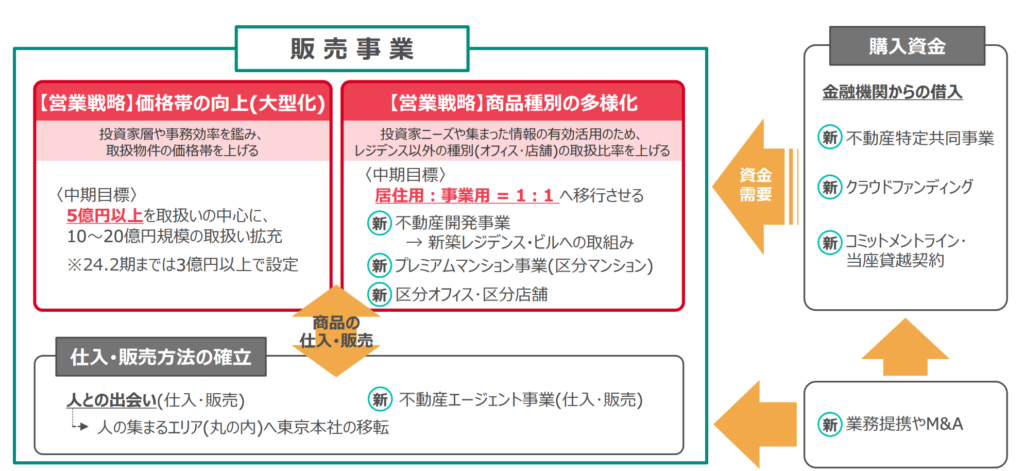

③ 販売事業の規模拡大 & 価格帯の向上

販売する不動産の価格帯を「3億円以上 → 5億円以上」へと引き上げ、さらに「10~20億円規模の物件」の取り扱いも拡大しています。

- 高価格帯物件(5億円以上)の取り扱いを増やし、投資家層を富裕層・法人にシフト。

- 23.2~24.2期では販売物件の3割が5億円以上の案件であり、順調に目標達成中。

- 都心部(東京)へのシフトを加速し、取引価格の高い市場にフォーカス。

- レジデンス(居住用)と事業用(オフィス・店舗)の比率を1:1に移行し、投資家ニーズに柔軟に対応。

高価格帯の案件にシフトすることで、売上総利益率の向上が見込めます。

企業の成長性評価

アズ企画設計は、以下のポイントから今後も安定成長が期待できる企業と評価できます。

- 過去数年間の売上・利益成長が実証済み

- 2021年 → 2024年で売上1.5倍、営業利益14倍の成長。

- 販売規模拡大 → 価格帯向上へ

- 取扱物件の単価が「3億円 → 5億円以上」へ移行し、利益率が向上する可能性。

- 長期保有戦略で利益率改善

- ストック収益(賃料収入)を取り入れ、安定的な利益基盤を強化。

- IT導入 & M&Aで成長を加速

- 業務効率化(IT導入)+ 非連続的成長(M&A・提携) で収益性向上を図る。

一方で、リスクもあるので注意しましょう。

- 金利上昇リスク

- 借入による不動産投資が主要ビジネスモデルであり、金利上昇は利益率を圧迫する可能性。

- 不動産市場の景気変動

- 不動産価格の変動が事業に大きな影響を与えるため、リスク管理が必要。

- 高価格帯市場の競争激化

- 5億円以上の市場に移行することで、競争環境が激化する可能性。

市場の動向

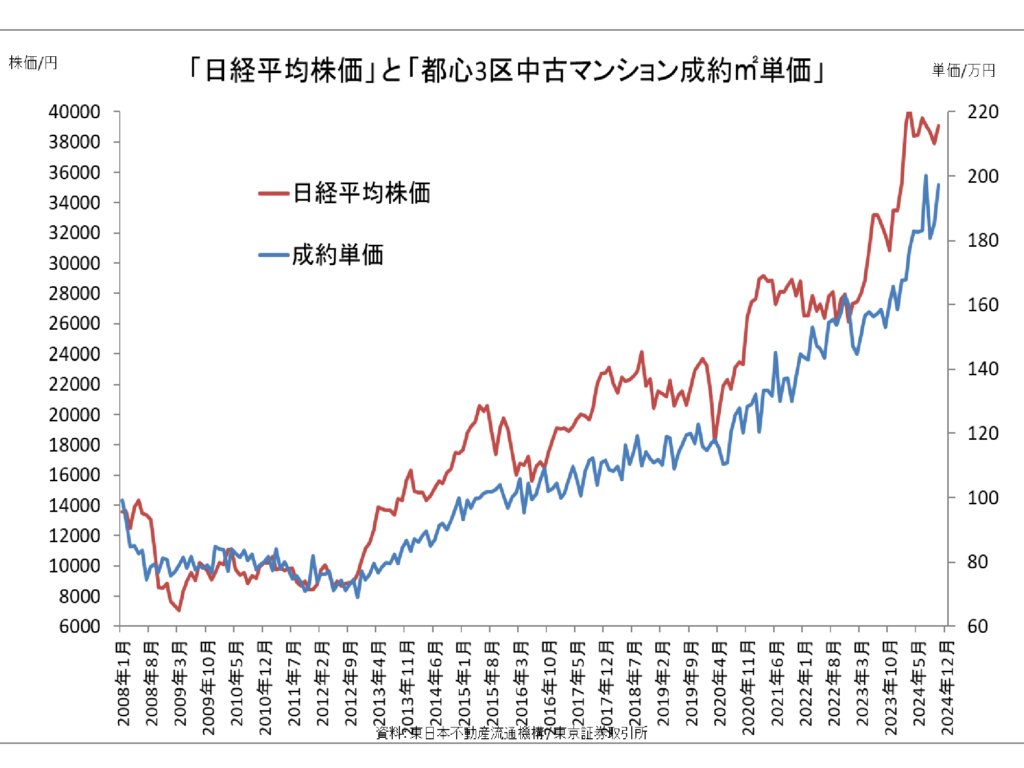

2024年の不動産市場は、日経平均株価の上昇 とともに都心部の不動産価格が高騰 する一方、郊外のマンション市場には鈍化の兆しが見られました。

また、2024年3月には 日本銀行がマイナス金利を解除 し、7月には利上げを発表。これにより、住宅ローンの変動金利が上昇し、不動産市場への影響が本格化しています。

都市部では、富裕層や海外投資家の影響で不動産価格は引き続き上昇 する見込みですが、郊外エリアでは金利上昇に伴い市場の減速が進む可能性 があります。

マンション価格も、日経平均株価に連動して上昇基調にあります。しかし、株価に連動するのは一部エリアの不動産のみです。

上記グラフは都心3区(千代田区・中央区・港区)の中古マンション価格と日経平均株価の推移を表していますが、都心5区、7区程度まで広げても大きな違いはありません。逆に言えば、都心や駅前、駅近以外のマンションはここまで高騰しておらず、郊外のマンションは失速感も見られ始めています。

コロナ禍では一戸建ての需要も拡大しましたが、2022年後半頃から失速し、2023年の春には投げ売りのような現象も見られました。在庫物件も増え続けており、平均価格こそ下落していないものの頭打ち感があります。

2025年の市場予測

2025年は「中古シフト」の加速が予想されます。

新築マンションの供給数が減少している一方で、価格高騰による影響で比較的手の届きやすい 「セカンドベストエリア」 への需要が増加すると考えられます。

また、世界的な政治・経済の不安定さから、日本の不動産が相対的に安全資産として注目されており、都市部の価格高騰は続く見込みです。

アズ企画設計への影響

- 販売戦略の強化

- アズ企画設計は、高価格帯不動産(5億円以上)へのシフト を進めており、都心部の価格上昇の恩恵を受ける可能性が高い。

- 一方で、郊外市場の鈍化を考慮し、物件仕入れの選定をより慎重に行う必要がある。

- 金利上昇の影響

- 借入コストの上昇 により、投資家の購買意欲が低下するリスクがある。

- しかし、アズ企画設計の今後の主要顧客である富裕層・黒字企業は金利の影響を受けにくいため、大きな懸念材料にはならない。

- 「中古シフト」の追い風

- 新築供給の減少により、中古不動産の市場価値が向上し、アズ企画設計の物件販売が追い風を受ける可能性が高い。

アズ企画設計は、市場環境の変化を的確に捉えた事業戦略を進めており、都心部の不動産価格高騰や「中古シフト」の恩恵を受けながら、成長を継続する可能性が高い可能性があります。

理論株価・目標株価 株式会社アズ企画設計

株式会社アズ企画設計の目標株価を算出するにあたり、単なる過去業績の分析にとどまらず、質的な成長期待や外部環境を考慮して独自モデルを構築し分析をしてみました。

成長期待

アズ企画設計の過去の営業利益率は低迷していたものの、2024年の営業利益率は約 5.8% と回復傾向にあります。今後の成長期待を反映するため、営業利益率の改善(6%、7%、8%)を仮定値として設定 しました。この仮定値は、市場環境や事業戦略をさらに深く分析することで、より正確な値を導き出せる可能性があります。

過去の平均成長率、質的スコア、成長のばらつき(分散)を考慮し、成長期待は、

成長期待 = 約140%

この成長期待を踏まえ、

目標株価:3048円~3,780円(金利と不動産市場が影響)

と算出しました。

成長性と割安感はとても高いんじゃないかと思います。

もちろんこの数年の成長が続くと仮定しての算出ですが、政策金利の上昇や人口減少等などに対応ができなければ、期待した成長はできない可能性があります。

まとめ 株式会社アズ企画設計(3490)

アズ企画設計は、販売用不動産の積み上げと積極的な仕入れを進めながら、長期借入金を活用して成長戦略を推進しています。短期借入を減少させ、財務の安定化を図っている点はポジティブですが、自己資本比率の低下と長期負債の増加に伴うリスクには注意が必要です。

総合的に見ると、財務体質を改善しつつ、成長投資を積極的に行っている企業と評価できます。短期的な不動産市況の影響は受けやすいものの、今後の不動産販売が順調に進めば、売上・利益のさらなる成長が期待できる銘柄です。

現時点での評価を収益性や成長性の観点からしてみました。

目標株価:3048円~3,780円(金利と不動産市場が影響)

ポジティブ要因

- 過去の成長実績があり、営業利益の向上施策が明確。

- 高価格帯不動産へのシフトにより、利益率が向上する可能性が高い。

- 不動産販売事業の規模が拡大し、都心部へシフトすることで安定成長が見込める。

- M&A・IT導入により、非連続的成長のチャンスを広げている。

注意点

- 金利上昇や不動産市場の変動リスクがあるため、市場環境を注視する必要がある。

- 短期的な利益確保と長期的な成長戦略のバランスが課題。

- インバウンド需要が今後も続くかどうか

今後の成長は金利動向や不動産市場の変化に影響を受ける可能性がありますが、過去のコロナ後の戦略的復活を鑑みれば、戦略的な事業展開により競争力を維持できる企業と評価できます

なにか質問や意見がある方は、ぜひ弊コミュニティでお会いしましょう!

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu

また、無料コミュニティで「推し株」についてや初心者たちの意見交換なども行なっています🔽

マネーチャットでは、投資の超初心者から中級者の方が一緒に意見や情報交換したり、研究するグループを運営しています!

仲良く推し株についても話し合いましょう!!

一緒に株や資産運用、経済について語ろう!

https://line.me/ti/g2/3-2hZJtrzPp5Lidg7F_Qgr2aS4lCj9hZcBelEg?utm_source=invitation&utm_medium=link_copy&utm_campaign=default

⚠️ グループ内で、マウントの取り合いとか、他人のお金の使い方に無駄に口を出したり、投資商材を売りつけたり、お金の貸し借りなどは絶対にやめてください。

初心者にはぜひ優しく教えてあげてください。