少子高齢化、共働き世帯の増加、そして「家族化」するペット。こうした社会変化を背景に、日本のペット関連市場は2025年以降も着実に拡大を続けています。

矢野経済研究所の調査によれば、国内のペット関連市場は2023年度に1兆8,629億円規模(前年比+4.5%)まで成長。犬猫の飼育頭数こそ横ばい傾向にあるものの、1頭あたりの支出額は年々増加し、高齢化や健康志向に伴う「医療・介護・フード」の高度化が顕著です。

このような構造的な追い風を受けて、医療・フード・EC・保険・サブスク・葬祭など、ペット関連の周辺サービスにおいてはまだまだ成長余地が大きく、しかも競合が少ない分野も少なくありません。

特に注目すべきは、以下の3つの投資視点です。

- 中小型株×ニッチ領域の独占性

- M&A・事業提携などによる急拡大

- 高利益率なストックビジネス化の兆候

本特集では、スタンダード・グロース市場に上場するペット関連企業の中から、テンバガー(株価10倍)を狙える可能性を秘めた4銘柄を厳選。

今、成長の波に乗る次世代のペット銘柄を、誰よりも早く仕込むチャンスです。

なにか質問や意見がある方は、ぜひ弊コミュニティでお会いしましょう!

マネーチャットでは、超初心者から中級者の方にぴったりな投資の学校を運営しています。毎週の動画学習に加え、毎日の経済解説、そしてみんなと一緒に学習したり意見交換したりする場を作っています。

とりあえず無料で1ヶ月やってみよう! =>

https://community.camp-fire.jp/projects/view/760550#menu

世界のペット市場:人間化・プレミアム化で拡大を続ける巨大産業

ペットを「家族の一員」として扱う価値観の浸透が、世界のペット市場を構造的に成長させています。特にフード市場を中心に、支出の増加とプレミアム化が急速に進んでいます。

● 世界のペットフード市場は2030年に約31.4兆円規模へ

世界のペットフード市場は2025年に2,086億ドル(約33兆円)、2030年には3,144億ドル(約47兆円)に達すると予測され、年平均成長率(CAGR)8.56%で拡大を続けています。

2017年から2022年の間にも約59.4%成長しており、この背景には以下の要素があります。

- ペットの人間化(Humanization)

- 市販フードの普及と家庭調理からの転換

- 飼育頭数の増加(2017〜2022年で13%増)

● 犬が主役の市場構造だが、猫も急成長中

- 犬の飼育数:2022年に6億450万人

- 市販フードへの依存度が高く、市場シェアNo.1(2022年に800億ドル)

- 2029年には1,566億ドルに達する見込み

- 猫の飼育数:2022年に約4億820万人

- CAGRは7.9%

- 「低メンテナンス」「屋内飼育に適応」「単独行動可」といった理由で、特に都市部・共働き家庭に人気

- コロナ禍での在宅増加により、養子縁組が急増

猫は特に欧州で人気が高く、歴史的文化的背景も後押し。ロシアや米国では、猫を「家族や子ども」とみなす割合が70%以上に達しています。

● 地域別動向:北米・欧州が牽引、アジアと新興国も急拡大

- 北米(2022年:774億ドル)

- 世界最大のペットフード市場

- ペットの人間化と可処分所得の高さが牽引

- 米国のフード支出割合はペット支出全体の42.4%

- 欧州(2022年:477億ドル)

- オーガニック・グレインフリーなどプレミアム志向

- ペット数は5年間で23.6%増加

- アジア太平洋(2022年:293億ドル)

- プレミアム化と市販フードへのシフトが顕著

- 特に中国、日本、韓国、オーストラリアなどで成長性高い

- 南米・アフリカ

- CAGRは12%超と最速成長地域

- 低所得層のペット飼育増と市販フードへの移行が要因

● ペット支出は「フード」が中心、プレミアム化も進行中

- 世界のペット支出(2017〜2022年):24.8%増

- 犬の支出割合(2022年):39.4%

- 米国では約40%がプレミアムフードを選択

- 香港ではプレミアムキャットフードが市場の75%を占める

飼い主はペットの健康に対して強い関心を持っており、ナチュラル素材、グレインフリー、高タンパク質など、高品質なフードへの支出を惜しまない傾向が強まっています。

加えて、グルーミング、デイケア、散歩代行などのサービス支出も拡大傾向。ペット産業の裾野が広がっています。

WOLVES HAND (194A):ペット医療を制す 「一社完結型」動物病院チェーンの実力とは?

国内ペット市場は年々拡大しており、2023年度は1.8兆円規模(前年比+4.5%)へと成長。高齢化・医療高度化・飼い主の家族志向に伴い、一次診療(かかりつけ)だけでなく、二次診療(専門的・緊急対応)の需要も高まっています。

そんな中、注目を集めているのが、動物病院チェーン「ウルフハンド(WOLVES HAND)」です。2024年6月に東証グロース市場へ上場し、すでに全国38病院体制を築いています。

同社の強みは、一次~二次診療までを一社で完結できる「シームレス医療モデル」と、M&Aによる急速な病院網拡大戦略。

■ 事業モデルと差別化ポイント

まずは事業を理解していきましょう。

- シームレス医療体制で“たらい回し”を回避

- 一般的な動物病院では、初診→紹介→専門病院という分業体制が主流ですが、ウルフハンドでは通常診療から緊急・高度医療までを自社で一貫提供。これにより、飼い主が最も嫌がる「病院たらい回し」のストレスを解消しています。

- 若手獣医師の即戦力化モデル

- 豊富な症例・人材登用制度により、若手獣医師を3~5年で病院長に抜擢する実績も。ベテラン依存を避けながら、全国規模で医療レベルを標準化する仕組みを確立しています。

- 口コミ主導の集患と診療件数増加

- 高度医療と地域密着型診療を両立することで、飼い主の信頼を獲得し、診療件数は2022年以降右肩上がり。広告費に頼らず、自然流入で患者数を増やす口コミ経営が好循環を生んでいます。

■ 2025年6月期 第3四半期決算の要点(累計)

| 指標 | 実績 | 前年比 | 注釈 |

|---|---|---|---|

| 売上高 | 38.0億円 | +7.9% | M&Aと新規開院が寄与 |

| 営業利益 | 4.69億円 | ▲9.0% | 一時費用(M&A・上場)を計上 |

| 調整後営業利益 | 5.54億円 | +7.4% | 一過性費用除くと増益基調 |

| 経常利益 | 5.09億円 | +0.4% | 安定推移 |

| 親会社純利益 | 3.01億円 | ▲3.0% | のれん償却負担あり |

| EBITDA | 7.26億円 | ▲3.4% | マージンは20%超を維持 |

➡ 決算のポイントは、「一過性コストを差し引けば、本業は堅調に成長している」という点です。

■ 成長戦略:M&Aと診療拡大で100病院体制へ

当社はM&Aを積極的に展開していることも注目ポイントです。

- 日本の動物病院は「高齢化」と「零細規模」が課題

- 国内に約1.3万施設ある動物病院の80%以上が獣医師2名以下、平均年齢56歳と高齢化が進んでいます。ウルフハンドはこの承継需要に着目し、M&Aを積極的に展開。

- 直近でも、2024年8月に株式会社そよかぜ、2025年2月に株式会社バハティーを買収し、半年で6拠点を新設しています。

- 拠点数だけでなく質も拡大

- 買収先には共通の診療システムや人材育成制度を導入。全国で均質な医療サービスを提供することで、ブランド信頼の蓄積とコスト効率化を両立しています。

■ 財務の健全性と課題

| 指標 | 概要 |

|---|---|

| 現預金 | 5.5億円(M&A費用でやや減少) |

| 有利子負債 | 約26億円(のれん圧縮計画あり) |

| 純資産 | 24億円(利益剰余金が増加) |

| のれん残高 | 約16.7億円(総資産の約29%) |

のれん(買収による無形資産)が財務上の最大リスクですが、キャッシュ創出力(EBITDA)も高く、減損に耐えうる水準かと思われます。

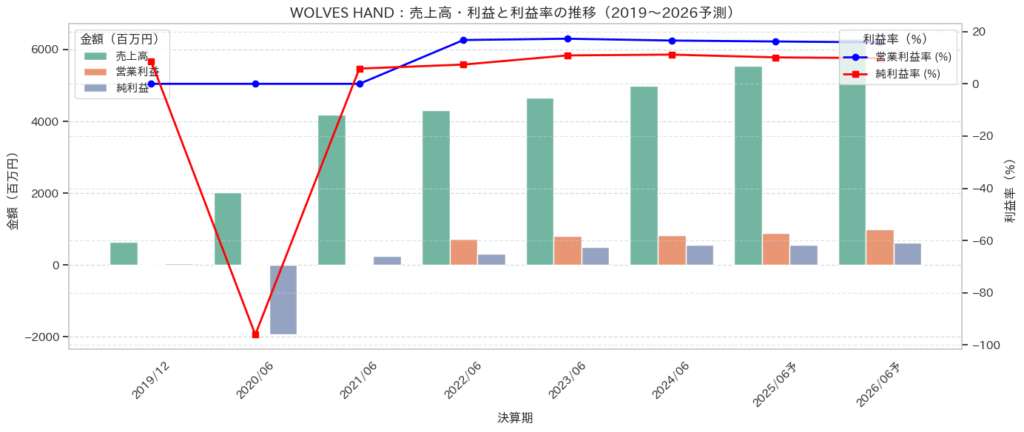

売上・利益・EPSなどについて

ウルフハンドの売上は、2019年の6億円から、2026年には63億円まで増える見通しです。つまり、7年で約10倍に成長しようとしている、非常に勢いのある会社です。

しかも、売上の伸びは「一時的なブーム」ではなく、動物病院の買収(M&A)と新規開院の積み重ねで実現しています。ペット医療の需要が伸び続ける中で、着実な拡大戦略をとっていることがわかります。

2022年以降、営業利益は7〜10億円を安定して稼げる体質になっており、売上に対して営業利益率は16%前後。これは、動物病院業界としては非常に高い水準と言えるでしょう。

つまりウルフハンドは、

- 高度な診療で客単価が高い

- 医療の効率化が進んでいる

- 若手獣医師をうまく育ててコストを抑えている

といった「稼げる仕組み」がしっかりしている会社という印象です。

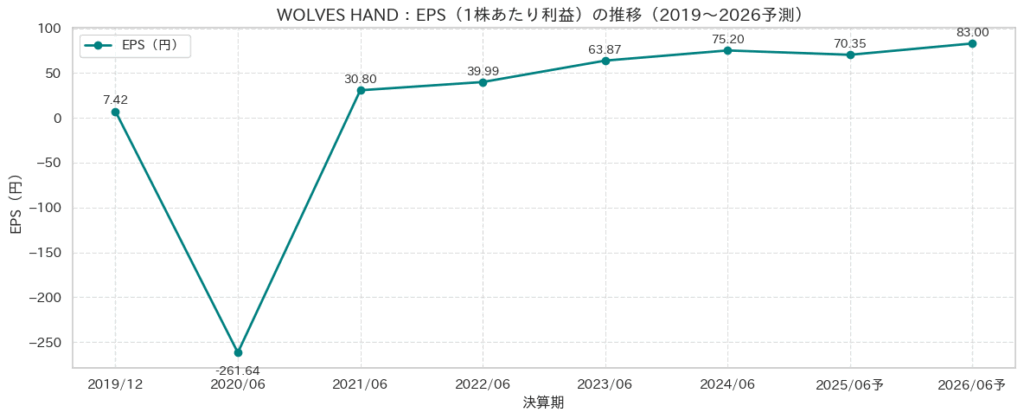

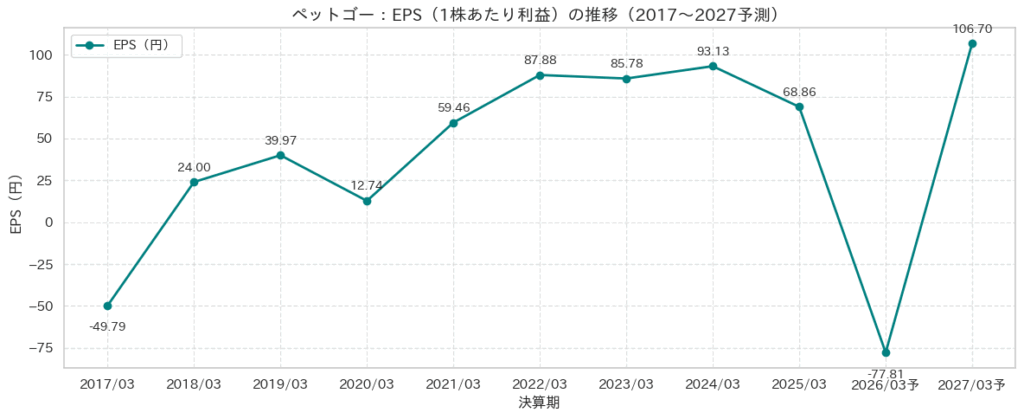

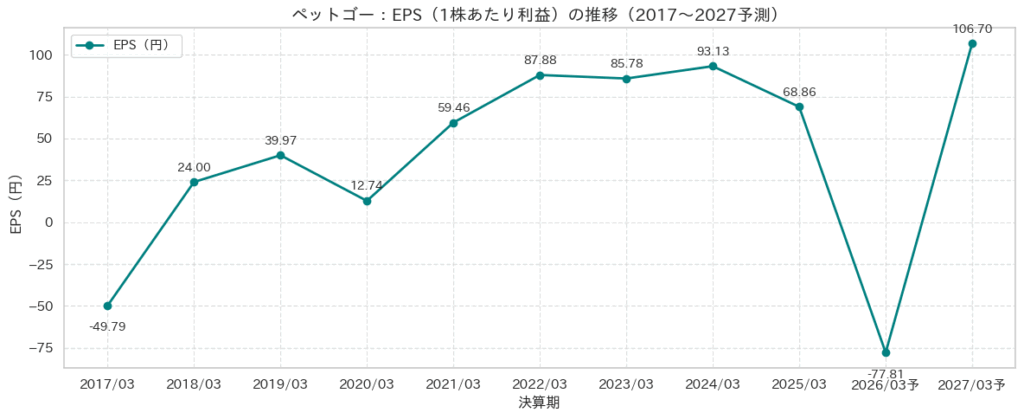

2020年に一時赤字(EPS▲262円)になりましたが、それ以降はV字回復しており、2026年にはEPS83円の見通しです。

PER 対 成長率(PEG)の観点

EPS(1株利益)と予想値(会社計画)を現在の株価で計算してみますと、

| 年度 | EPS(円) | 想定PER(現在株価÷EPS) |

|---|---|---|

| 2024/06 実績 | 75.2 | 9.5倍 |

| 2025/06 予想 | 70.4 | 10.2倍 |

| 2026/06 予想 | 83.0 | 8.6倍 |

業績が出ているのに PERが10倍前後というのは割安ゾーンという気がします。参考までに、同じペット銘柄の日本動物高度医療センター(6039) は約15倍です。

PEGレシオ計算(2026年予想ベース)については、

という結果になり、割安感があります。

成長が続けば、市場が「見直し買い」する可能性が高いかと思われます。

■ 投資判断:テンバガー候補としての可能性

投資家にとっての注目ポイントは以下の通りです。

- フルライン診療の統合型モデルによる高収益

- 利益率も高く、ビジネスモデルに強さがある

- 年間7億円以上のEBITDAを確保する財務体質

- 診療件数増・拠点拡大に伴うEPS成長

- ペット医療は高齢化で今後も需要が続く

- 「買収→病院のレベル向上→収益アップ」のサイクルが確立されつつある

一方で、リスクもあります。

- 買収にお金を使いすぎると「のれん」と呼ばれる負債がたまる→減損懸念

- 買収拡大に伴う負債・コスト増加や、業界関係者から「高水準医療には未達」との指摘も。

- 医師採用競争と人材流出

- 地域ごとの経営・人事管理コスト

- 拡大が早すぎると、人手不足やサービスの質低下が起きる可能性

- EPSは2025年に一時的に減少する見通し(株式発行などの影響)

まとめ:5年で“株価3倍”も現実的。テンバガーには“非連続成長”がカギ

ウルフハンドは、動物医療の中でもニーズが急拡大している二次診療領域を内製化しつつ、M&Aで全国展開を加速する数少ない上場プレーヤーです。

今後、売上100億円、EBITDA20億円体制を達成すれば、EPS成長から株価2~3倍水準は視野に入ります。そこからさらに海外展開や遠隔診療/AI診断との連携など、非連続成長シナリオが描ければ、テンバガーも夢ではありません。

また、現在のPER(9〜10倍台)は、利益が着実に出ている成長株としては割安。

投資家としては、四半期ごとの「調整後営業利益」「病院数・診療件数」「M&Aの収益貢献度」の進捗を冷静に見極めながら、長期保有戦略を検討することが推奨されます。

ナスダックくん

ナスダックくんただ、まだ上場して1年程度と浅いので、出来高の変化も今後どうなるのかは予想をしづらいため、冷静な判断が必要なのだ。

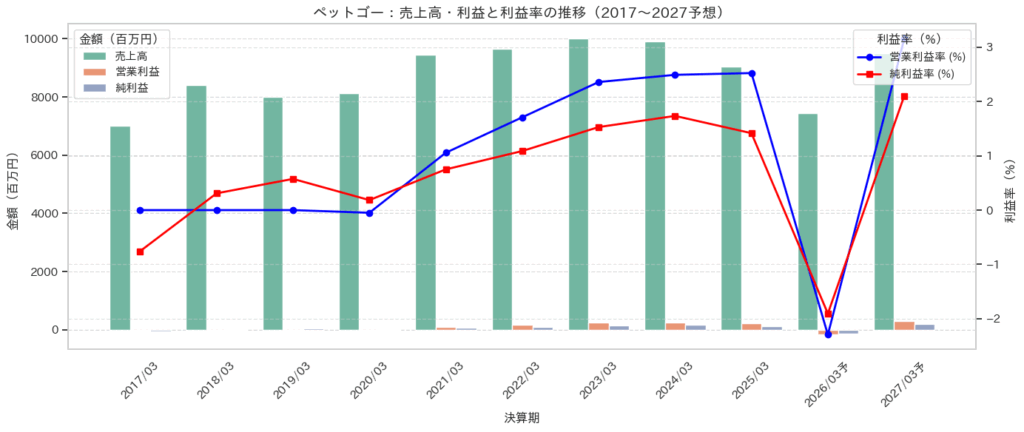

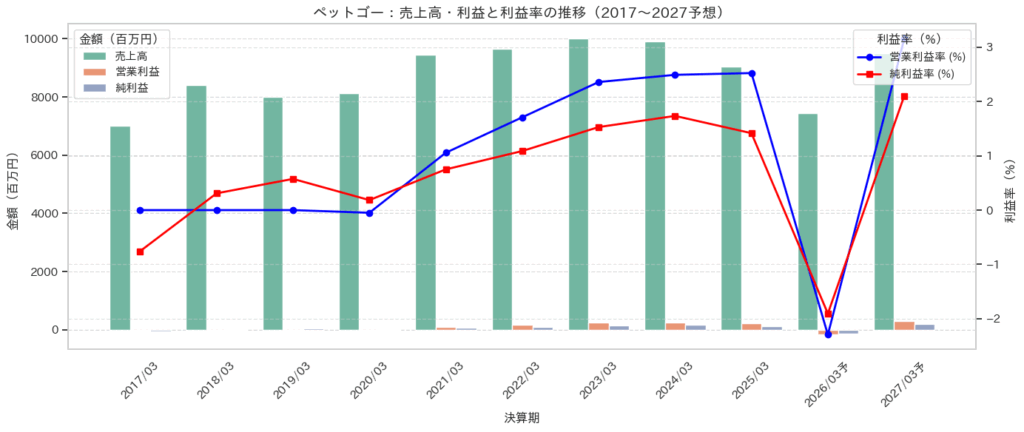

ペットゴー(7140):ペットヘルスケア×D2Cで収益構造の革新へ

ペットゴー株式会社(7140)は、療法食・医薬品・サプリメントなどのペット向けヘルスケア商品を展開するEC専業企業。

「ハッピーペットライフ・ハッピーワールド」を理念に、テクノロジーと直販(D2C)モデルでペットの健康寿命の最大化を目指しています。

2004年創業、2022年にグロース市場に上場し、動物用医薬品ECのパイオニア的存在です。

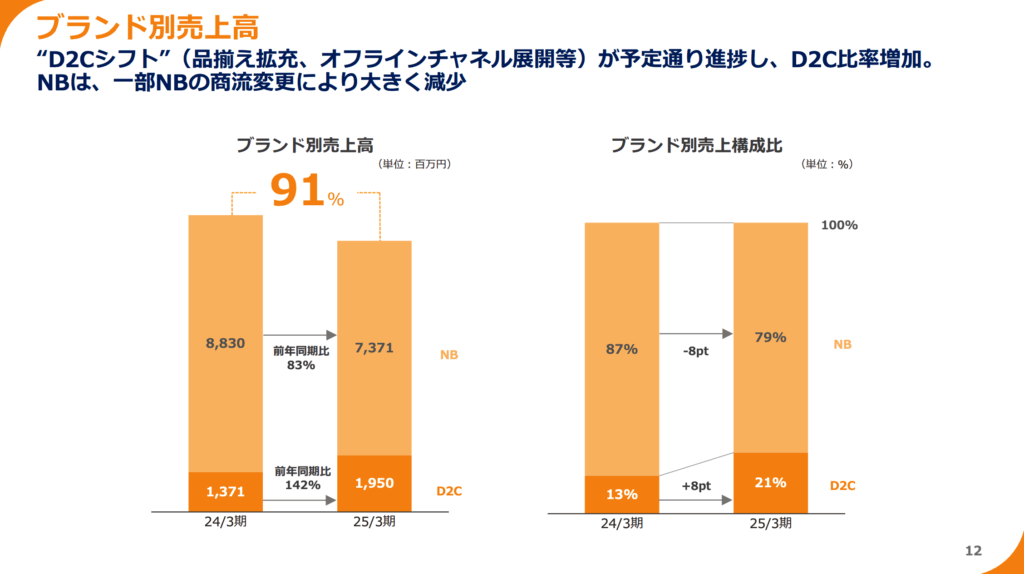

■ 2025年3月期実績:D2Cの拡大が明るい兆し

| 指標 | 実績 | 前年比 |

|---|---|---|

| 売上高 | 90.3億円 | -9% |

| 営業利益 | 2.28億円 | -8% |

| 営業利益率 | 2.5% | ±0 |

| D2C売上比率 | 21% | +8pt(前年比) |

主力であったナショナルブランド(NB)商品が商流制限の影響で縮小しましたが、その一方、自社D2Cブランド「ベッツワン」などが +42%と好調に成長しています。

また、利益率も、粗利改善と価格主導で一時的に改善。

✔️ 収益構造の転換が進行中

NB依存から脱却し、D2C中心の高収益体質への移行が進展。赤字に陥ることなく、黒字を維持できた点は評価に値します。

■ 2026年3月期予想:赤字転落は必要な痛み

| 指標 | 会社予想 | 前年比 |

|---|---|---|

| 売上高 | 74.5億円 | -17% |

| 営業利益 | ▲1.71億円 | 赤字転落 |

| D2C売上構成比 | 41% | +20pt |

ロイヤルカナン療法食の販売制限によるNB売上の急減(▲29億円)が直撃。また、同時に、広告・プロモーションを戦略的に強化し、D2C拡大に本腰を入れていくようです。

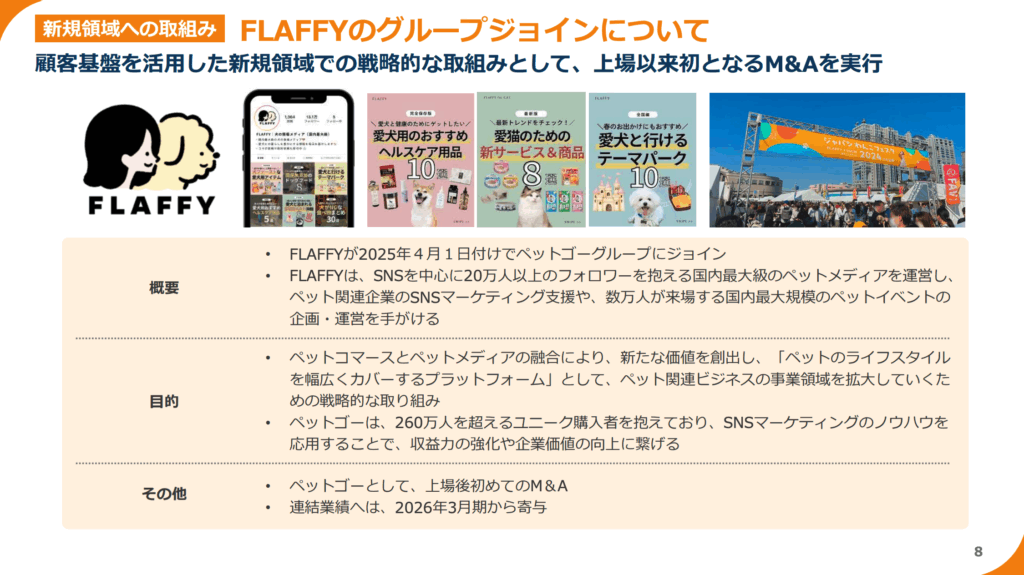

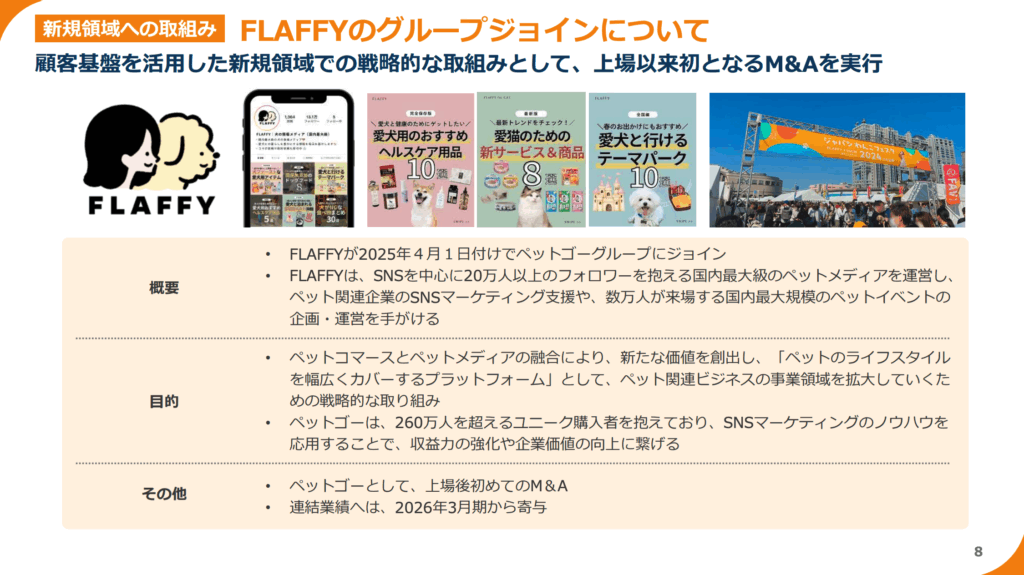

ペットメディアFLAFFY(SNSフォロワー20万人)を買収し、広告依存を下げた顧客獲得チャネルを整備している最中でもあります。

つまり、短期的には営業赤字です。しかし、D2Cとメディアの融合によるLTV最大化戦略が本格化すると想定しています。

■ 2027年3月期:再成長への分水嶺

会社は2027年に営業利益率5%回復を目標に掲げています。

| 成長ドライバー | 目標・進捗 |

|---|---|

| D2Cブランド拡充 | SKU 33 → 50超(療法食+医薬品) |

| チャネル拡大 | ホームセンター1,200店舗導入 |

| 顧客の囲い込み | サブスク比率 20% → 30% 目標 |

| 広告費効率化 | FLAFFY買収でオウンド流入へ |

■ 財務とバリュエーション

| 項目 | 内容 |

|---|---|

| 自己資本比率 | 37%(安定) |

| 流動比率 | 181%(健全) |

| 固定資産比率 | 3%(アセットライト) |

財務面に大きな不安はなく、中期赤字を許容しながらの戦略投資が可能かと思われます。

赤字期のためPERは算出困難ですが、PSR(株価売上倍率)は0.3~0.4倍と業界平均より割安圏。

売上・利益・EPSなどについて

主力だった「ロイヤルカナン」療法食の商流(流通ルート)が制限されたため、大きな減収に。代わりに伸ばしているのが、自社開発のD2C商品のようです。

2025年3月期までは黒字を維持していますが、2026年3月期は戦略的な赤字(営業損失 1.7億円)を見込んでいます。広告費などを増やして「自社ブランドの認知を一気に拡大」しようとしているからということです。とはいえ、認知拡大がうまくいかなかった場合は、今後も売上や利益が伸びていかない可能性も高いです。

会社としては、「今が勝負の年(2026年)で、その後回復できるかがカギ」という戦略ではないでしょうか。

EPSが本当に回復できるかは、「自社ブランドがどれだけ売れるか」「広告効率が上がるか」にかかっています。広告費が増えすぎて利益が出なければ、EPS目標は未達になり、株価は下落リスクありです。

PER や 成長率(PEG)の観点

直近 PER 10.9倍(2025実績EPS 68.86円基準)というのは、国内 EC 中小グロースの目安と比べて低水準な感じがしますが、2年先 PER 7倍(2027予想EPS 106.7円基準)ということで、黒字V字回復前提が織り込まれていない価格帯

2025→27 年の EPS 年平均成長率 ≈ +24.5 %

とすると、同期間 Fwd-PER 7.0 倍 → PEG 0.29

PEG≒1 が適正、1 未満は割安”の考え方では大幅割安。

| 指標 | 試算値 |

|---|---|

| 時価総額 | 約14.1億円(¥750×1,878,700株) |

| 2027/3 売上高 | 95億円(会社計画) |

| PSR(株価売上倍率) | 0.15倍 |

収益回復が実現すれば「バリュー株」→「グロース株」へ re-rating 余地。

■ 投資判断:中長期でリターンを狙う「逆張りD2C銘柄」

| 観点 | 評価 | コメント |

|---|---|---|

| 成長性 | ★★★☆☆ | D2C拡大と新規チャネルが牽引 |

| 収益性 | ★★☆☆☆ | 2026年は赤字だが、構造改革中 |

| 割安度 | ★★★★☆ | PSR割安+将来PER低下余地大 |

| 投資妙味 | ★★★★☆ | 赤字覚悟で先回りするなら有望 |

- 営業利益率が再び5%へ届くか?

- サブスク拡大とFLAFFYとの相乗効果がどこまで数字に出るか?

■ 結論:転換期の損益の谷を許容できるかが分かれ目

ペットゴー(7140)は、ペット医療EC市場において先行するD2Cプレイヤー。

2026年は一時的な赤字転落が見込まれますが、その先の構造改革と収益回復に賭ける価値は十分にあると評価します。

- D2C売上比率:2025/3 21% → 2026/3 40%超へ伸びているか

- 広告効率(LTV/CAC):2.0 → 3.0 へ改善軌道か

- 粗利率:33%→35%ラインを死守できるか

- サブスク比率:20%→30%へ上昇しているか

これらが計画線に乗れば、PER再評価で株価1,500円台は十分射程。未達の場合は暴落を覚悟する必要があります。

エコートレーディング(7427):物流×ペットで安定のペット専門大手商社

エコートレーディング株式会社(7427)は、全国のペットショップ・ホームセンター向けにペットフードや用品を供給する国内最大級のペット用品専門商社。主力は卸売事業で、特にペットフード・用品の物流インフラに強みを持ち、全国カバレッジの流通網と商品在庫の豊富さが競争優位性の源泉です。

また、商圏での犬猫頭数が推測できる証券調査システム「エコーペットエリアリサーチシステム」を活用していたり、動物看護やトリマーなどを育成する「エコーペットビジネス総合学院」を運営しているなど、独自のビジネスも展開しています。

ただ、決算説明資料や経営計画などもなく、ホームページも古いので、情報が荒いのだ……(資料作ってほしいのだ)

■ 2025年2月期決算:コスト圧力下でも財務は健全

| 指標 | 実績 | 前年比 |

|---|---|---|

| 売上高 | 1,063.9億円 | ▲0.9% |

| 営業利益 | 13.59億円 | ▲20.9% |

| 経常利益 | 13.69億円 | ▲21.5% |

| 当期純利益 | 10.01億円 | ▲17.5% |

| 営業キャッシュフロー | ▲0.46億円 | – |

| 自己資本比率 | 33.6% | +1.9pt |

前期比で売上・利益ともに減少しました。売上はほぼ横ばいですが、物流費や人件費の上昇により粗利率が低下し、利益は二桁減益。

さらに、売掛金や棚卸資産の増加によって営業キャッシュフローも▲0.46億円とマイナスに転落しました。

ただし、自己資本比率33.6%、現金同等物42.2億円と、財務基盤は非常に健全です。

■ 2026年2月期の会社予想:売上回復も収益は限定的

| 指標 | 会社予想 | 前年比 |

|---|---|---|

| 売上高 | 1,140億円 | +7.2% |

| 営業利益 | 14.5億円 | +6.7% |

| 経常利益 | 14.6億円 | +6.6% |

| 純利益 | 9.73億円 | ▲2.8% |

会社計画では売上・営業利益ともに増収増益を見込みます。これは主に値上げ効果の通期寄与やEC販社向け取引の拡大が背景です。

一方で、純利益は減益予想。税金負担や保守的な会計処理が反映されていると考えられます。

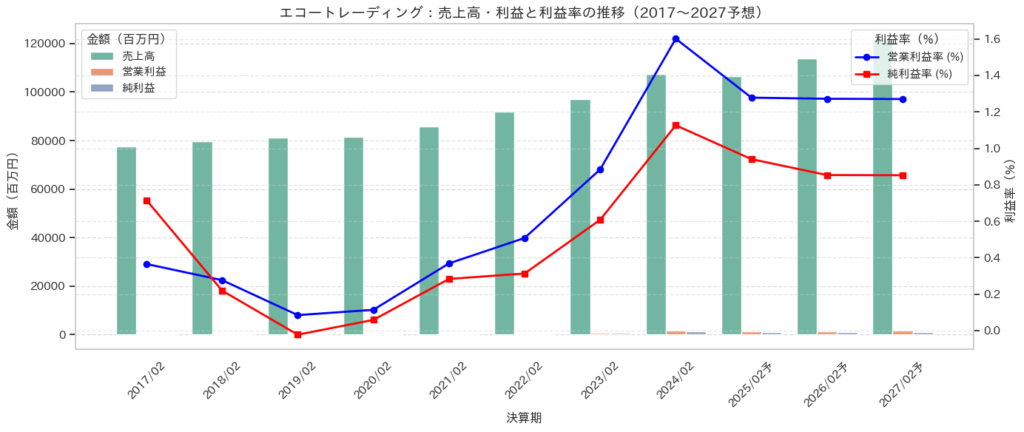

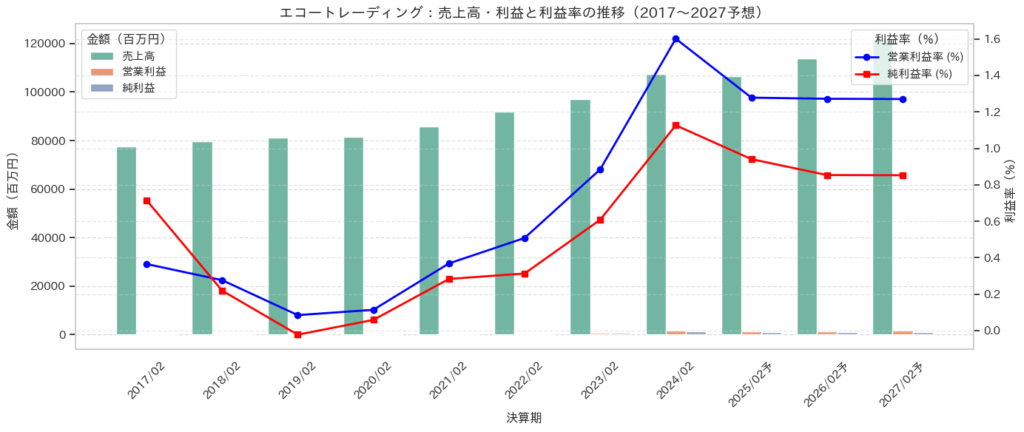

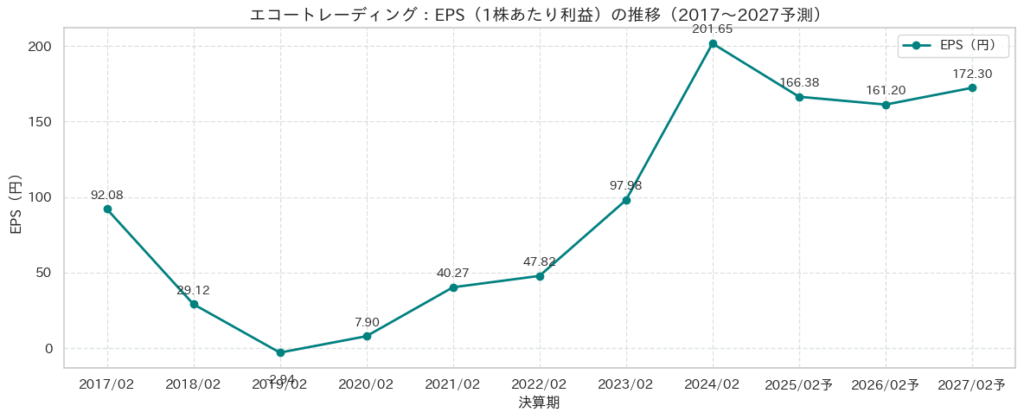

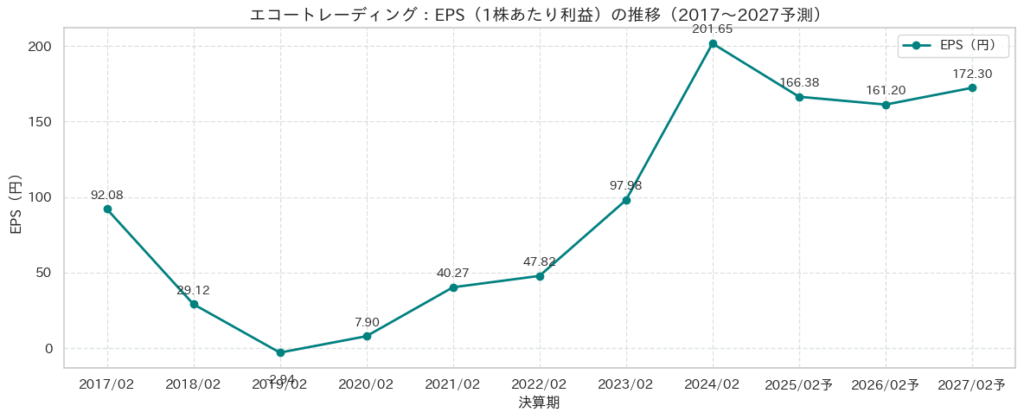

売上・利益・EPSなどについて

2017年から2024年までで、売上は約1.4倍(777億円 → 1,074億円)に成長。ペット関連商品の卸売業として、店舗・EC向けに安定供給を続けています。

ただし2025年2月期は微減(1,064億円)。値上げ効果が一巡した影響です。

利益は以前までほぼゼロに近い時期が長く、超薄利の業態でした。しかし、2022年ごろから業務改善・価格転嫁が進み、営業利益が急増(8.5億円 → 17.2億円)。

ただし2025年はやや後退し、13.6億円に減少。物流費や人件費の負担が影響しているようです。

EPSが201円まで成長したのは大きな成果ですが、今後は急成長ではなくじわじわ成長が見込まれています。

PER や 成長率(PEG)の観点

直近 PER 4.5〜5.7 倍は 日本株のバリュー指標(12〜15倍前後)を大きく下回っています。

業種が薄利商社であることを踏まえても 一桁前半の PER は割安ゾーン。

また、2025→27 年 EPS CAGR(年成長) ≒ 1.8 % と低い。

PER(5.3倍)÷ 成長率(1.8) ≒ PEG 3.0 → 成長力で調整すると割安感は薄い。

⇒「低 PER は低成長の裏返し」という形。

ちなみに、PBR 0.48倍のため、解散価値(簿価)と比べても半値以下。

PSR 0.05倍についても、売上1円を時価0.05円で評価。薄利商社でも極端に低い水準。

配当利回りと資本効率

年間配当30円 は 利回り 3.3%(912円ベース)。2026/2 予想配当性向 ≒ 19% と余力十分です。

ROE は 2024/2 実績 11.7% → 2027/2 計画 9〜10%台。

ROE≧8%を維持できるなら、PBR0.5倍は依然ディスカウントと判断できるでしょう。

👀 投資家目線での注目ポイント

投資家目線での注目点は以下になります。

- 年間配当金:30円(予想利回り約2.0%)

- 1株利益(EPS):2026年2月期予想で約160円前後と推定 → PERは約9〜10倍

- PBR:0.4〜0.5倍程度で自己資本も厚く、バリュエーション面では割安感あり

■ 投資判断まとめ

| 評価軸 | 評点 | 解説 |

|---|---|---|

| 安定性 | ★★★★☆ | 売上1,000億円超・自己資本33%の鉄壁バランスシート |

| 成長性 | ★★☆☆☆ | 卸事業中心のため外部変化に影響されやすい構造 |

| 収益性 | ★★☆☆☆ | 利益率1%台で上下動は物流コストと連動 |

| バリュエーション | ★★★★☆ | 割安指標、PBR 0.5倍以下、利回り2%で安心感 |

ペットフード・用品の安定供給を支える裏方として、エコートレーディングは守りに強い安定株です。

爆発的な成長こそ期待しにくいものの、ディフェンシブ性やバリュエーション面での妙味があり、高成長銘柄との組み合わせでポートフォリオに一石を投じる存在といえるでしょう。

- バリュエーション指標(PER・PBR・PSR)は総じて“超割安”。

- 一方で 成長率が低いため PEG は高く、株価が急騰しにくい構造。

- 配当+ディープバリュー枠としての魅力度は高い。

- EPS水準が横ばいでも、ROE 8〜10%×配当利回り3%台を維持できれば見直し余地。

- 投資スタンス:高成長を求めるよりも、安定・利回り・資産バリューを狙う長期保有向け銘柄。

30円配当を継続中(配当利回り ≒ 4%)だったり、高配当+業績安定が魅力という印象です。EPSは伸び悩みですが、財務的な安定性が高い。「爆益狙い」よりも、「守りのポートフォリオ」に組み込むべき銘柄。

注目すべきは、「営業CFの黒字回復」と「利益率の反転」。これが見え始めた段階での株価見直しが起きる可能性があります。

① 営業CF黒字 ② 粗利率5.3%超 ③ 自己資本比率30%台キープ

これら3つがクリアされる限り、PER一桁のまま放置される確率は低いかと想定できます。

何を重視するかによりますが、堅実な業績・財務に惹かれる投資家にとって、エコートレーディングは「長期保有に適したバリュー株」として一定の魅力があると言えます。

※ そして最後の期待ペット銘柄の紹介・解説は有料パートとなります(ここからは、有料メンバー or 有料noteで閲覧できます)。